REGISTRO DOI: 10.5281/zenodo.10202233

Ana Carolina Prudencio de Souza1

Anna Beatriz Vitalino dos Santos2

Brenda Luana de Carvalho da Silva3

Eric Sales Jardim4

Lucas Cavalcante Gama Serradilho5

Paloma Brandão Nascimento de Jesus6

Cláudia Terezinha Kniess7

Resumo:

O mercado de energia no setor elétrico brasileiro passou por mudanças significativas, incluindo a liberalização e incentivo a fontes renováveis. O aumento nas faturas de energia impacta a economia, levando à busca por alternativas como o Mercado Livre de Energia (MLE). Este ambiente permite acordos diretos entre fornecedores e consumidores, destacando-se por promover energia sustentável. A recente Portaria Normativa n° 50/2022 ampliou a capacidade de escolha de fornecedores para consumidores em alta tensão, impulsionando a migração para o MLE.

Este artigo aborda o Mercado Livre de Energia, utilizando uma abordagem qualitativa proposta por Yin (2015), analisando sua abertura e realizando uma avaliação de viabilidade para uma unidade consumidora específica. Destaca a crescente importância desse ambiente como alternativa à contratação tradicional, explorando vantagens como flexibilidade e estabilidade de preços.

As conclusões oferecem insights profundos sobre o panorama energético brasileiro, destacando tendências e implicações futuras. O estudo contribui para a compreensão do impacto da legislação no setor energético e fornece orientações estratégicas. Limitações, como disponibilidade de dados e restrições qualitativas, são identificadas e discutidas, com validação por revisão por pares e consulta a especialistas do setor para garantir robustez e validade.

Palavras Chaves: Mercado de energia elétrica, Ambiente de Contratação Livre, Tarifa de energia.

Abstract:

The energy market in the Brazilian electricity sector has undergone significant changes, including liberalization and incentives for renewable sources. The increase in energy bills impacts the economy, leading to the search for alternatives such as the Free Energy Market (MLE). This environment allows direct agreements between suppliers and consumers, standing out for promoting sustainable energy. The recent Normative Ordinance No. 50/2022 expanded the ability to choose suppliers for high voltage consumers, boosting migration to the MLE.

This article addresses the Free Energy Market, using a qualitative approach proposed by Yin (2015), analyzing its opening and carrying out a feasibility assessment for a specific consumer unit. It highlights the growing importance of this environment as an alternative to traditional contracting, exploring advantages such as flexibility and price stability.

The conclusions offer deep insights into the Brazilian energy landscape, highlighting future trends and implications. The study contributes to understanding the impact of legislation on the energy sector and provides strategic guidance. Limitations such as data availability and qualitative constraints are identified and discussed, with validation by peer review and consultation with industry experts to ensure robustness and validity.

Keywords: Electricity market, Free market, Energy tariff.

1. Introdução

A estrutura do mercado de energia no âmbito do setor elétrico brasileiro abrange diversas atividades, incluindo a produção, transporte, comercialização, geração e distribuição. Sua finalidade primordial consiste em assegurar tarifas acessíveis e justas para os consumidores, desempenhando um papel essencial na competitividade industrial (OLIVEIRA, 2017). Ao longo das últimas décadas, o mercado de energia no Brasil passou por transformações significativas em sua configuração e produção. Destaca-se a liberalização do mercado, o fomento às fontes de energia renovável e alterações na regulamentação (FERREIRA, 2023a).

Os constantes aumentos nas faturas de energia têm repercussões significativas no desenvolvimento da economia do país. A energia elétrica desempenha um papel crucial na produção industrial e é essencial para residências e estabelecimentos comerciais. Portanto, o aumento dos custos dessa commodity resulta em encadeados aumentos nos processos de produção, o que, por sua vez, se traduz em preços mais elevados para os produtos. Diante desse cenário, surgem alternativas para aquisição de energia elétrica como uma opção viável para escapar do mercado regulamentado e reduzir os custos (CAIXETA, 2023).

O Mercado Livre de Energia (MLE) constitui um espaço onde fornecedores e consumidores têm a capacidade de estabelecer acordos de compra e venda de energia sem a necessidade de envolvimento da distribuidora local. Conhecido também como Ambiente de Contratação Livre (ACL), este modelo contrasta com o Ambiente de Contratação Regulado (ACR), no qual os consumidores não detêm autonomia na determinação do preço por quilowatt-hora consumido junto à concessionária de energia elétrica (ABRACEEL, 2020).

De acordo com Morés (2022), as geradoras participantes do MLE se destacam por gerar energia a partir de fontes sustentáveis, como eólica, fotovoltaica, Pequenas Centrais Hidrelétricas (PCHs) e biomassa. Isso contribui para um aumento da capacidade elétrica do país sem os significativos impactos ambientais associados às tradicionais hidrelétricas e usinas movidas a combustíveis fósseis. Com essa flexibilidade, o MLE não apenas protege os consumidores de variações e custos inesperados, mas também desempenha um papel crucial na transição para uma matriz energética mais limpa e responsável.

Embora a Câmara Comercializadora de Energia Elétrica (CCEE) não participe diretamente na comercialização, possui a responsabilidade de avaliar de forma contínua a segurança no fornecimento de energia elétrica no país. Além disso, serve como plataforma para as transações do mercado de curto prazo, em que são realizados ajustes nos volumes contratados e medidos de energia (CASTRO; BRANDÃO, 2021).

De acordo com Ferreira (2023b) a Portaria Normativa n° 50/2022 do Ministério de Minas e Energia marcou um momento histórico no mercado de energia brasileiro, ela concede aos consumidores em alta tensão a capacidade de escolher o fornecedor de sua energia, representando um avanço em relação ao limite estabelecido pela lei n° 9.427 de 1997 que era de 500 KW. Esta medida abre a possibilidade para 106 mil novas unidades migrarem para o Ambiente de Contratação Livre (ACL). Com essa migração o mercado livre de energia pode potencialmente passar a atender 48% do consumo nacional de eletricidade, em comparação aos atuais 36%.

Neste sentido, este artigo busca discutir a analisar a viabilidade da migração para o Ambiente Livre de Energia. Será abordado como funciona o mercado de energia atualmente, as vantagens que este mercado oferece aos consumidores, tais como a flexibilidade na contratação e a estabilidade de preços. Além disso, serão avaliados os possíveis impactos econômicos decorrentes dessa transição. Através desta análise, busca-se fornecer informações fundamentadas que possam orientar a tomada de decisão dos consumidores em relação à sua participação neste ambiente.

1.1 Justificativa

Este artigo visa fornecer uma abordagem abrangente sobre o Mercado Livre de Energia, discutindo a abertura desse mercado e conduzindo uma análise de viabilidade para uma unidade consumidora específica. A relevância dessa pesquisa reside na crescente importância do Ambiente Livre de Energia como uma alternativa à contratação convencional. A exploração das vantagens oferecidas, como a flexibilidade na contratação e a estabilidade de preços, é crucial para consumidores que buscam uma gestão mais eficiente de seus recursos energéticos.

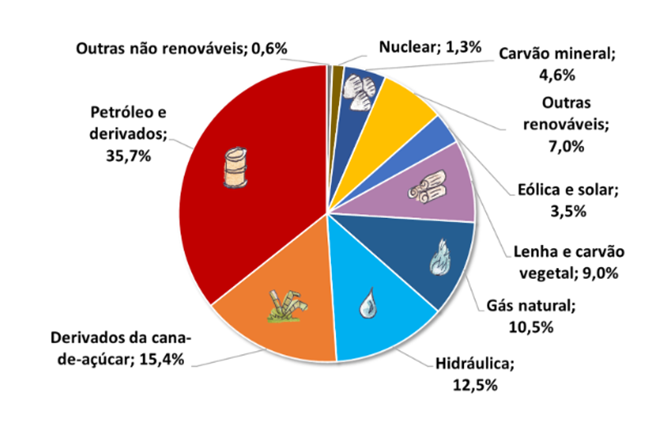

De acordo com os dados apresentados pelo Ministério de Minas e Energia (2022) o Brasil apresenta uma significativa parcela de 83% de produção de energia proveniente de fontes renováveis em sua matriz energética. Em termos de energia elétrica, conforme registros da Agência Nacional de Energia Elétrica (ANEEL), 61% provêm de hidrelétricas, o que corresponde a 12% do total da matriz energética do país. Esta fonte é seguida pela geração de energia fóssil, a qual contribui com 16% da produção elétrica nacional.

Outro aspecto é a abertura de mercado publicada pela Portaria Normativa n° 50/2022 do Ministério de Minas e Energia que garante que consumidores com demanda inferior a 500 kw possam contratar energia elétrica no ambiente de contratação livre.

Portanto, este estudo se justifica pela sua contribuição para a compreensão dos desdobramentos do mercado de energia brasileiro e seu potencial impacto no âmbito econômico. Além disso, oferece um estudo de viabilidade financeira para a migração ao ambiente de contratação livre de um restaurante localizado em Itaquaquecetuba da rede de concessão da Distribuidora de Energia de Portugal (EDP).

1.2 Objetivos (Geral e específico)

O objetivo geral do artigo é apresentar a viabilidade financeira da migração de um consumidor cativo, atendido pela distribuidora de energia do estado de São Paulo, para o mercado livre de energia, por meio de um estudo de caso. Além disso, busca-se oferecer uma compreensão abrangente dos aspectos estruturais do mercado de energia elétrica brasileiro e como a opção de escolha do consumidor pode impactar a indústria e o setor de energia como um todo.

Os objetivos específicos deste estudo são:

(a) analisar o panorama energético brasileiro;

(b) apresentar as diferenças entre o funcionamento das operações físicas e as operações comerciais, além de definir os conceitos dos submercados de energia;

(c) demonstrar a estrutura do setor elétrico e o funcionamento da Câmara Comercializadora de Energia;

(d) demonstrar o funcionamento do ambiente livre de energia, o processo de adesão a esse mercado e suas obrigações como consumidor.

Além disso, será examinado o efeito que a escolha do consumidor pode ter na redução estrutural dos custos relacionados à energia elétrica. Este aspecto é de extrema importância pois pode influenciar diretamente a decisão dos consumidores em permanecer no ambiente cativo.

A análise do potencial impacto da expansão do mercado livre de energia na promoção de investimentos em fontes de energia mais limpas e sustentáveis é outra dimensão crítica. Com o mundo voltando cada vez mais para fontes renováveis, entender como esta mudança pode impulsionar a transição para uma matriz energética mais verde é essencial.

2. Revisão Bibliográfica

A revisão bilbliográfica deste artigo tem como base os pilares teóricos referentes a matriz energética brasileira, o caminho da energia, diferenças entre mercado livre e regulado, mercado livre de energia no mundo, o setor elétrico brasileiro, benefícios da migração e desafios e riscos associados à adesão ao mercado livre de energia.

2.1 O Setor Elétrico Brasileiro

O funcionamento adequado e eficiente do Setor Elétrico demanda um equilíbrio institucional entre entidades governamentais, públicas e privadas. O próximo passo consistirá em discutir as organizações que integram o setor elétrico nacional, esclarecendo as responsabilidades de cada uma delas. A Figura 1 apresenta uma visualização hierarquizada e organizacional dessas entidades de acordo com a CCEE (2023).

Figura 1 – Atual estrutura do Sistema Elétrico Brasileiro

Fonte: CCEE, Capacita CCEE.

- Conselho Nacional de Política Energética (CNPE): Trata-se de um órgão interministerial diretamente vinculado à presidência da república, encarregado de estabelecer a política energética nacional e orientar as diretrizes do setor;

- Ministério de Minas e Energia (MME): Esse órgão assume a responsabilidade pelo planejamento, gestão e aprimoramento da legislação pertinente ao setor. Além disso, supervisiona a implementação das políticas, estabelece diretrizes para o planejamento do setor energético nacional e monitora a segurança do abastecimento no Setor Elétrico Brasileiro. Em situações de desequilíbrios entre oferta e demanda, também é incumbido de definir medidas preventivas para restabelecer a estabilidade;

- Empresa de Pesquisa Energética (EPE): é uma empresa pública federal associada ao Ministério de Minas e Energia (MME). Sua responsabilidade abrange a realização de pesquisas que fornecem embasamento para o planejamento e execução das iniciativas do Ministério. Adicionalmente, a EPE possui a atribuição de avaliar tecnicamente os empreendimentos que concorrem nos leilões de energia elétrica;

- Comitê de Monitoramento do Setor Elétrico (CMSE): tem a função de identificar desafios de ordem técnica, ambiental, comercial, institucional, e outros fatores que impactam a expansão do setor. Isso é essencial para assegurar a continuidade e a segurança no fornecimento de energia elétrica em todo o território nacional;

- Agência Nacional de Energia Elétrica (ANEEL): tem como objetivo regular e fiscalizar a geração, transmissão, distribuição e comercialização de energia elétrica, em consonância com as diretrizes estabelecidas pelo CNPE (Conselho Nacional de Política Energética). Além disso, a ANEEL também supervisiona processos de ordem comercial, como a aprovação de normas e procedimentos para a comercialização de energia, bem como a definição de tarifas para transporte e consumo. A agência se empenha em assegurar que os consumidores paguem uma tarifa justa pela energia fornecida, enquanto simultaneamente zela pela estabilidade econômico-financeira das concessionárias, permitindo que prestem serviços de acordo com os padrões de qualidade estabelecidos;

- CCEE (Câmara de Comercialização de Energia Elétrica): é uma organização de natureza privada e sem fins lucrativos, diretamente subordinada à ANEEL (Agência Nacional de Energia Elétrica), financiada por contribuições dos agentes envolvidos. Dentre as suas responsabilidades, destacam-se a manutenção do registro de todos os contratos de comercialização de energia, a disponibilização de sistemas computacionais que facilitam as negociações, a medição e o registro de dados relativos à geração e ao consumo, bem como a contabilização das transações de compra e venda de energia nos Ambientes de Contratação Regulada (ACR) e Livre (ACL), e no Mercado de Curto Prazo (MCP);

- Agentes: os agentes englobam todos os participantes do sistema elétrico, envolvidos na compra, venda, geração ou transmissão de energia. São categorizados em agentes de geração, transmissão, distribuição e comercialização. Com exceção dos agentes de transmissão, eles, em colaboração com os órgãos regulatórios, detêm a responsabilidade pela totalidade das transações de energia no Sistema Interligado Nacional (SIN).

2.2 A Matriz Energética Brasileira

O Brasil, ao longo do século XX, passou por uma fase de desenvolvimento econômico notável, impulsionando a necessidade de energia primária. A combinação de um processo de industrialização vigoroso com um crescimento demográfico acelerado e urbanização em massa foram os principais motores desse fenômeno. A análise da evolução do consumo de energia e do crescimento populacional a partir de 1970 até o início do novo milênio revela um panorama de crescimento exponencial que demanda uma reflexão sobre o futuro da matriz energética do país (Tolmasquim et al. 2007).

A matriz energética do Brasil se destaca em comparação com muitos outros países devido à sua alta participação de fontes de energia renovável. A dependência considerável de hidroeletricidade, biomassa e outras fontes limpas é uma característica distintiva da matriz energética brasileira. (Tolmasquim et al. 2007).

Figura 1: Matriz Energética Brasileira 2022

Fonte: (BEN, 2023)

2.2.1 Biodiesel

No ano de 2022, a produção de biodiesel no país experimentou uma queda de 7,5% em comparação com o ano anterior, totalizando 6.258.952 metros cúbicos. O índice médio de biodiesel obrigatoriamente adicionado ao diesel de origem mineral também registrou uma redução, passando de 11% para 10% no mesmo período. Quanto aos insumos, o óleo de soja se destacou como o principal componente, representando 59% do total, seguido por outros materiais graxos, que contribuíram com 15%. (MME/EPE, 2023)

2.2.2 Cana de Açúcar, Açúcar e Etanol

De acordo com informações do Ministério da Agricultura, Pecuária e Abastecimento (MAPA), a produção de cana-de-açúcar no ano civil de 2022 atingiu a marca de 595,3 milhões de toneladas, representando um crescimento de 2,2% em relação ao ano anterior, quando a moagem alcançou 582,3 milhões de toneladas. No mesmo período, a produção nacional de açúcar registrou um aumento de 3,4%, totalizando 36,3 milhões de toneladas, enquanto a fabricação de etanol a partir da cana de açúcar teve uma redução de -6,1%, alcançando 28,1 milhões de metros cúbicos. Destes, 58,2% correspondem ao etanol hidratado, totalizando 16,3 milhões de metros cúbicos. Em comparação com o ano de 2021, houve uma redução de -10,9% na produção deste combustível. (MME/EPE, 2023)

Por outro lado, a produção de etanol anidro, que é utilizado na composição da gasolina C, registrou um aumento de 1,5%, totalizando 11,7 milhões de metros cúbicos em 2022. Esses números refletem a dinâmica do setor sucroenergético no Brasil no período analisado (MME/EPE, 2023).

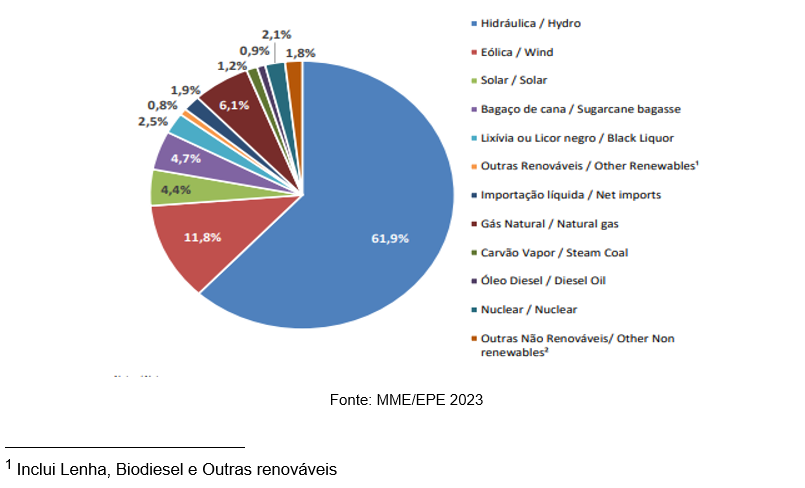

2.3 A Matriz Elétrica Brasileira

A produção de energia elétrica no Brasil, proveniente de centrais de serviço público e autoprodutores, totalizou 677,1 terawatts-hora (TWh) em 2022, representando um aumento de 3% em relação ao ano anterior (MME/EPE, 2023).

As centrais elétricas de serviço público desempenharam um papel significativo, contribuindo com 81,4% da geração total. Destaca-se que a geração hídrica, como a principal fonte de produção de energia elétrica no Brasil, registrou um crescimento notável de 17,7% em comparação com o ano anterior (MME/EPE, 2023).

Em 2022, a autoprodução (APE) representou 18,6% do total de energia produzida, considerando todas as fontes utilizadas, totalizando 126 TWh. Deste montante, 73,7 TWh foram consumidos internamente pela instalação geradora, não sendo injetados na rede. Essa prática é comumente referida como autoprodução clássica (MME/EPE, 2023).

A autoprodução clássica engloba uma ampla gama de instalações industriais que geram energia para seu próprio consumo. Isso inclui setores como Papel e Celulose, Siderurgia, Açúcar e Álcool, Indústria Química, entre outros, além do próprio Setor Energético (MME/EPE, 2023).

A geração de energia proveniente de fontes não renováveis representou 12,3% do total nacional em 2022, uma redução significativa em comparação aos 22,6% registrados em 2021. Com a adição das importações líquidas de 12,9 TWh à geração nacional, a oferta interna de energia elétrica totalizou 690,1 TWh, um aumento de 1,6% em relação a 2021. O consumo final de energia elétrica atingiu 586,1 TWh, o que representa um aumento de 2,3% em comparação ao ano anterior. A Figura 2 ilustra a estrutura da oferta interna de eletricidade no Brasil em 2022 (MME/EPE, 2023).

Gráfico 1 – Oferta Interna de Energia Elétrica por Fonte

De acordo com Ministério de Minas e Energia (2023), o Brasil atualmente ostenta uma matriz elétrica em que 84,8% da energia provém de fontes renováveis, com destaque para as fontes hídricas. Entretanto, essa forte dependência das fontes hídricas torna o país vulnerável a flutuações na participação de energias renováveis e a possíveis crises no abastecimento, podendo até mesmo resultar em racionamento de energia em determinados anos.

Como resposta a essas contingências, o Governo Federal tem implementado investimentos para aumentar a presença de energias renováveis nos leilões de energia nova, com foco especial em Energia Eólica, Energia Solar e Geração a Partir de Biomassa. Além disso, há esforços para regulamentar e proporcionar maior segurança jurídica à Geração Distribuída, um setor crucial para a integração de fontes renováveis na geração de energia elétrica (MESQUITA, 2022)

Nas palavras de MESQUITA (2022), a transição energética da matriz elétrica brasileira, delineada pelo Plano Nacional de Energia 2050, busca uma combinação de predominância das fontes renováveis na matriz, aliada a níveis de emissões de gases de efeito estufa próximos a zero. Esta pesquisa bibliográfica quantitativa visa apresentar um estudo abrangente sobre o panorama da transição energética e a diversificação da matriz na rede elétrica brasileira.

2.4 O Caminho da Energia

De acordo com Campos et al., (2020), a energia elétrica percorre um longo caminho até chegar aos consumidores, passando por vários equipamentos de transformação, monitoramento, proteção e eficiência. Esse caminho pode ser dividido em quatro segmentos: geração, transmissão, distribuição e consumo.

A área de geração preocupa-se especificamente com o processo da produção de energia elétrica através de diversas tecnologias e fontes primárias. Apesar de existir uma gama muito grande de opções para geração de eletricidade, cada uma delas com características bem distintas e específicas em termos de dimensionamento apropriado, custos e tecnologias (REIS, 2011).

A transmissão de energia elétrica, segundo Bagattoli (2012), é composta por uma rede de linhas com tensões elevadas para minimizar as perdas decorrentes do transporte de grandes níveis de energia em longas distâncias.

Os sistemas de distribuição estão associados ao transporte da energia no varejo, ou seja, do ponto de chegada da transmissão até cada consumidor individualizado, seja ele residencial, industrial ou comercial, urbano ou rural (REIS, 2011).

Conforme ABRACEEL (2019), as relações comerciais que refletem a operação do sistema, o acesso às redes de transmissão e de distribuição e o transporte da energia são estabelecidas por meio de contratos regulados, que devem ser registrados na Câmara de Comercialização de Energia Elétrica (CCEE), a quem cabe contabilizar a geração e o consumo de energia elétrica no SIN. Neste registro, devem estar especificados, pelo menos, a quantidade de energia transacionada, os prazos de duração e as datas de início e término do fornecimento. Para que isso ocorra, todos os autoprodutores, geradores, comercializadores, consumidores e concessionárias de distribuição de energia elétrica são obrigatoriamente associados desta Câmara, e por isso o conjunto dessas empresas é um universo conhecido como os agentes da CCEE.

Segundo ANEEL (2009), dois ambientes para a celebração de contratos de compra e venda de energia foram estabelecidos: o Ambiente de Contratação Regulada – ACR e o Ambiente de Contratação Livre – ACL.

2.5 Diferenças entre Mercado Livre e Regulado

O Mercado Livre de Energia, de acordo com a lei 9074, de 1995, é o mercado em que os consumidores podem escolher livremente seus fornecedores de energia, possuindo o direito à portabilidade da conta de luz, negociando livremente um conjunto de variáveis como prazo contratual, preços e serviços associados à comercialização (CARDOSO et al. 2016).

Já no mercado regulado, de acordo com ABRACEEL, (2023a), uma única empresa distribuidora opera de forma monopolista em determinada área, comprando energia elétrica em leilões organizados pelo governo federal e a repassando para os consumidores a preços regulados pela agência reguladora do setor elétrico, a Agência Nacional de Energia Elétrica (Aneel).

A qualidade da energia e a segurança de sua oferta não possuem diferenças entre consumidores livres e cativos, segundo Cardoso et al. (2016). Segundo CCEE, os consumidores que optem por migrar para o mercado livre, realizando a compra de energia através de contratos no ACL, devem ser Agentes da CCEE e estão sujeitos ao pagamento de todos os encargos, taxas e contribuições setoriais previstas na legislação (CCEE, 2010). Além disso, o consumidor passa a gerir os montantes de energia contratados, balanços e liquidação mensal de energia, dentre outros fatores que fazem com que o ACL se torne dinâmico e complexo. Para garantir a estabilidade nesse mercado, a maioria dos consumidores busca empresas especializadas para realizar a gestão das atividades necessárias neste ambiente MARTINS,2016).

2.5.1 Evolução e Contexto Histórico origens do Mercado Livre de Energia

Em 1995 ocorreu a sanção da Lei n° 9.074, o que possibilitou a criação do consumidor livre e produtor. Após esse momento, o governo, baseando-se no Projeto de Reestruturação do Setor Elétrico Brasileiro – Projeto RE-SEB, lançou uma série de leis visando atrair capital privado para que assim expandisse a oferta de energia, incentivando dessa maneira o mercado livre de energia. (GREINER, 2018)

Segundo, Chaves 2017, o projeto “RE-SEB – Reestruturação do Setor Elétrico Brasileiro”, seguindo tendências internacionais, definiu a desverticalização das atividades de geração, transmissão e distribuição, retirando desta última a exclusividade da comercialização de energia elétrica, ao implementar a competição no âmbito de compra e venda de energia elétrica.

De acordo com ABRACEEL (2023a), atualmente, somente grandes consumidores com demanda contratada superior a 500 quilowatts (kW) podem escolher o fornecedor e entrar no mercado livre. Segundo a Câmara de Comercialização de Energia Elétrica (CCEE), esse patamar equivale a uma conta de luz de R$ 140 mil em média.

Em 2022 o Ministério de Minas e Energia publicou a Portaria 50 e concedeu o direito de migrar ao mercado livre para todos os consumidores de energia elétrica em alta tensão a partir de 1º de janeiro de 2024. Com essa decisão, esses consumidores poderão ter acesso a energia elétrica mais barata e renovável. Isso significa, em geral, contas a partir de R$10 mil. Ressalta-se que isso é para os consumidores atendidos em alta tensão. Todas as residências são de baixa tensão, e, portanto, ainda não elegíveis, (ABRACEEL 2023a).

2.6 Mercado Livre de Energia no Mundo

O Brasil se destaca na América Latina por possuir o maior sistema elétrico da região, fundamentado principalmente na geração hidrelétrica e com um expressivo potencial para a produção de energia renovável. Apesar das transformações significativas que o setor elétrico brasileiro vem experimentando desde o início dos anos 1990, é perceptível que o sistema ainda é considerado relativamente jovem e em desenvolvimento. Essa característica tem o potencial de atrair investidores de grande porte para este setor (PARENTE, 2016).

Na Europa, a predominância da energia elétrica proveniente de fontes não-renováveis é uma realidade. Contudo, a região está atualmente em busca não apenas da transição para fontes mais sustentáveis, mas também da redução no consumo absoluto de energia. Estas iniciativas têm como objetivo cumprir as metas de redução de carbono estabelecidas pela Comunidade Europeia (STANKEVICIUTE e CRIQUI, 2008).

Traber e Kemfert (2011) estimam que a energia eólica poderá corresponder a até 25% do consumo global até 2050. Além disso, os custos de operação e manutenção das infraestruturas de geração e distribuição de energia elétrica também são influenciados pelo tipo de geração.

A energia eólica se destaca por apresentar os menores custos operacionais e de manutenção, bem como os menores índices de emissões, embora sua capacidade de geração seja relativamente mais baixa (OCHOA, 2015).

Nas palavras de Parente (2016) no Brasil, o custo da energia é notavelmente elevado, sendo 335,4% superior à média dos Estados Unidos e 107,5% superior à média dos países selecionados. Esse alto custo exerce uma influência negativa direta sobre a competitividade das empresas brasileiras. Por outro lado, destaca-se que a Argentina apresenta o menor custo de energia elétrica para a indústria dentre os países analisados. Com o intuito de compreender e comparar esse cenário com o modelo do setor elétrico brasileiro, o mercado de energia dos Estados Unidos e da Argentina serão detalhadamente explorados a seguir.

2.6.1 Mercado de energia elétrica nos Estados Unidos

Os Estados Unidos possuem um setor elétrico notavelmente diversificado, caracterizado por particularidades em cada Estado, fruto das distintas reformas implementadas. A Comissão Reguladora Federal de Energia (Federal Energy Regulatory Commission – FERC), inicialmente, almejava a unificação do setor elétrico no país. No entanto, em 2003, a FERC concedeu a cada Estado a autorização para estabelecer seu próprio mercado de energia. Tal medida inviabilizou uma avaliação global do mercado de energia nos Estados Unidos como um todo (PARENTE, 2016).

Como resultado, os Estados Unidos atualmente contam com uma variedade de modelos de mercado de energia em operação. Destacam-se os mercados da Califórnia, Nova Inglaterra, Nova York e Texas como os mais significativos nesse contexto. Cada um desses Estados desenvolveu seu próprio sistema, o que reflete a complexidade e a adaptação regional do setor elétrico no país (PARENTE, 2016).

Segundo Parente (2016) Com a liberalização do mercado de energia nos Estados Unidos, houve uma notável ampliação no volume de transações envolvendo eletricidade em comparação à quantidade física gerada ou consumida no período.

O mercado de derivativos de energia elétrica seguiu de perto a evolução do mercado de curto prazo do seu ativo subjacente. No entanto, ao contrário de outras commodities de energia, como petróleo e gás natural, não obteve um êxito considerável (PARENTE, 2016).

Os problemas no mercado de derivativos de eletricidade na bolsa e a redução significativa do mercado de balcão parecem ter sido ocasionados por falhas internas no mercado elétrico, incluindo a ausência de concorrência e as incertezas regulatórias. (MAIO, 2009)

Parente (2016) declara que embora seja robusto, o modelo do setor elétrico americano possui falhas.

2.6.2 Mercado de Energia Elétrica na Argentina

Segundo Parente (2016), a Argentina tem nas usinas térmicas sua principal fonte de geração, impulsionada pelo amplo acesso ao gás natural no país. No entanto, assim como o Brasil, a Argentina enfrenta um aumento no consumo de energia, requerendo uma melhor organização nos setores de geração, transmissão e distribuição.

A Argentina também possui uma infraestrutura interligada ao setor elétrico. Essa rede, conhecida como Sistema Argentino de Interconexión (SADI), é gerida pela Compañia Administradora del Mercado Mayorista Eléctrico Sociedad Anónima (CAMMESA) (PARENTE, 2016).

Nas palavras de Parente (2016) no setor de geração, novos participantes têm a liberdade de ingressar. A energia produzida é comercializada por meio do Sistema Argentino de Interconexão (SADI), e os produtores de energia devem obedecer aos cronogramas e regulamentos de despacho estabelecidos pelas resoluções das autoridades competentes em cada província.

2.7 Benefícios da Migração

De acordo com a Abraceel (2023a) o Mercado Livre de Energia Elétrica proporciona vantagens palpáveis aos consumidores. Ao permitir que os consumidores escolham seus fornecedores de energia elétrica, fomenta-se a competição na prestação desse serviço, resultando em tarifas mais acessíveis e na disponibilidade de serviços mais eficazes e personalizados, alinhados com as exigências individuais de cada cliente.

A competição entre geradores e fornecedores no atendimento aos consumidores promove um ambiente de mercado livre dinâmico, o que culmina na diminuição dos preços e no aumento da eficiência (ABRACEEL, 2023).

Nas palavras de Chinan e Nassa (2014), a redução em torno de 15% a 20% é um dos principais benefícios da contratação de energia no ambiente livre, um outro progresso notável é a ampliada flexibilidade. Enquanto as estratégias de fixação de preços e prazos na aquisição de energia por parte dos consumidores livres podem ser minuciosamente planejadas, as distribuidoras não detêm qualquer autonomia na administração dos preços estabelecidos nos leilões públicos (CHINAN; NASSA, 2014).

Cardoso (2017) declara que antes de optar pela migração para o Ambiente de Contratação Livre (ACL), é essencial considerar diversos fatores. Estes incluem a relevância da energia para os processos produtivos, a avaliação do custo da energia em comparação com os insumos e a lucratividade do empreendimento, assim como a harmonização do padrão de consumo com as tarifas no mercado regulado, entre outras considerações.

Segundo dados da Abraceel (2023b), o Mercado Livre de Energia registrou um aumento de 20% das unidades consumidoras nos últimos doze meses, ou seja, 5.883 unidades consumidoras aderiram ao mercado livre. 39% de toda energia consumida no país é representada pelos consumidores livres um valor de 25.852 MWmed.

Outro fator de destaque no ambiente de contratação livre é a redução dos preços. A Abraceel (2023b) aponta uma economia de 70% em relação aos preços médios aplicados pelas distribuidoras.

Com a possibilidade da migração no modelo varejista fica ainda mais fácil para o consumidor livre, já que não existe a necessidade de arcar com as obrigações financeiras da CCEE, entretanto como em qualquer empreendimento econômico há os riscos inerentes, a principal atenção deve ser direcionada à esfera comercial, em que pode haver a possibilidade de o consumidor ficar descontratado e ser exposto a preços mais elevados (CHINAN; NASSA, 2014).

2.8 Desafios e Riscos Associados à Adesão ao Mercado Livre de energia

No Mercado Livre a compra de energia pode ser feita através de contratos, onde o consumidor define, com total liberdade, sua estratégia de negociação de compra e venda, levando em conta um conjunto de variáveis como prazo contratual, preços, variação do preço ao longo do tempo e serviços associados à comercialização. No mercado cativo as tarifas de energia têm seus preços e quantidades definidos ou limitados pelo Poder Público (DURANTE, 2016).

O consumidor que deseja fazer parte deste mercado precisa passar por um processo de migração, que inclui uma análise de viabilidade, em que se apura a economia real, qual o período do ano propício e quais os investimentos necessários para a mudança. Uma alternativa adotada por consumidores, é obter dados para entender como a flutuação do preço varia e realizar cotações com comercializadoras de energia, e ainda fechar negociações de curto ou longo prazo com preços e reajustes definidos quando assinar o acordo. Embora como em qualquer outra commodity, não há estratégia correta ou errada, tudo deve ser definido de acordo com o perfil do cliente e assim escolher a melhor estratégia de acordo com os riscos que estiver disposto a correr (ITO, 2016).

2.8.1. Risco de Volume

Todo consumo acima dos limites (maior ou menor) precisa ser negociado no mercado de curto prazo. Nestes casos, a venda ou compra não será realizada pelo preço do contrato, mas será realizada por PLD (Mercado Livre de Energia, 2023).

É o Preço de Liquidação das Diferenças, ou seja, o valor mensal divulgado pela CCEE (Câmara de Comercialização de Energia Elétrica) de acordo com os custos de geração do sistema. Isso pode gerar uma vantagem ou uma desvantagem. Por um lado, há circunstâncias em que o consumidor consegue comprar esta quantidade adicional a um preço inferior ao seu preço contratual, ou quando consegue vender o restante a um preço superior ao que comprou originalmente (Mercado Livre de Energia, 2023).

2.8.2. Risco de Preço

O maior risco existente no ACL (Ambiente de Contratação Livre) é a volatilidade do preço da energia elétrica, principalmente nos períodos de seca, devido a isso é recomendável que o consumidor trace sua estratégia a curto e também a longo prazo, para assim resguardar-se o máximo possível das variações dos custos de energia elétrica no SEB. (ABRACEEL 2023).

E essa volatilidade nos preços de energia pode afetar significativamente os custos operacionais das empresas, especialmente aquelas que possuem um consumo energético elevado. Portanto, é essencial que as empresas estejam preparadas para lidar com essas variações e tenham estratégias de mitigação de riscos, como contratos de longo prazo ou hedging (ABRACEEL 2023).

2.8.3. Risco Operacional

Migrar para o Mercado Livre traz uma série de vantagens, mas, em contrapartida, ocorre um aumento no fluxo de atividades operacionais na empresa após a migração. As empresas assumem a responsabilidade pela contratação, negociação e monitoramento dos contratos de energia. (Mercado Livre de Energia, 2023)

O empresário tem a responsabilidade de comprar e gerir a energia necessária para a empresa funcionar, assumindo o risco de operar em um mercado dinâmico e com regras e procedimentos específicos. Para empresas que não possuem expertise interna, pode ser necessário contratar consultorias especializadas, o que aumenta os custos operacionais. (Mercado Livre de Energia, 2023)

De acordo com o Sebrae (2023) os riscos podem ser minimizados de duas formas: conhecendo o mercado e o perfil do consumidor de energia ou contratando uma consultoria, que irá orientar para que todos os benefícios do mercado livre sejam consumidos, sendo eles: (a) competitividade; (b) flexibilidade; (b) liberdade de escolha; (c) livre de bandeiras tarifárias; (d) previsibilidade e preço de energia no horário ponta e fora ponta.

2.9 Estudos de Caso e Experiências Práticas

Primeira empresa a assinar um contrato no mercado livre brasileiro, a Carbocloro, hoje Unipar, continua vendo vantagens no mercado, tanto que já deixou de fazer comparações com a tarifa do mercado cativo há muitos anos. “O cativo saiu da nossa cabeça, é passado”, afirma Rogério Catarinacho, diretor Industrial da Unipar. A empresa tem 100% do seu consumo contratado no mercado livre. (ABRACEEL, 2020).

A busca por maior sustentabilidade é um dos pilares da trajetória que a Unipar está trilhando. Durante um evento realizado em 14 de setembro, a empresa revelou um ambicioso plano de investimento de R$ 1,4 bilhão até 2030, destinado a projetos alinhados com esses princípios, incluindo medidas voltadas para o insumo, que representa metade do custo de produção de cloro e soda (CANAL ENERGIA, 2022).

A empresa ressaltou a importância da disponibilidade de energia para os planos de produção sustentável da Unipar, enfatizando que isso é fundamental devido à relevância do insumo para a competitividade da empresa. De fato, a busca pela competitividade é um dos pilares estratégicos da organização, o que justifica o investimento na autoprodução (CANAL ENERGIA, 2022).

Em uma perspectiva empresarial, a escolha se revelou acertada. Duas décadas se passaram e ainda existem benefícios. Os desafios como o apagão do início dos anos 2000 e as crises de 2008, 2014/15 foram superados, mantendo a operação relativamente intacta. Para a empresa, a eficiência na gestão de energia desempenha um papel vital, representando uma parcela significativa, ou seja, 40% de seus custos totais. (CANAL ENERGIA, 2022). Além disso, a competição com empresas estrangeiras, oriundas de mercados onde o modelo de mercado livre está consolidado há muitos anos, reforça a necessidade de uma abordagem estratégica na gestão energética (ABRACEEL, 2020).

3. Metodologia

3.1 Caracterização da Pesquisa

O presente estudo pode ser caracterizado como do tipo descritivo com abordagem qualitativa. A estratégia de pesquisa adotada é o etudo de caso (YIN, 2015). A revisão bibliográfica contextualiza o cenário energético, logo, será dada atenção ao impacto considerável que a Portaria Normativa n° 50/2022 do Ministério de Minas e Energia teve no mercado de energia do Brasil. O foco será no potencial migração de consumidores cativos para o Ambiente de Contratação Livre (ACL), uma mudança que pode ter implicações profundas no modo como a energia é consumida e distribuída.

No contexto deste artigo, será apresentado uma síntese da análise dos principais avanços no que diz respeito à produção e consumo de energia em 2022. Em seguida, uma visão abrangente do ciclo de energia elétrica, detalhando os principais segmentos envolvidos. Posteriormente, foram discutidas as distinções entre os modelos de mercado adotados no Brasil.

Para uma compreensão aprofundada do panorama energético do país, serão examinadas as principais entidades que desempenham papéis cruciais nesse setor, ao mesmo tempo em que faremos um paralelo com o funcionamento de setores energéticos em outras partes do mundo.

3.2 Caso em Estudo

A tomada de decisão de uma empresa em migrar para o mercado livre de energia é influenciada por diversos fatores. Neste estudo, exploraremos os benefícios e riscos associados a essa escolha, além de oferecer uma análise atualizada da situação da primeira empresa a adotar esse modelo no ambiente livre.

A escolha deste estudo de caso se justifica pela representação do setor alimentício no que diz respeito ao consumo energético comercial, conforme apontado no estudo da EPE 2023, o setor comercial é a segunda maior fonte de consumo de energia.

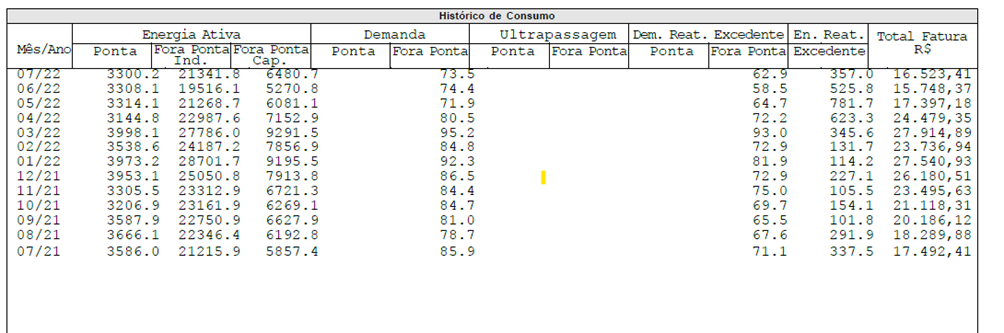

O restaurante analisado possui um consumo de energia que se mantem durante todo o ano, possui funcionamento de segunda a sexta das 18:00 às 23:30, aos sábados das 16:00 às 00:00, domingos feriados das 12:00 às 23:00.

O cliente possui um valor de consumo entre R$15.000,00 á R$27.000,00 por mês, e os meses com maior consumo estão entre novembro e janeiro, por ser um restaurante com a temática infantil esse consumo pode ser justificado pelo período de férias escolares.

3.3 Coleta de Dados

Na prática, a transição dos consumidores do mercado cativo para o Ambiente de Contratação Livre (ACL) inicia-se com uma avaliação do consumo da unidade no mercado cativo. Esse processo envolve uma análise cuidadosa da viabilidade econômica da migração, avaliando se o momento é propício para realizar essa mudança (ABRACEEL, 2016). Tais dados podem ser obtidos na fatura do consumidor.

Nestes sentidos, os dados necessários para realizar a análise são:

- Classe de Tensão;

- Data de vencimento do contrato com a distribuidora;

- Demanda contratada e medida em horário de ponta e fora ponta;

- Média de consumo mensal;

- Modalidade Tarifária.

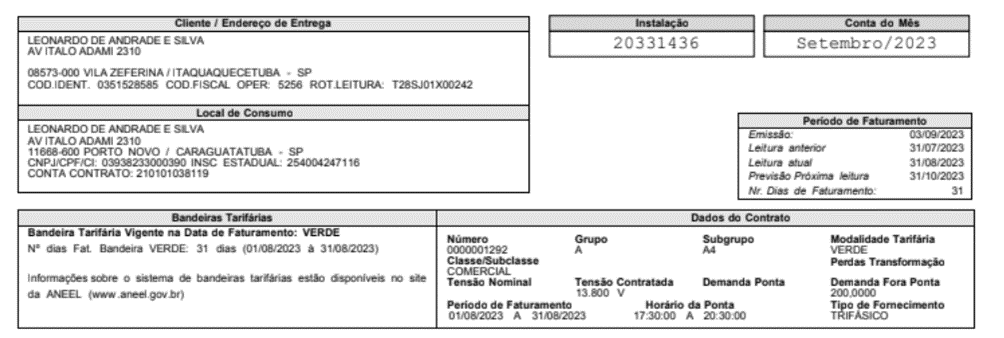

3.4 Dados Primários

Os dados para análise foram coletados da fatura disponibilizada pelo responsável do restaurante, no cabeçalho da fatura consta os dados necessários para análise da modalidade e grupo tarifário, classe de tensão

O histórico de consumo é um dos principais itens para realizar a análise da viabilidade, na fatura coletada existe um histórico dos últimos 12 meses de consumo, nele é possível identificar o padrão de consumo do restaurante.

Cabeçalho fatura EDP

Fonte: Fatura de energia elétrica do consumidor

3.5 Dados Secundários

No Ambiente de Contratação Regulada (ACR), os consumidores são distintos por grupos tarifários, sendo o Grupo A composto por consumidores em alta e média tensão, acima de 2,3kV. Este grupo se subdivide em seis subgrupos de acordo com a tensão de atendimento, incluindo A1 para 230kV ou mais, A2 de 88 a 138 kV, A3 para 69 kV, A3a de 30 a 44 kV, A4 de 2,3 a 25 kV e AS para Sistemas Subterrâneos. (FELIX, 2022).

Com exceção dos sistemas isolados, todos os consumidores finais do Ambiente de Contratação Regulada (ACR) estão sujeitos ao Sistema de Bandeiras Tarifárias, implementado em 2015 pela Resolução Normativa n° 547/13, de 16 de abril de 2013. Este sistema utiliza cores (verde, amarela ou vermelha) para indicar aos consumidores o custo real da geração de energia elétrica no cenário atual. (ANEEL, 2022)

A Bandeira Verde significa condições favoráveis de geração, sem acréscimos na tarifa. A Bandeira Amarela implica um acréscimo de R$ 0,01874 por kWh, indicando condições menos favoráveis. A Bandeira Vermelha – Patamar 1 e Patamar 2 impõe acréscimos mais elevados, refletindo condições ainda mais custosas de geração, sendo a última uma situação crítica. Antes desse sistema, as variações nos custos de geração eram repassadas até um ano depois, no reajuste tarifário subsequente. (ANEEL, 2022)

3.6 Análise dos Dados

A análise dos dados segue da seguinte forma: leitura e interpretação da fatura, identificação do padrão de consumo do cliente, comparativos de preços entre as tarifas de energia do ambiente cativo e o ambiente livre.

Ao examinar minuciosamente os componentes tarifários presentes na fatura, como consumo, demanda contratada, encargos setoriais e tributos, foi possível identificar padrões de consumo ao longo do tempo.

A leitura detalhada permitiu uma compreensão aprofundada dos diferentes custos associados ao consumo de energia. Os perfis de consumo foram analisados em busca de características específicas da demanda, proporcionando uma visão mais clara das necessidades energéticas da organização. Essa análise detalhada não apenas ajudou a entender os padrões de consumo, mas também a identificar oportunidades potenciais para otimização do consumo e redução de custos.

A comparação entre os custos na tarifa regulada e as propostas de fornecedores no mercado livre revelou possíveis economias e benefícios associados à mudança. Foi realizada uma análise estratégica dos benefícios operacionais que a migração poderia proporcionar à organização.

4. Resultados e Discussão

É importante notar que a maioria dos agentes comercializadores no mercado livre desenvolve produtos adicionais que visam otimizar o desempenho dos consumidores. Esses produtos podem incluir estratégias de contratação mais flexíveis, serviços de gerenciamento de risco e outras soluções personalizadas para atender às necessidades específicas de cada cliente. Dessa forma, manter-se atualizado e explorar as opções oferecidas pelos comercializadores pode ser fundamental para maximizar os benefícios da migração para o mercado livre.

4.1 Modalidade Tarifária

A unidade consumidora analisada neste estudo se trata de um comércio que atualmente está no ambiente cativo localizado em Itaquaquecetuba na rede de concessão da EDP, atendido por uma tensão de 13.800 KV, pertence ao grupo A, subgrupo A4, de modalidade tarifária verde.

Para analisar a migração de um consumidor do mercado cativo para o mercado livre, é crucial verificar se o grupo tarifário ao qual ele está vinculado corresponde ao seu perfil de consumo (FLOREZI, 2009).

A Figura 2, apresenta o histórico de consumo da empresa, de acordo com a ABRACEEL (2016) um baixo consumo de energia no horário de ponta representa a modalidade tarifária verde, assim como a empresa em questão.

Figura 2 – Histórico de consumo

Fonte: Fatura de energia elétrica do consumidor

4.2 Tarifas da Distribuidora

A tarifa tem como objetivo garantir aos prestadores de serviços uma receita adequada para cobrir os custos operacionais e remunerar os investimentos necessários para expandir a capacidade e assegurar o fornecimento de serviços com qualidade. Ela abrange três custos distintos: a energia gerada, o transporte da energia até as unidades consumidoras e os encargos setoriais. Além da tarifa, os Governos Federal, Estadual e Municipal aplicam impostos como PIS/COFINS, ICMS e a Contribuição para Iluminação Pública. (ANEEL, 2016).

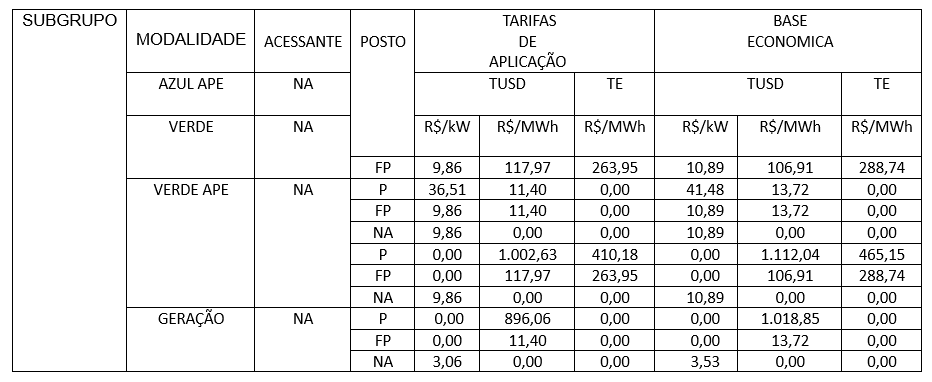

A tabela 1 apresenta as tarifas aplicadas pela distribuidora EDP SP para o mercado cativo, sendo esta a distribuidora ao qual a unidade em estudo está ligada. As tarifas aplicadas para o ambiente livre são as mesmas, porém possui alteração na TE (Tarifa de Energia) que é negociada junto com a empresa a ser contratada.

Tabela 1 – Tarifas Distribuidora EDP SP

Fonte: Resolução Homologatória Nº 3.129

4.3 Cálculo da Fatura de Energia Elétrica do Ambiente Cativo

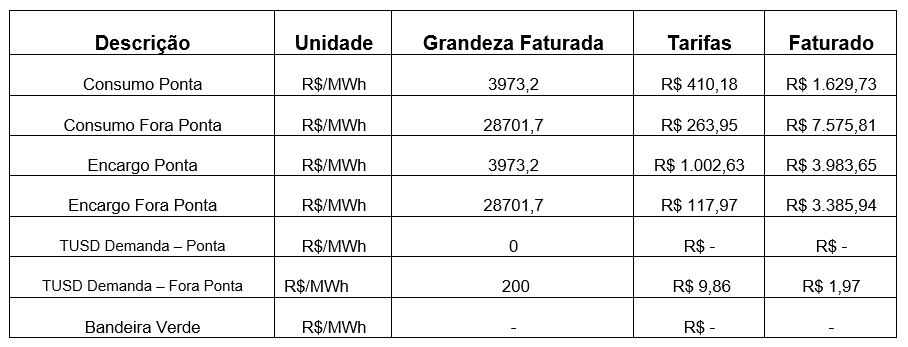

A conta de energia elétrica é determinada considerando tanto o consumo (em kWh) quanto a demanda (em kW). A tarifa de consumo é diretamente aplicada à quantidade de energia ativa consumida ao longo de um período de 30 dias, expressa em kWh (quilowatt-hora). Por outro lado, a tarifa de demanda leva em consideração a potência disponível para o consumidor e as condições contratuais estabelecidas para o fornecimento de energia (COPEL, 2014). A Tabela 2 apresenta os custos de energia no ambiente cativo de acordo com o consumo do cliente.

Tabela 2 – Cálculo da fatura no ambiente cativo

Fonte: Autores

De acordo com a tabela a grandeza faturada são os valores apontados pelo consumo do cliente, as tarifas são de acordo com os valores para consumidor verde de acordo com a Tabela 1, logo para saber o valor a ser pago pelo cliente é realizado a multiplicação de cada uma das grandezas faturadas pela tarifa, a soma de todos esses valores é o custo mensal que o cliente paga à distribuidora.

4.4 Cálculo da Fatura de Energia Elétrica do Ambiente Livre

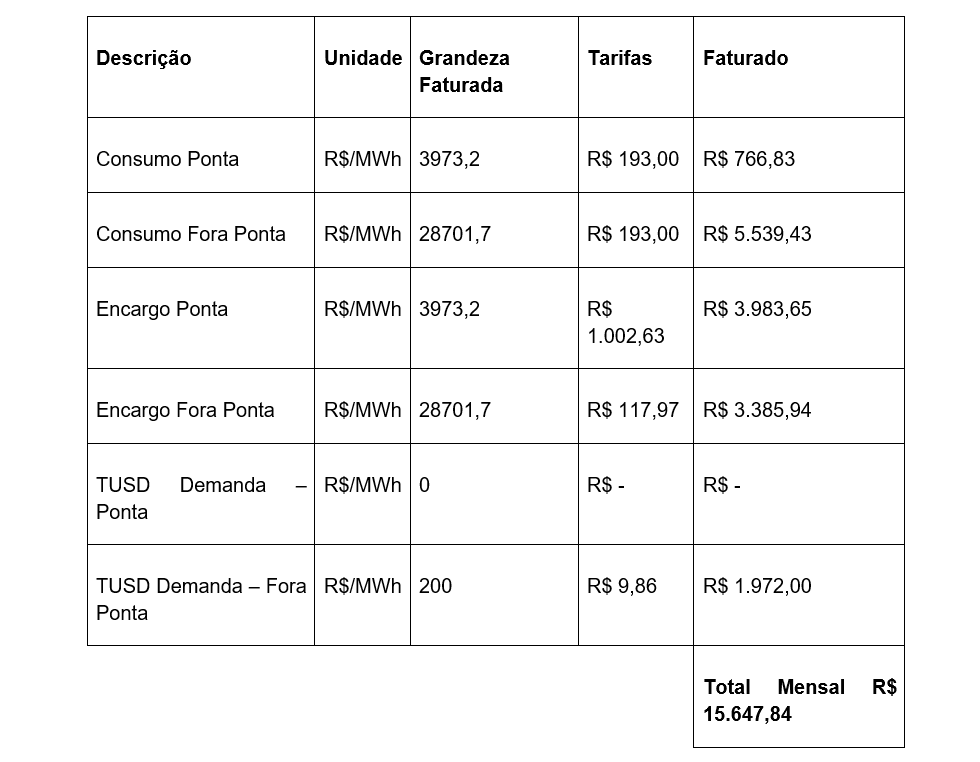

A tarifa de energia para o ambiente livre é realizada por meio de uma negociação com a comercializadora que irá realizar a venda. A tarifa de energia para o ambiente livre ficou em R$ 193,00, esse valor foi consultado com a comercializadora Migratio. A Tabela 3 apresenta os custos de energia no ambiente cativo de acordo com o consumo do cliente.

Tabela 3 – Cálculo da fatura no ambiente livre

Fonte: Autores

De acordo com a tabela a grandeza faturada são os valores apontados pelo consumo do cliente, as tarifas são de acordo com os valores para consumidor verde de acordo com a Tabela 1, logo para saber o valor a ser pago pelo cliente é realizado a multiplicação de cada uma das grandezas faturadas pela tarifa, a soma de todos esses valores é o custo mensal que o cliente paga à distribuidora. Vale ressaltar que para o consumidor livre a tarifa de energia é negociada de forma bilateral, logo o cliente busca a menor tarifa, prazo de fornecimento.

4.5 Análises Sobre o Caso

Analisando as informações gerais do consumidor, sabemos que ele tem como concessionária a EDP SP, desta forma podemos assumir que as tarifas que se aplicarão a ele serão encontradas na REH mais recente da EDP SP, sendo essa a Resolução Homologatória Nº 3.129 publicada em 18 de outubro de 2022.

Também é visto que a indústria está sob a classificação A4 HOROSAZONAL VERDE, indicando o tipo de tarifação sobre horário de ponta aplicado sobre o uso do fio e demanda única.

Para o estudo, partiu-se do pressuposto de que o consumidor mantém um perfil de consumo constante ao longo do ano. Caso isso não se confirme, os resultados obtidos podem ser impactados.

O ponto de convergência entre consumidores do mercado cativo e do mercado livre é a remuneração pelo uso do sistema de distribuição (TUSD). A legislação setorial, de fato, delineou o sistema elétrico dessa forma, estabelecendo que todos os consumidores, independentemente do mercado ou localização geográfica, devem contribuir para os investimentos estatais em linhas de distribuição, transformadores e subestações.

Seria impraticável e inviável que cada distribuidor investisse em uma infraestrutura de distribuição própria. O uso compartilhado das linhas de distribuição implica na distribuição equitativa dos custos de construção, manutenção e operação entre os usuários.

Portanto, torna-se evidente que a comparação para a análise de viabilidade econômica na migração para o mercado livre se restringe à tarifa de energia (TE).

Tomando por base a comparação entre os preços do ambiente cativo e o ambiente livre conclui-se que:

Na análise comparativa entre a tarifa de energia (TE) atualmente paga pelo consumidor no mercado cativo (R$ 410,18 por MWh) e o preço da energia no mercado livre para contratos estabelecidos no início de 2024 (R$ 193,00 por MWh), observa-se uma redução significativa de aproximadamente 52,93% no custo de aquisição desse insumo. Este cenário aponta para um ganho econômico expressivo e altamente relevante.

Segundo dados da Abraceel (2023b) já existe uma previsão de 7.000 novas unidades consumidoras previstas para migração em 2024, essas unidades possuem a opção de migração após a aplicação da a Portaria Normativa n° 50/2022 do Ministério de Minas e Energia. 90% dos consumidores em alta tensão já estão no ambiente de contratação livre, e a abertura do mercado traz essa oportunidade para os consumidores com demanda inferior a 500 Kw.

A tarifa de uso do sistema de distribuição (TUSD) permanece inalterada, independentemente de o consumidor estar no mercado cativo ou livre. Os comparativos de viabilidade econômica, portanto, concentram-se exclusivamente na análise da tarifa de energia (TE).

As tarifas da distribuidora, que foram utilizadas para calcular o preço da fatura mensal da unidade no mercado cativo, não consideraram o sistema de bandeiras tarifárias em vigor desde o início de 2015. Esse sistema emprega tarifas diferenciadas conforme o custo de geração de energia. Este estudo baseou-se em um cenário com condições favoráveis para geração de energia, ou seja, bandeira verde. Caso ocorra uma mudança na bandeira, a tarifa de energia (TE) será acrescida de custos na TE do ambiente cativo. Isso resultaria em custos mais elevados na aquisição de energia no mercado cativo, pois no ambiente livre as bandeiras tarifárias não são consideradas.

5. Considerações Finais

O presente artigo buscou atingir seu objetivo geral ao apresentar a viabilidade financeira da migração de um consumidor cativo, atendido pela distribuidora de energia do estado de São Paulo, para o mercado livre de energia, por meio de um estudo de caso. Nesse contexto, foram delineados objetivos específicos que nortearam a análise do panorama energético brasileiro, as diferenças entre operações físicas e comerciais, a estrutura do setor elétrico, o funcionamento da Câmara Comercializadora de Energia, além do processo de adesão ao ambiente livre e as obrigações inerentes a esse mercado.

A análise realizada permitiu uma compreensão aprofundada dos aspectos estruturais do mercado de energia elétrica brasileiro e evidenciou como a escolha do consumidor pode impactar não apenas a indústria, mas todo o setor de energia. A discussão sobre o potencial impacto da expansão do mercado livre na promoção de investimentos em fontes de energia mais limpas e sustentáveis oferece uma perspectiva crítica sobre a transição para uma matriz energética mais verde.

Ao resgatar os objetivos do trabalho, é possível afirmar que os mesmos foram atendidos de maneira satisfatória. A análise do panorama energético brasileiro proporcionou uma contextualização abrangente, enquanto a exploração das operações físicas e comerciais, a estrutura do setor elétrico, e o funcionamento da Câmara Comercializadora de Energia forneceram uma visão detalhada dos elementos-chave do mercado. A descrição do ambiente livre de energia, processo de adesão e suas obrigações esclareceu o caminho para os consumidores que buscam migrar.

Contudo, é relevante mencionar as limitações inerentes à pesquisa. A dinâmica do mercado de energia é suscetível a mudanças regulatórias e conjunturais, o que pode impactar as condições apresentadas neste estudo.

Além disso, o estudo de caso específico da distribuidora de energia do estado de São Paulo pode não representar integralmente a diversidade de contextos regionais. As perspectivas para trabalhos futuros incluem uma análise contínua que tenha em conta as mudanças no cenário regulamentar, uma avaliação mais aprofundada do impacto da escolha do consumidor nas reduções estruturais de custos e uma exploração mais detalhada dos potenciais impulsionadores do mercado livre da mudança para preços mais baixos. Fonte de energia sustentável.

Em resumo, este estudo não apenas contribui para a compreensão da viabilidade financeira da transição para um mercado energético independente, mas também abre portas para novas pesquisas que aprofundem as implicações e oportunidades associadas a esta transição no contexto energético brasileiro.

6. Referências Bibliográficas

ABRACEEL – Associação Brasileira dos Comercializadores de Energia. Cartilha do mercado livre de energia: um guia para quem deseja comprar livremente sua energia elétrica! 2023 (a)

ABRACEEL – Associação Brasileira dos Comercializadores de Energia. Boletim Mensal Abraceel – Setembro 2023. Disponível em: https://abraceel.com.br/biblioteca/boletim/2023/09/boletim-mensal-abraceel-setembro-2023/. Acesso em: 30 out. 2023(b)

ABRACEEL. Mercado Livre de Energia Elétrica:Guia básico para consumidores potencialmente livres e especiais. 2016. p. 15.

ABRACEEL. Você sabe como funciona o mercado livre de energia? Brasília, 2020. Disponível em: https://abraceel.com.br/clipping/2020/09/voce-sabe-comofunciona-o-mercado-livre-de-energia/. Acesso em: 29 Out. 2023.

ANEEL, Agência Nacional de Energia Elétrica. Bandeiras tarifárias. Disponível em: https://www.gov.br/aneel/pt-br/assuntos/tarifas/bandeiras-tarifarias. Acesso em 22 nov. 2023.

ANEEL. Agência Nacional de Energia Elétrica[Internet]. 2016. Disponível em: http://www.aneel.gov.br/ Acesso em: 03 nov. 2023

Balanço Energético Nacional 2021: Ano base 2020 / Empresa de Pesquisa Energética. – Rio de Janeiro: EPE, 2021.

CAIXETA, Gabriel Vaz. Mercado Livre de Energia: um estudo sobre o setor e análise das recentes mudanças regulatórias. 2023. 53 f. TCC (Graduação) – Curso de Engenharia Elétrica, Universidade Federal de Uberlândia, Uberlândia, 2023. Disponível em: https://repositorio.ufu.br/bitstream/123456789/38142/1/MercadoLivreEnergia.pdf. Acesso em: 29 out. 2023.

CAMPOS, Mateus Mautone et al. O Futuro do Mercado Livre de Energia no Brasil. DSpace, [S. l.], 8 jan. 2020.

CARDOSO, MARCOS VINÍCIUS BRAGANÇA CARDOSO et al. ESTUDO DE VIABILIDADE NA MIGRAÇÃO PARA O MERCADO LIVRE DE ENERGIA. Revista UNINGÁ Review, [S. l.], 20 out. 2016.

CASTRO, N. J.; BRANDÃO, R. Mercado Elétrico e Risco Financeiro. Rio de janeiro: Publit, 2021

CCEE. Mercado Livre de Energia Ganhou 655 Novos Agentes Consumidores em 2022, Aponta CCEE. 14 de set. de 2022. Disponível em: <https://www.ccee.org.br/en/-/mercado-livre-de-energia-ganhou-655-novos-agentesconsumidores-em-2022-aponta-ccee>. Acesso em 30 out. 2023

CCEE. Capacita CCEE: Portal de Aprendizado. Disponível em: . Acesso em 30 out. 2023

CHAVES, GIORGIA. ESTUDO DE VIABILIDADE NA MIGRAÇÃO PARA O MERCADO LIVRE DE ENERGIA. UNIVERSIDADE FEDERAL DE SANTA CATARINA, 2017.

CHINAN, L.; NASSA, T. Energia Livre: como a liberdade de escolha no setor elétrico pode mudar o Brasil, Associação Brasileira dos Comercializadores de Energia (Abraceel)

COPEL. Manual de Eficiência Energética na Indústria.Edição Novembro/2005. 2005. 155 p.o Paulo – 2014 44 p.

DURANTE, G. Estudo de Migração de Consumidor Especial para o Mercado Livre de Energia Elétrica. 2016. 56f. Monografia (Bacharelado em Engenharia Eletrica) – Universidade Federal do Rio Grande do Sul, Porto Alegre, 2016.

FELIX, Esther Paula Soares. O MERCADO LIVRE DE ENERGIA NO BRASIL: UM ESTUDO DE CASO NO INSTITUTO FEDERAL DA PARAÍBA. 2022. 53 f. TCC (Graduação) – Curso de Engenharia Elétrica, Instituto Federal da Paraíba, João Pessoa, 2022.

FERREIRA, Rodrigo. Abertura do mercado de energia: 24 anos em 2 meses: governo avança na reforma estrutural do setor visando a melhorar o custo-benefício ao consumidor. Governo avança na reforma estrutural do setor visando a melhorar o custo-benefício ao consumidor. 2023a. Disponível em: https://www.poder360.com.br/opiniao/abertura-do-mercado-de-energia-24-anos-em-2-meses/. Acesso em: 01 out. 2023a.

FERREIRA, Rodrigo. Começa a abertura do camarote VIP do setor elétrico: portaria do mme permite que consumidores tenham liberdade de escolha e melhores preços. Portaria do MME permite que consumidores tenham liberdade de escolha e melhores preços. 2023b.Disponível em: https://www.poder360.com.br/opiniao/comeca-a-abertura-do-camarote-vip-do-setor-eletrico/. Acesso em: 01 out. 2023b.

FLOREZI, Guilherme. Consumidores livres de energia elétrica uma visão prática. 2009. 158 f. TCC (Graduação) – Curso de Engenharia Elétrica, Universidade de São Paulo, São Paulo, 2009.

GODOI, Maurício. Energia está no centro do plano de sustentabilidade da Unipar. Disponível em: https://www.canalenergia.com.br/noticias/53224645/energia-esta-no-centro-do-plano-de-sustentabilidade-da-unipar

ITO, L. C. K. Um estudo sobre o mercado livre de energia elétrica no Brasil. São Carlos, 2016. 57 p.

LUNA, Denise. Mercado livre de energia completa 25 anos no País com acesso ainda incerto a consumidor residencial. Disponível em: https://abraceel.com.br/clipping/2020/06/mercado-livre-de-energia-completa-25-anos-no-pais-com-acesso-ainda-incerto-a-consumidor-residencial/

Mayo, R. Derivativos de Eletricidade & Gerenciamento de Risco. Rio de Janeiro: Synergia 2009

MERCADO LIVRE DE ENERGIA. Mercado Livre de Energia. Disponível em: https://www.mercadolivredeenergia.com.br/. Acesso em: 11 out. 2023.

MESQUITA, Jean Charles de. Estudo sobre a transição energética na matriz elétrica brasileira. 2022. 65 f. Trabalho de Conclusão de Curso (Bacharelado em Engenharia de Energias Renováveis) – Universidade Federal do Ceará, Fortaleza, 2022.

Ministério de Minas e Energia/Empresa de Pesquisa Energética: MME/EPE, 2023. Disponível em: www.epe.gov.br.

MORÉS, Fernando. MERCADO LIVRE DE ENERGIA: o futuro do consumo energético. 2022. 80 f. TCC (Graduação) – Curso de Administração, Universidade de Caxias do Sul, Nova Prata, 2022. Disponível em: https://repositorio.ucs.br/xmlui/bitstream/handle/11338/11328/TCC%20Fernando%20Mores.pdf?sequence=1&isAllowed=y. Acesso em: 29 out. 2023.

NASCIMENTO, Luciano. Brasil bate recorde em geração de energia renovável: foram quase 62 mil megawatts médios por mês em 2022. Foram quase 62 mil megawatts médios por mês em 2022. 2023. Disponível em: https://agenciabrasil.ebc.com.br/economia/noticia/2023-02/brasil-bate-recorde-em-geracao-de-energia-renovavel. Acesso em: 01 out. 2023.

Nogueira D, Ordenez R. Comercio descobre omercado livre de energia. O GLOBO [Internet].2016;(P.35-Economia). Available from:http://oglobo.globo.com/economia/ Acesso em: 03 nov. 2023

OCHOA, A.A.; DINIZ, H.; SANTANA, W.; SILVA, P.; OCHOA, L. Aplicação de uma fonte alternativa de energia termelétrica a gás natural visando reduzir o custo com energia elétrica em um edifício comercial. Holos, vol 1, pp 72-86, 2015, Instituto Federal de Educação Ciência e Tecnologia do Rio Grande do Norte, Natal Brasil

OLIVEIRA, Yasmin Martins de. O mercado livre de energia no Brasil: Aprimoramentos para sua expansão. Brasília: UnB, 2017.

PARENTE, Gabriela Veloso Ulisses. NOVO MODELO DO SETOR ELÉTRICO BRASILEIRO MERCADO LIVRE DE ENERGIA. 2016. 45 f. TCC (Graduação) – Curso de Engenharia Elétrica, Universidade Federal de Campina Grande, Campina Grande, 2016.

PORTAL SOLAR. Matriz energética brasileira e matriz elétrica brasileira. Disponível em: https://www.portalsolar.com.br/matriz-energetica-brasileira-matriz-eletrica-brasileira

STANKEVICIUTE, L.; CRIQUI, P. Energy and climate policies to 2020: the impacts of the European “20/20/20” approach. International Journal of Energy Sector Management, v.2, n.2, p.252-273, 2008. Disponível em: https://www.emerald.com/insight/content/doi/10.1108/17506220810883243/full/html. Acesso em 30 out. 2023

SEBRAE. Conheça as vantagens e desvantagens do mercado livre de energia. 2023. Disponível em: https://sebrae.com.br/sites/PortalSebrae/conheca-as-vantagens-e-desvantagens-do-mercado-livre-de-energia

TOLMASQUIM, Mauricio T.; GUERREIRO, Amilcar; GORINI, Ricardo. Matriz energética brasileira: uma prospectiva. Novos Estudos – Cebrap, [S.L.], n. 79, p. 47-69, nov. 2007. FapUNIFESP (SciELO). http://dx.doi.org/10.1590/s0101-33002007000300003.

TRABER, T.; KEMFERT, C. Gone with the wind? — Electricity market prices and incentives to invest in thermal power plants under increasing wind energy supply. Energy Economics, v.33, n.2, p.249–256, 2011. Disponível em: https://www.sciencedirect.com/science/article/abs/pii/S0140988310001118 Acesso em: 30 out. 2023