STUDY ON THE EVOLUTION OF THE TAX BURDEN IN BRAZIL FROM THE PERSPECTIVE OF THE LAFFER CURVE FROM 2010 TO 2023

ESTUDIO SOBRE LA EVOLUCIÓN DE LA CARGA TRIBUTARIA EN BRASIL DESDE LA PERSPECTIVA DE LA CURVA DE LAFFER DE 2010 A 2023

REGISTRO DOI: 10.69849/revistaft/th10249231211

Dr. Mácio Augusto De Albuquerque1

Letícia Pimentel De Freitas2

Clarice Bento De Oliveira3

Ms. José Elinilton Cruz De Menezes4

RESUMO-Este artigo tem como objetivoanalisar a evolução da carga tributária brasileira utilizando como parâmetro as conjecturas teóricas de Laffer, que consiste na concepção que a partir de um certo ponto, por mais que se aumente a alíquota do imposto haverá uma diminuição da receita fiscal. Portanto vamos averiguar os principais tributos que mais contribuem para o aumento da carga tributária no Brasil, analisando a tributação aplicada sobre Salários, Bens e Serviços, Comércio Exterior, Patrimônio e Renda. A metodologia utilizada para fazer tais análises ocorreu por meio de pesquisa quantitativa com finalidade descritiva, com a utilização de pesquisa documental para se responder qual tributação que explica mais a elevação da carga tributária brasileira. Acerca dos dados utilizados, teve como fonte majoritariamente a Receita Federal do Brasil, tomando por base a carga tributária brasileira de 2010 a 2023, a carga tributária brasileira tem uma média de aproximadamente de 33% do PIB. Tal pesquisa levou a conclusão que os tributos que mais explicam a elevação da carga tributária brasileira são os impostos relacionados a bens e serviços, com isso, foi observado que a carga tributária brasileira se encontra na região de declínio da receita tributária observando a curva de Laffer.

Palavras–chave: Carga tributária; Produto Interno Bruto; Impostos; Bens e Serviços.

ABSTRACT-This article aims to analyze the evolution of the Brazilian tax burden using as a parameter Laffer’s theoretical conjectures, which consists of the conception that from a certain point onwards, no matter how much the tax rate increases, there will be a decrease in tax revenue . Therefore, we will investigate the main taxes that contribute most to the increase in the tax burden in Brazil, analyzing the taxation applied to Salaries, Goods and Services, Foreign Trade, Assets and Income. The methodology used to carry out such analyzes occurred through quantitative research with descriptive purposes, using documentary research to answer which taxation most explains the increase in the Brazilian tax burden. Regarding the data used, the source was mainly from the Federal Revenue of Brazil, based on the Brazilian tax burden from 2010 to 2023, the Brazilian tax burden has an average of approximately 33% of GDP. This research led to the conclusion that the taxes that most explain the increase in the Brazilian tax burden are taxes related to goods and services, therefore, it was observed that the Brazilian tax burden is in the region of declining tax revenue, observing the Laffer curve.

Keywords: Tax burden; Gross Domestic Product; Taxes; Goods and Services.

RESUMEN-Este artículo tiene como objetivo analizar la evolución de la carga tributaria brasileña utilizando como parámetro las conjeturas teóricas de Laffer, que consiste en la concepción de que a partir de cierto punto, por mucho que aumente la tasa impositiva, habrá una disminución de la carga impositiva. ganancia . Por lo tanto, investigaremos los principales impuestos que más contribuyen al aumento de la carga tributaria en Brasil, analizando la tributación aplicada a Salarios, Bienes y Servicios, Comercio Exterior, Activos e Ingresos. La metodología utilizada para realizar dichos análisis se produjo a través de una investigación cuantitativa con fines descriptivos, utilizando investigación documental para responder qué tributación explica más el aumento de la carga tributaria brasileña. En cuanto a los datos utilizados, la fuente fue principalmente de la Renta Federal de Brasil, con base en la carga tributaria brasileña de 2010 a 2023, la carga tributaria brasileña tiene un promedio de aproximadamente el 33% del PIB. Esta investigación llevó a la conclusión de que los impuestos que más explican el aumento de la carga tributaria brasileña son los impuestos relacionados a bienes y servicios, por lo tanto, se observó que la carga tributaria brasileña se encuentra en la región de disminución de los ingresos tributarios, observando la curva de Laffer.

Palabras clave: Carga tributaria; Producto Interno Bruto; Impuestos; Bienes y Servicios.

1. INTRODUÇÃO

O Brasil possui uma das maiores cargas tributárias do mundo, principalmente quando comparado aos demais países latino-americanos, conforme é descrito na pesquisa do IPEA (Instituto de Pesquisa Econômica Aplicada) feita em 2022. Atualmente essa carga tributária se aproxima cada vez mais a 33% do PIB (Produto Interno Bruto), isso faz com que os produtos e serviços tenham um custo bastante elevado. Durante toda a história tributária brasileira, o Governo segue um certo padrão, o de sistematicamente elevar as tributações justificadas por meio de uma maior necessidade de melhorias para a população. Sendo assim, a população espera que a cada aumento da sua “privação” financeira para com os tributos, haja uma melhora em sua condição de vida, e quando isso não ocorre de uma maneira satisfatória, o que cresce cada vez mais é a insatisfação da comunidade a qual não vê vantagens em pagar os impostos, uma vez que não lhe trará retorno, gerando assim, outra questão preocupante para o país, a da evasão e a sonegação fiscal.

A evasão e a sonegação fiscal são meios ilícitos de tentar diminuir o peso que a carga tributária pode trazer para o bolso do contribuinte. Conforme o Programa Nacional de Educação Fiscal (2008), a evasão fiscal corresponde a uma ação ou omissão dolosa do fato gerador do imposto. Como descrito na Lei nº 4.729, de 14 de julho de 1965, a sonegação pode ser considerada por uma omissão ou o preenchimento incorreto de uma declaração que tinha por finalidade informar os tributos devidos, e por consequência ambos acabam diminuindo a receita tributária do país.

No artigo 6º da Constituição Federal, de 1988, a qual trata dos direitos sociais básicos (educação, saúde, lazer, trabalho, previdência social, segurança etc.), coloca o Estado no papel de providenciar aos cidadãos o bem-estar social, de forma isonômica, ou seja, de forma livre de preconceitos, sejam eles de raça, gênero, origem, idade, orientação sexual, religião ou qualquer outro modo de discriminação. Com isso, os impostos mostram-se como recurso de financiamento das políticas públicas, as quais garantem a toda a sociedade que suas necessidades essenciais atendidas como instituído nas normas jurídicas.

Consequentemente, os tributos se definem como uma permuta de recursos da sociedade ao governo com a intenção de garantir a manutenção da sociedade civilizada. Entretanto, em inúmeras vezes, o uso inadequado ou até a não utilização desses recursos, através da má alocação deles nas políticas públicas, as quais se tornam ineficazes, geram uma insatisfação e uma ideia de sacrifício monetário sem retorno entre a população. Tal situação reflete ao passo em que a mesma sente seu poder aquisitivo reduzido em troca de benefícios sociais que não foram atendidos, ou não foram saciados de forma satisfatória.

Segundo Rodrigues e Gomes (2020), a reforma tributária é direcionada a reorganização dos impostos em busca de uma carga tributária mais simplificada, ou seja, a reforma não tem como objetivo aumentar ou diminuir a carga tributária brasileira, apenas tem a premissa de torná-la mais simples, tendo em vista a facilidade da regulamentação e cobrança desses tributos, facilitando também (após já implementado) a fiscalização, considerando a unificação dos impostos, a qual começará a ser implementada de forma gradativa a partir do ano de 2026.

Inicialmente, como esperado pela área contábil, sua implementação será mais complexa, pois ao mesmo tempo que ainda terá que ser contabilizado os atuais impostos, haverá a inserção de forma gradativa dos “novos impostos”. Segundo a cartilha do Ministério da Fazenda sobre a Reforma Tributária, a reforma irá substituir 5 tributos por um IVA (Imposto sobre Valor Agregado) Dual de padrão internacional, sendo um IVA com caráter federal, a CBS – Contribuição sobre Bens e Serviços, que substituirá o PIS, COFINS e IPI, e um outro IVA com caráter estadual/municipal, o IBS – Imposto sobre Bens e Serviços, que irá substituir o ICMS (estadual) e o ISS (municipal). Além disso, com a reforma, os impostos passarão a ser cobrados apenas no destino, onde o bem ou serviço serão consumidos.

Tendo em vista os parágrafos acima, este trabalho tem como principal objetivo averiguar os principais tributos que mais contribuem para o aumento da carga tributária no Brasil, analisando a tributação aplicada sobre Salários, Bens e Serviços, Comércio Exterior, Patrimônio e Rendas. O estudo tem o intuito de responder qual a tributação que mais explica a elevação da carga tributária brasileira.

Já acerca dos objetivos específicos, estão direcionados à:

- Conhecer os principais tributos que formam a carga tributária no Brasil;

- Levantar dados sobre o sistema tributário nacional dentre o período de 2010 a 2023;

- Contrapor as evoluções da carga tributária aos principais fatores de impacto;

- Analisar a literatura referente a Curva de Laffer, o sistema tributário nacional, carga tributária.

2. REFERENCIAL TEÓRICO

No Brasil, a cobrança de tributos está definida na Constituição Federal de 1988 (em seu Art.6º) e no Código Tributário Nacional (pela Lei Nº5.172, de 25 de outubro de 1966). Os quais tem por objetivo regulamentar e designar a competência de instituir determinados tributos no território brasileiro conforme seus entes federativos, bem como delimita quais as modalidades que cada um destes entes pode elaborar. Além disso, em seu texto, a Constituição de 1988, diz que o cidadão só está obrigado a pagar certo valor em dinheiro para cofres públicos a título de tributo se houver uma lei instituidora para tal exigência, caso não exista lei, também não existe tributo.

Segundo o Código Tributário Nacional (Art. 3º Lei 5.172/66), “Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.”. Simplificando, o tributo é pago apenas em dinheiro (moeda), não decorre por penalidade de infração, existe tributo apenas se houver lei que o institua e sua cobrança deve ser de forma igualitária a todos da sociedade.

Com a Constituição Federal de 1988, o Supremo Tribunal Federal entende que os tributos são divididos em cinco, ou seja, ele adota a teoria do penta partição, considerando assim o tributo como um gênero, o qual se divide em cinco espécies, que são: impostos, taxas, contribuições de melhoria, empréstimos compulsórios e as contribuições especiais. Entretanto, as duas espécies mais presentes na vida da sociedade brasileira são os impostos e taxas.

Por definição do Art. 16º Lei Nº5.172/66 do CTN, os impostos são tributos não vinculados e de arrecadação também não vinculado, sendo assim, se sustentam sobre a ideia de uma solidariedade social, as pessoas que manifestam riqueza são obrigadas a contribuir com o Estado para este prover o bem comum, porém a lei institui que esta receita presta um financiamento das atividades gerais do governo. Para cada imposto há um ente tributante – União, Estados e Distrito Federal – de competência específica, ou seja, um mesmo imposto não pode ser cobrado por dois ou mais entes (Programa de Educação Fiscal, 2014).

Ao contrário dos impostos, segundo o Código Tributário Nacional Art.77º, as taxas exigem uma atuação direta do Estado para com o seu contribuinte, ou seja, é um tributo vinculado algum serviço público, sendo assim, deve trazer uma contraprestação estatal voltada apenas para o particular que o pagou, porém é importante ressaltar que não é necessário que tal contribuinte faça a utilização efetiva desse serviço, sendo sua utilização potencial, o seu fato gerador deste tributo, como por exemplo o serviço de recolhimento de lixo. Tanto a União, como os Estados e o DF possuem as respectivas atribuições para instituírem tal tributo (Programa de Educação Fiscal, 2014).

Toda a sociedade sofre com o impacto causado pela carga tributária, mas nem todos sabem o que é uma carga tributária ou se quer entendem os seus efeitos. Segundo a Receita Federal do Brasil (2017), carga tributária é uma relação entre a soma da arrecadação federal, estadual e municipal e o PIB, onde nesse cálculo, busca-se analisar o fluxo de recursos financeiros direcionados da sociedade para o Estado. Conforme o Instituto Brasileiro de Gestão Empresarial, para chegar-se na porcentagem de quanto a carga tributária alcança o Produto Interno Bruto, basta somar todos os valores arrecados pelo governo em um determinado período, geralmente usa-se o ano, e os valores arrecadados são os tributos, os quais englobam os impostos (municipais, estaduais e federais), as taxas e as contribuições, após essa soma, divide-se pelo valor correspondente ao PIB referente ao mesmo período, depois, é necessário multiplicar por cem para chegar-se no percentual, o qual descreve o montante de impostos pagos e o quanto representam em relação a tudo que foi produzido no território brasileiro.

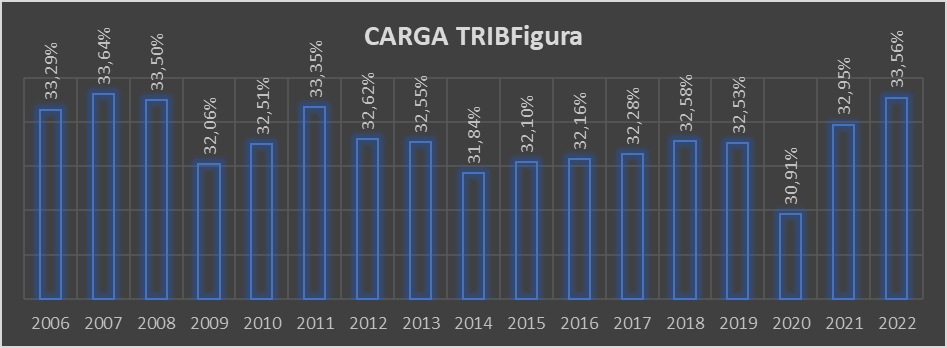

Observamos na gráfica 1, a evolução da carga tributária brasileira ao longo dos anos de 2006 a 2022, esses dados foram retirados do “Estudo da Carga Tributária no Brasil em 2022 – Análise por tributos e bases de incidência”, o qual foi publicado em dezembro de 2023 e está disponível no site do Governo Federal.

Figura 1- Demonstração gráfica da carga tributária entre os anos de 2006 a 2022

Fonte: RFB – Carga Tributária no Brasil – 2022 (Análise por Tributo e Bases de Incidência)[1]

Sendo assim, a fórmula fica: carga tributária = soma dos tributos / PIB * 100.

Segundo dados da Secretaria do Tesouro Nacional – Estimativa da Carga Tributária Bruta do Governo Geral (2022), a maior parte da composição da carga tributária bruta brasileira refere-se aos impostos sobre bens e serviços (ICMS, IPI, ISS, PIS e COFINS), sendo de 13,48% do total da carga. Desta maneira, a carga tributária brasileira acaba influenciando uma maior desigualdade econômica no país, conforme a figura 1, ela incide mais sobre os bens de consumo e serviços (sendo cobrada de forma indireta, estando assim embutida no valor do produto, encarecendo-o cada vez mais), o qual afeta principalmente a população de uma classe social mais necessitada, de menor renda, que muitas das vezes mal conseguem comprar uma feira básica.

De acordo com o jornal G1 (2023), a atual carga tributária brasileira, a qual mede a porcentagem de impostos recolhidos relacionados à produção do país (PIB), está por volta de 32,95%, o que quer dizer que, de tudo que é vendido, cerca de um terço vai para o governo. Porém, nem todos os impostos são pagos regularmente pela população, no qual buscam saídas para diminuir a quantia a ser paga, obtendo meios para essa obrigação poder ser burlada, seja utilizando a elisão fiscal (um meio lícito de pagar menos impostos) ou opções ilícitas, como a evasão fiscal. Dentre muitos motivos para existir essa falta de regularidade, está a insatisfação com a atual porcentagem acerca da carga tributária, que é extremamente alta no país e, na maior parte do tempo, não traz um devido retorno para a sociedade brasileira. Segundo Lima e Rezende (2017), a carga tributária pode ser relacionada à ideia de sacrifício, na qual o consumo é compulsoriamente reduzido em troca da provisão de bens públicos que nem sempre atendem satisfatoriamente aos mesmos contribuintes. Dessa forma a falta de regularidade pode ser explicada e até entendida quando relacionada com o descontentamento da população com a excessividade de cobrança e falta de recursos públicos distribuídos.

A pesquisa do Instituto de Pesquisa Econômica Aplicada-Ipea feita em 2022, comparou as cargas tributárias de uma seleção entre 12 a 14 países considerados com economias avançadas que participam da Organização para a Cooperação e Desenvolvimento Econômico-OCDE, a exemplo da Alemanha, Estados Unidos, Japão, Reino Unido, França, dentre outros, com 3 a 5 países latino-americanos, alguns já membros, como Chile, México e Colômbia, quanto com países ainda candidatos, a exemplo de Argentina e Brasil. O estudo informou que a média dos 17 países foi de 35%, similar à do Brasil, a qual é cerca de 33%, sendo superior à dos países latino-americanos que foi de 24%, Pedro Carvalho (2022), o pesquisador autor da pesquisa supracitada, conclui que esses dados denotam uma preocupação com a composição da carga tributária brasileira e não com o valor do seu percentual em si.

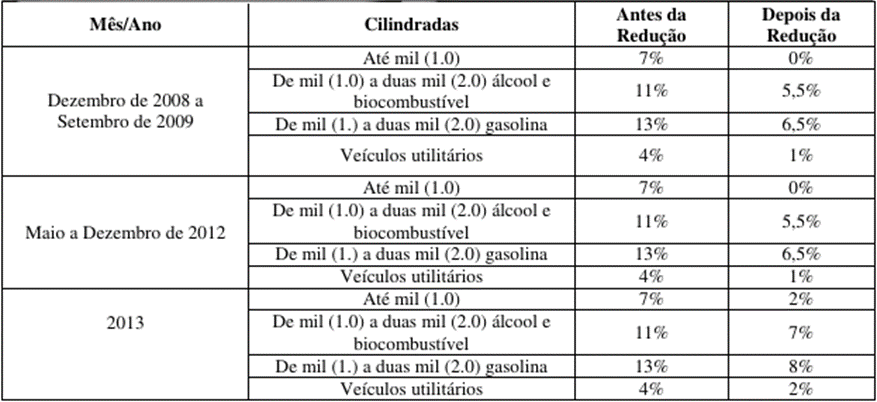

Essa necessidade em estudar a carga tributária brasileira, é motivada pela mesma possuir a característica de ser crescente, além de serem criados tributos todos os anos, por isso, economistas utilizam a curva de Laffer como instrumento para analisar o comportamento da carga tributária no Brasil. Dessa forma, quando a curva de Laffer é aplicada no Brasil, segundo Araújo (2016) um grande exemplo a ser tomado é o do Imposto sobre Produtos Industrializados (IPI), durante os anos de 2008 a 2013, que pode ser observado no quadro 1, no qual houve uma diminuição na alíquota utilizada, e mesmo assim apresentou uma arrecadação crescente proveniente da venda de automóveis. No qual, houve um aumento de 3,50 bilhões nos últimos 5 anos (2009 a 2013), conforme o jornal G1 (2014):

“Brasil deixou de arrecadar R$ 6,1 bilhões de tributos devido à desoneração do IPI sobre os veículos. Em contrapartida, apenas nos recolhimentos de PIS e COFINS sobre a venda de carros, houve um incremento de arrecadação de R$ 11,8 bilhões no período, conforme o levantamento do IBPT. A arrecadação de PIS e COFINS sobre automóveis e veículos comerciais leves cresceu de R$ 5,18 bilhões, em 2008, para R$ 8,32 bilhões em 2013”.

Trazendo assim, mais dinheiro para o governo, apesar de estar em circulação uma alíquota menor, pois dessa maneira, o mercado apresentou uma maior movimentação financeira. Apesar desse aumento a arrecadação com o IPI, houve uma diminuição das alíquotas dos impostos de maneira geral, em que, no ano de 2013 a carga tributária brasileira era 32,55% e baixou para 31,84% no ano de 2014, causando uma crise que perdurou entre os anos de 2014 e 2015, conhecida como “a grande recessão brasileira”. O que nos mostra que cada tributo apresenta um comportamento próprio, principalmente em relação a aplicação dessa teoria, onde cada qual apresenta uma carga máxima suportada.

Quadro 1 – Alíquota do IPI Antes e Depois Da Redução de Veículos Nacionais.

Fonte: ALVES e WILBERT – Redução do Imposto sobre Produto Industrializado e a Venda de Automóveis[2]

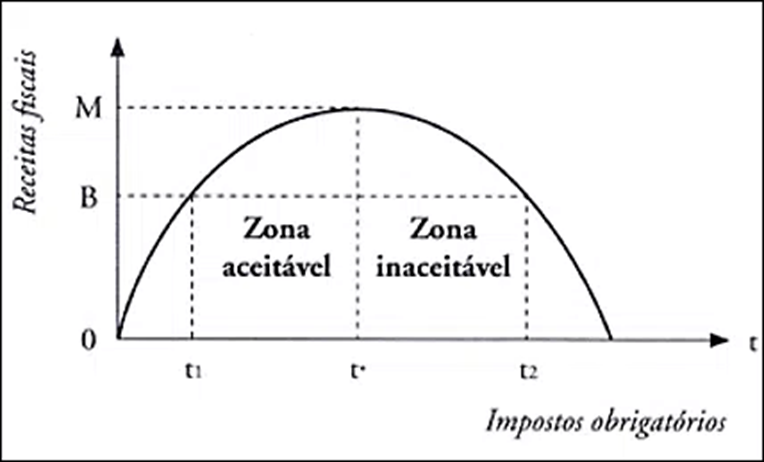

No qual, no ano de 1974 o economista norte-americano Arthur Laffer desenvolveu a denominada “Curva de Laffer”, demonstrada na Figura 1. O mesmo em suas teses defendia uma menor tributação para uma maior arrecadação do Estado, sendo assim, com a sua teoria, nos traz uma reflexão sobre as perdas de incentivo que as alíquotas dos impostos causam em diversos pontos da economia de acordo com a sua ampliação, e reduzindo a receita tributária. Ela se revela como a alíquota aplicada em determinados impostos se comporta de maneira crescente até atingir um determinado ponto, cuja posição significa a carga máxima suportada a alíquota do imposto, e ao ser ultrapassada, começa a apresentar um comportamento decrescente.

Dessa forma, podemos concluir que até esse ponto mais alto, o Estado está cada vez obtendo maiores ganhos na arrecadação dos tributos, mas após essa curva, irá apresentar uma queda, com isso, representando a insatisfação da população e até uma busca por uma saída ilegal dessa situação, como a sonegação, por exemplo. Deixando de ser um meio lucrativo para o Estado e passando a causar um prejuízo em relação a arrecadação (Sucena, 2008).

Figura 1 – Representação gráfica da curva de Laffer

Fonte: Artigos JusBrasil – Breve estudo jurídico-econômico: a “Curva de Laffer”.[3]

A Curva de Laffer traz uma reflexão sobre as perdas de incentivo que as alíquotas dos impostos causam em diversos pontos da economia de acordo com a sua ampliação, e reduzindo a receita tributária.

Como falado anteriormente, o Sistema Tributário Nacional (STN) é formado por impostos, taxas e outras contribuições, focando apenas nos impostos, temos que eles podem ser divididos tanto por ente federativo (qual ente federado que tem a competência de cobrá-lo) quanto ao seu enfoque econômico (sobre o que ele incide).

Segundo o livro “Função Social dos Tributos” da Escola de Administração Fazendária (2014), com relação, ao poder de instituição impostos, temos tributos com competência federal, estadual e municipal, com exemplo de impostos da união (Art. 1553 – Constituição Federal) pode-se citar o IPI, IOF e o IGF já no caso de impostos estaduais e do Distrito Federal (Art.155 – CF) temos como exemplo o ICMS, e o IPVA, enquanto na esfera municipal e também do Distrito Federal (Art. 156 – CF) há o IPTU e o ISS.

3. MATERIAL E MÉTODOS

Acerca da caracterização da pesquisa quanto a sua abordagem, se apresenta como uma pesquisa quantitativa, pois segundo Richardson (1999, p. 70) o método quantitativo é caraterizado pelo emprego da quantificação tanto aplicado por meio da coleta de informações, quanto no tratamento destas utilizando como base técnicas estatísticas, como o percentual, a média e o desvio-padrão.

Os dados utilizados neste estudo foram extraídos do banco de dados da Receita Federal do Brasil, sendo calculada a média para cada uma das variáveis e sendo analisada da seguinte forma:

- Arrecadação ICMS/PIB;

- Arrecadação IPI/PIB;

- Arrecadação COFINS/PIB;

- Arrecadação PIS/PIB;

- Arrecadação ISS/PIB;

- Arrecadação Imposto de Renda (IR)/PIB;

- Arrecadação Contribuição Social Sobre o Lucro Líquido (CSLL)/PIB; e

- Arrecadação Instituto Nacional do Seguro Social (INSS)/PIB.

Com relação aos objetivos da pesquisa, se caracteriza como descritiva, pois tem como “objetivo principal a descrição das características de determinada população e então o estabelecimento de relações entre as variáveis” (Gil, 2002, p. 43), ou seja, interpretamos os dados relacionando o PIB com a carga tributária brasileira, e todos os tributos que nela estão inseridos.

Quanto a técnica da coleta de dados, a pesquisa é uma pesquisa documental. Segundo Gil (2002, p. 45), a pesquisa documental se assemelha muito a pesquisa bibliográfica, o que as diferencia é a natureza das fontes, na qual a pesquisa documental se vale de materiais de fontes muito mais diversificadas e dispersas. “Há, de um lado, os documentos “de primeira mão”, que não receberam nenhum tratamento analítico. Nesta categoria estão os documentos conservados em arquivos de órgãos públicos e instituições privadas” (Gil, 2002, p. 46). Para a coleta dos dados analisados tivemos com a principal fonte de informações os dados disponibilizados pela Receita Federal do Brasil (RFB), um órgão público federal.

A análise será feita através de dados da arrecadação de cinco tributos específicos das pessoas jurídicas, são eles: O Imposto de Renda Pessoa Jurídica (IRPJ) e a Contribuição Social Sobre o Lucro Líquido (CSLL), as Contribuições para o Financiamento da Seguridade Social (COFINS) e para os Programas de Integração Social e do Patrimônio do Servidor Público (PIS/PASEP) e o Imposto dobre Produtos Industrializados (IPI).

A quantidade de informação produzida sobre o assunto tributação é vasta, ainda que não haja muito escrito sobre a estimação da eficiência da arrecadação de cada tributo como um todo ou sobre a estimação da eficiência da imposição do tributo sobre cada setor. Mas neste estudo focamos nas alíquotas aplicadas relacionando-as à sua carga máxima suportada. Segundo Appolinário (2011, p. 146, apud Del-Masso; Cotta; Santos, 2014, p. 4), a pesquisa básica tem por objetivo primordial “o avanço do conhecimento científico, sem nenhuma preocupação com a aplicabilidade imediata dos resultados a serem colhidos”. Sendo assim, temos por finalidade apresentar a análise das cargas tributárias ao longo dos anos em paralelo ao valor do PIB brasileiro.

4. ANÁLISE DE DADOS

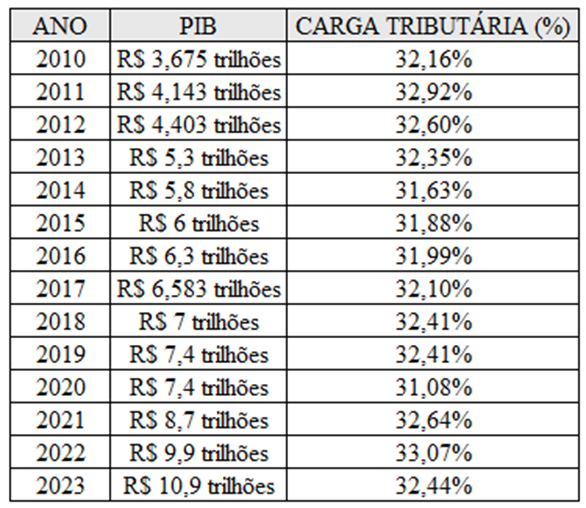

Tomamos para a base da nossa análise, a Tabela 1, que demonstra a evolução da carga tributária brasileira em relação ao PIB. Uma informação fundamental, a título comparativo, das mutações do peso da carga tributária quando associada ao PIB no passar dos anos.

Tabela 1 – Desenvolvimento da Carga Tributária Brasileira vinculada ao PIB

Fonte: Receita Federal e IBGE.

Nesse sentido, a teoria de Laffer (mais propriamente, a hipótese de Laffer) demonstra em que condições o Estado pode aumentar as receitas fiscais reduzindo o nível de tributação sobre os rendimentos na economia. E para reforçar essa afirmação, em sua teoria, Laffer parte do princípio de que tanto em zero quanto em 100% de tributação não ocorre a arrecadação, ou seja, observando a curva, o Estado poderia analisar a proporcionalidade entre o aumento da carga tributária, das receitas fiscais decorrentes dessa carga e o valor do Produto Interno Bruto para que assim, possa verificar em que posição está dentro da Curva de Laffer (Da Silva, 2021). Sendo assim, neste enquadramento, a curva demonstra um valor médio que representa o equilíbrio onde se tem o máximo de arrecadação e ainda com a melhor tributação possível, após este ponto de equilíbrio, quanto maior for a carga tributária, maior será a tendência redução da receita fiscal, ou seja, uma menor arrecadação (Araújo, 2016).

Por ser usada para representar a relação entre o valor arrecado com o imposto em suas diversas alíquotas, exemplificando em seu Figura, como representado na Figura 1, a ideia de elasticidade da receita tributável, podemos dizer que a Curva de Laffer não é estática, pois se apresenta com uma tendência regressiva, de tal maneira que o percentual da carga tributária tende a ser diminuído com o desenvolvimento tecnológico e com a globalização da população (Da Silva, 2021).

Em relação enfoque econômico dos tributos, isto é, sua incidência, cada imposto tem seu fato gerador, e consequentemente, um mesmo ente federativo não pode cobrá-lo, há raras exceções que possibilitem isso (como por exemplo, o Imposto Extraordinário de Guerra). Trazendo como exemplo um imposto de cada esfera do governo geral, temos que no caso do IPI, incide sobre produtos que passem por qualquer etapa de industrialização (que a modificação em sua natureza, funcionamento, apresentação, finalidade etc.), como disposto no livro “Função Social dos Tributos” da Escola de Administração Fazendária (2014). Já o ICMS, como seu próprio nome já diz tem por fato gerador a circulação de mercadorias, a prestação de serviços de transporte interestadual e intermunicipal e de comunicação, ele acaba se tornando o principal imposto estadual, podendo chegar a 90% da receita tributária total arrecadada pelos Estados (Função Social dos Tributos – Programa de Educação Fiscal, 2014). O livro “Função Social dos Tributos” da Escola de Administração Fazendária (2014), ainda traz que no caso do ISS, tem como fato gerador a prestação de serviços, não compreendidos na área de incidência do ICMS, ainda que esses não se constituam como atividade preponderante do prestador, como por exemplo, os serviços prestados por médicos, dentistas, psicólogos, cabeleireiros, esteticistas, advogados, contadores etc.

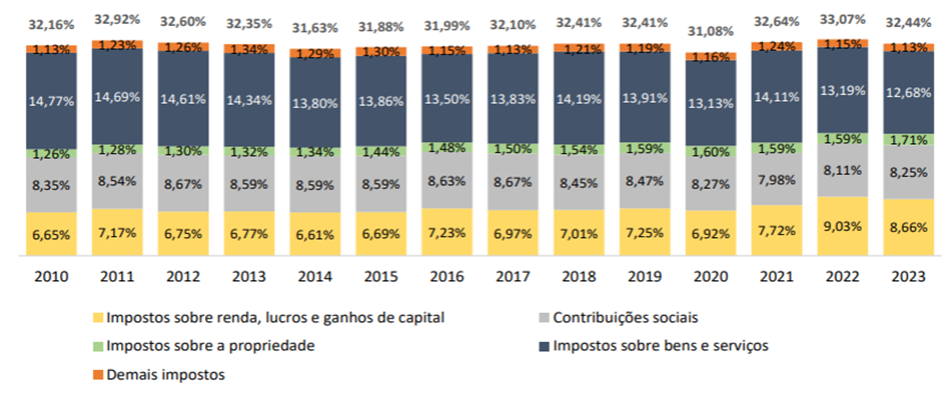

Tendo por base o documento “Estimativa da Carga Tributária Bruta do Governo Geral” da Secretaria do Tesouro Nacional e do Ministério da Fazenda (2023), na vertente do enfoque econômico, temos uma estrutura composta por os impostos sobre renda, lucros e ganhos de capital, os impostos sobre a propriedade, os impostos sobre bens e serviços, as contribuições sociais e os demais impostos. Como podemos observar na Figura 3, o grupo que constitui a maior parte da carga tributária brasileira são os Impostos sobre Bens e Serviços, como citado no artigo, a COFINS, PIS, IPI, IOF, ICMS, ISS etc., e logo em seguida estão as Contribuições Sociais, entre elas a RGPS, RPPS, FGTS e o PASEP.

Sendo assim, ainda observando a Figura 2, podemos analisar que de 2022 para 2023, a carga tributária bruta (CTB) do governo geral (esfera do governo federal, estadual e municipal) foi de 32,44% do PIB (Produto Interno Bruto), representando uma diminuição de 0,64 pontos percentuais (p.p.) do PIB levando em consideração a CTB de 2022. Indo mais afundo, observa-se uma diminuição na esfera do governo federal de 0,41 p.p do PIB, na esfera estadual uma redução de 0,36 p.p. do PIB, e já na esfera municipal houve um aumento de 0,14 p.p. do PIB.

Figura 2 – Estrutura da Carga Tributária – Enfoque Econômico – 2010 a 2023

Fonte: Estimativa da Carga Tributária Bruta do Governo Geral 2023 – STN[4]

Com o aumento da Carga tributária, a população tende a buscar meios para diminuir o peso que ela traz, sendo eles lícitos, como a elisão fiscal que busca diminuir o peso da carga tributária utilizando o planejamento tributário, e com isso, obtendo resultados positivos e em conformidade com a legislação. Ou então, utilizando meios ilícitos, como a sonegação fiscal por meio da evasão fiscal, que conforme comentado no trabalho de França, Roberto e Almeida (2024), trata-se da ocultação ou redução do fato gerador, após sua ocorrência, o que constitui crime contra a ordem tributária.

Segundo a Receita Federal, a sonegação pode ser caracterizada como a omissão ou a declaração de forma incorreta dos tributos a serem pagos, e pode influenciar também o pagamento dos tributos que, consequentemente acabam não sendo pagos de modo geral ou parcial. Essa é uma prática ilegal que infelizmente ainda é presente no cenário brasileiro e acaba prejudicando a economia do país com essa forma de pagar (ou nem isso) os impostos devidos daquele tipo determinado de receita.

Observa-se que cada vez mais uma maior imposição fiscal acaba desestimulando os contribuintes a não praticarem os fatos geradores dos impostos de uma forma lícita, aumentando assim, a informalidade e a sonegação. Sendo assim, a teoria afirma que quanto mais impostos a população tiver, mais terão dificuldade em arcar com todos eles, seja por motivos de diminuição de produção ou complicações financeiras, tornando cada vez mais atrativa a sonegação fiscal.

De acordo com o Sindicato Nacional dos Procuradores da Fazendo Nacional (SINPROFAZ), o Sonegômetro fechou o ano de 2022 com um valor superior a R$626 bilhões em sonegação fiscal, ou seja, esse valor representa um prejuízo para o país. O valor sonegado representa um percentual de aproximadamente 6,32% [5] do PIB brasileiro em 2022, o qual foi em torno de R$9,9 trilhões, como está apresentado na Tabela 1.

5. RESULTADOS E CONCLUSÕES

Com o que foi exposto e trabalhado durante todo o estudo, tivemos a curva de Laffer como nosso principal objeto de estudo, assim como, os tributos e a carga tributária brasileira ao decorrer dos anos de 2010 a 2023, com isso, em nossa análise podemos observar que os impostos que mais explicam as alterações da carga tributária seriam os referentes a bens e serviços, pois representam uma maior porcentagem em relação aos tributos recolhidos durante o ano.

A carga tributária brasileira é bastante alta, chegando a uma média de aproximadamente 33%, o que torna mais complicado a contribuição da população, já que os impostos que compõe em sua maioria a CTB (carga tributária bruta) são os impostos sobre bens e serviços, o que onera demasiadamente a parte mais enfraquecida da população e consequentemente dificulta o desenvolvimento do país.

Ademais, o fato de que o Brasil demonstra pouco retorno para a população em termos de serviços essenciais, o que dificulta ainda mais a arrecadação, uma vez que os contribuintes não percebem a utilização dessa alta carga tributária em sua qualidade de vida, nos serviços básicos ao ser humano, como saúde, educação e segurança.

À vista disso, como apresentado a carga tributária brasileira está em contramão dos países da Cooperação e Desenvolvimento Econômico (OCDE), desse modo, o Brasil deveria reduzir sua tributação para a semelhar-se com a carga tributária dos países considerados com economia avançadas, como Japão, Estados Unidos e Suíça, as quais são, respectivamente 31,4%, 25% e 27,4%.

A carga tributária contribui para a elevação dos custos dos serviços e dos produtos, sendo necessário que as entidades realizem um planejamento tributário eficaz para melhorar sua competitividade no mercado. Uma vez que, as tributações variam conforme cada setor de mercado onde são aplicadas, e o ponto de equilíbrio é diferente em cada um desses setores. Essa elevação na carga tributária impacta principalmente nos preços dos serviços prestados e dos produtos vendidos, influenciando assim, na escolha do consumidor e gerando a uma diminuição do consumo de algumas coisas que podem ser consideradas supérfluas, em detrimento de outras que realmente são necessárias, minando assim, pouco a pouco a economia e o PIB do país.

Apesar da evidente correlação, a teoria de Laffer encontra desafios em suas aplicações para a política fiscal. O grande problema é que a Curva de Laffer não indica especificamente em que ponto exato a maximização da arrecadação ocorre, até porque esse ponto é diferente para cada economia e varia também ao longo do tempo. Assim como sugestão para trabalhos futuros recomenda-se buscar estudar em qual ponto exato essa maximização ocorre dentro do contexto brasileiro, até mesmo a criação de parâmetros que consigam simular esse ponto, pois sem essa determinação qualquer movimento pode ter um efeito negativo ao invés de positivo para arrecadação.

Portanto concluímos que a carga tributária brasileira já ultrapassou a chamada “zona aceitável” da curva de Laffer, e se encontra na região de declínio da receita tributária, ou seja, os contribuintes estão evitando o pagamento desses impostos, seja por meios legais (elisão fiscal e planejamento tributário) ou seja por meio ilegais (a sonegação e a evasão fiscal).

AGRADECIMENTOS

Agradecemos a Coordenação do Programa Institucional de Iniciação Científica da UEPB, pelo apoio e oportunidade para realização do presente trabalho, a PIBIC/UEPB.

REFERÊNCIAS

ALMEIDA, Vinicius. Carga Tributária: O Que É E Como Funciona?. Instituto Brasileiro de Gestão Empresarial – IBGEM, 2022.

APPOLINÁRIO, Fabio. Dicionário de Metodologia Científica. 2. ed. São Paulo: Atlas, 2011. 295p.

ARAÚJO, Guilherme Dourado Aragão Sá. Onde estamos na Curva de Laffer? Análise sobre a otimização da carga tributária brasileira. Brasília: Revista de Direito Internacional Econômico e Tributário – RDIET, v. 11, nº 1, p. 197-226, Jan-Jun, 2016.

DA SILVA, D. V. A carga tributária brasileira e a curva de Laffer. Brazilian Journal of Development, [S. l.], v. 7, n. 10, p. 100696–100707, 2021. DOI: 10.34117/bjdv7n10-400.

ESTUDO compara sistemas tributários de países da OCDE com o brasileiro. GOV.BR, 2022.

FRANÇA, N. da S.; ROBERTO, J. C. A.; ALMEIDA, V. da S. O planejamento tributário, evasão fiscal, elusão fiscal, elisão fiscal. Cuadernos de Educación y Desarrollo, [S. l.], v. 16, n. 6, p. 1-22, e4349, 2024. DOI: 10.55905/cuadv16n6-010.

G1, 2014. Arrecadação sobre vendas de carros cresce mesmo com redução do IPI.

GIL, Antonio Carlos. Como Elaborar Projetos de Pesquisa. 4. ed. São Paulo: Atlas, 2002.

JUNIOR, Pedro Humberto Bruno De Carvalho. O SISTEMA TRIBUTÁRIO DOS PAÍSES DA OCDE E AS PRINCIPAIS RECOMENDAÇÕES DA ENTIDADE: FORNECENDO PARÂMETROS PARA A REFORMA TRIBUTÁRIA NO BRASIL. 1. ed. Brasília: Instituto de Pesquisa Econômica Aplicada (Ipea), 2022.

LIMA, Emanoel Marcos; REZENDE, Amaury Jose. Um estudo sobre a evolução da carga tributária no Brasil: uma análise a partir da Curva de Laffer. 1. ed. Campo Grande, MS: INTERAÇÕES, 2019. 239-255 p. v. 20.

MARTELLO, Alexandre. Reforma tributária mantém o Brasil entre os países com maior peso arrecadatório dos impostos sobre consumo. G1, 2023.

NEVES, Roberta. Exame, 2023. Onde está o Brasil na Curva de Laffer?

Programa Nacional de Educação Fiscal – PNEF. Caderno 3: função social dos tributos. Escola de Administração Fazendária (Esaf), 2014.

Receita Federal. Estudos Tributários: Carga Tributária no Brasil – 2022 (Análise por Tributo e Bases de Incidência). Ministério da Fazenda, 2023

Receita Federal. O QUE É A CARGA TRIBUTÁRIA?. 2017.

RICHARDSON, Roberto Jarry. Pesquisa social: métodos e técnicas. 3. ed. São Paulo: Atlas, 1999.

RODRIGUES, A. K. B.; GOMES, F. C. P. Reforma tributária: impactos, mudanças e consequências para a “simplificação’’ do tributo CBS/IVA. 2020.

Secretaria Extraordinária da Reforma Tributária. Reforma Tributária: Para o Brasil crescer, ela precisa acontecer. Ministério da Fazenda, 2023.

Secretaria do Tesouro Nacional. Estimativa da Carga Tributária Bruta do Governo Geral. Ministério da Fazenda, 2023.

SIQUEIRA, Marcelo Lettieri; RAMOS, Francisco S. EVASÃO FISCAL DO IMPOSTO SOBRE A RENDA: UMA ANÁLISE DO COMPORTAMENTO DO CONTRIBUINTE ANTE O SISTEMA IMPOSITIVO BRASILEIRO. 3. ed. São Paulo: Economia Aplicada, 2006. p. 399-424, v. 10.

SONEGÔMETRO fecha ano com valor superior a R$626 bilhões. SINPROFAZ, 2022.

STUDIO FISCAL. Entenda a Curva de Laffer – Termômetro tributário.

SUCENA, Vinícius Teixeira. Estimação da curva de Laffer para o IPI no Brasil: uma abordagem de fronteira estocástica. 2008. 96 f. Dissertação (Mestrado em Economia) – Universidade de Brasília, Brasília, 2008.

[1] Disponível em: < https://www.gov.br/receitafederal/pt-br/centrais-de-conteudo/publicacoes/estudos/carga-tributaria/carga-tributaria-no-brasil-2022> Acesso em 09 de maio de 2024

[2] Disponível em: < https://congressousp.fipecafi.org/anais/artigos142014/265.pdf > Acesso em 13 de Maio de 2024

[3] Disponível em: < https://www.jusbrasil.com.br/artigos/breve-estudo-juridico-economico-a-curva-de-laffer/646047028> Acesso 09 de maio de 2024

[4] Disponível em: < https://sisweb.tesouro.gov.br/apex/f?p=2501:9::::9:P9_ID_PUBLICACAO:46589 > Acesso em 21 jun. 2024

[5] Memória de cálculo do percentual: 626.000.000.000/9.900.000.000.000 = 0,0632323232*100 = 6,32%

1 Maalbuquerque@Servidor.Uepb.Edu.Br

Https://Orcid.Org/0000-0002-0113-9130

2 Leticiapimenteldefreitas9@Gmail.Com

Https://Orcid.Org/0009-0000-3615-9572

3 Claricebento04@Gmail.Com

Https://Orcid.Org/0009-0004-5469-8616

4 Https://Orcid.Org/0009-0001-9907-8486

Elinilton.Pb@Gmail.Com