SECURITY CHALLENGES IN DIGITAL FINANCIAL INSTITUTIONS: MALWARE ATTACKS AND SECURITY MECHANISMS

REGISTRO DOI: 10.69849/revistaft/fa10202411191723

Rafael Lima Honorato1,

Raphael Santos Vieira da Silva2,

Orientadora: Profa. Esp. Cristina dos Santos Có3

RESUMO

As instituições financeiras digitais enfrentam desafios crescentes relacionados à segurança da informação devido à intensificação de ataques cibernéticos, com destaque para ameaças de malware e ransomware. Este estudo tem como objetivo analisar criticamente esses riscos e avaliar a eficácia das ferramentas tecnológicas atuais e das regulamentações vigentes na preservação da integridade e confidencialidade dos sistemas financeiros digitais. Para tanto, adotou-se uma abordagem exploratória e qualitativa, fundamentada em uma revisão bibliográfica abrangente. A pesquisa revelou que a adoção de inteligência artificial, especialmente por meio de redes neurais e algoritmos de machine learning, tem se mostrado eficaz na identificação de ataques e na contenção de comportamentos maliciosos em tempo real. Sistemas de detecção e prevenção de intrusões (IDS/IPS), aliados a protocolos de autenticação multifatorial e tecnologias biométricas, trouxeram benefícios ao processo de verificação de identidade e proteção contra fraudes. Conclui-se que o enfrentamento eficaz dos ataques de malware requer a adoção de mecanismos de segurança avançados, tais como machine learning, autenticação multifatorial e blockchain, integrados à inteligência artificial. Essa combinação permite a detecção e a resposta ágil a comportamentos suspeitos, fortalecendo a proteção dos dados em instituições financeiras digitais.

Palavras-chave: malware; machine learning; financeiras digitais; inteligência artificial.

ABSTRACT

Financial institutions face increasing challenges related to information security due to the intensification of cyber attacks, particularly threats such as malware and ransomware. This study aims to critically analyze these risks and evaluate the effectiveness of current technological tools and current regulations in preserving the supervision and confidentiality of digital financial systems. To this end, we adopted an exploratory and qualitative approach, based on a comprehensive literature review. Research has revealed that the adoption of artificial intelligence, especially through neural networks and machine learning algorithms, has proven effective in identifying attacks and containing malicious behavior in real time. Intrusion detection and prevention systems (IDS/IPS), combined with multifactor authentication protocols and biometric technologies, have brought benefits to the identity verification and fraud protection process. It is concluded that effectively combating malware attacks requires the adoption of advanced security mechanisms, such as machine learning, multifactor authentication and blockchain, integrated with artificial intelligence. This combination enables rapid detection and response to suspicious behavior, strengthening data protection in digital financial institutions.

Keywords: Malware; Machine Learning; Digital Finance; Artificial Intelligence.

1 INTRODUÇÃO

Na era da digitalização em curso, a proteção dos dados nas instituições financeiras ganha destaque como uma necessidade primordial. Diante da crescente sofisticação das ameaças cibernéticas, garantir a confidencialidade das informações dos clientes torna-se cada vez mais desafiador. Assim, compreender os diversos riscos e modalidades de ataques enfrentados por essas instituições se torna imperativo para a adoção de estratégias eficazes de segurança.

Na América Latina o Brasil desponta em segundo lugar em tentativas de ataques cibernéticos, com um volume expressivo de 60 bilhões registrados no ano de 2023 (ERIVELTO TADEU; PAULO BRITO, 2024).

No primeiro semestre de 2023 apenas o Brasil sofreu 23 bilhões de tentativas de ataques cibernéticos, mesmo sendo um panorama similar ao que ocorre em um patamar global existe a dificuldade de localizar a autoria do crime aqui no país (JOÃO PEDRO MALAR, 2023).

Em 2023 a Industrial and Comercial Bank (IBC) a maior instituição bancária da China sofreu uma invasão em 8 de novembro vítima de um ataque do tipo ransomware, resultando na dívida temporária de US$ 9 bilhões, interrupção em alguns de seus sistemas e o pagamento ao hacker para recuperar os dados sequestrados, o valor pago não foi informado pela instituição (EXAME, 2023).

A compreensão dessas tendências é essencial para garantir a segurança das instituições financeiras em um ambiente digital em constante transformação, destaca-se a importância da conformidade regulatória como um primeiro passo fundamental na proteção dos dados e sistemas contra ameaças cibernéticas. Regulamentações como a LGPD estabelece padrões mínimos de segurança que as instituições financeiras devem atender, fornecendo uma base essencial para fortalecer as defesas contra os perigos modernos da era digital.

Nesse contexto a questão que norteia esta pesquisa é: “Quais são os principais desafios que afetam a segurança das instituições financeiras digitais, e quais estratégias podem ser implementadas para reduzir esses riscos de forma eficaz, garantindo a proteção dos dados dos clientes e a estabilidade do sistema financeiro?”

Desta forma, a questão de pesquisa orienta o seguinte objetivo: Identificar e analisar, de maneira abrangente, os principais riscos cibernéticos que impactam a segurança das instituições financeiras digitais. Além disso, busca-se explorar, com base na literatura atual, as estratégias mais eficazes para a prevenção e o enfrentamento desses riscos, assegurando, assim, a proteção das informações e ganhos de segurança, garantindo a estabilidade dos sistemas financeiros.”

Na segunda seção aborda-se a fundamentação teórica da pesquisa a partir do panorama de autores que já abordaram o assunto e instituições ao longo dos anos que foram afetadas pelos tipos de malware, medidas já criadas para lidar com tais intercorrênciase a legislação pertinente ao crime virtual. A terceira seção direciona-se ao método de pesquisa empregado. Em sequência o quarto item é apresentado os resultados obtidos seguido com as conclusões finais.

2. FUNDAMENTAÇÃO TEÓRICA

O presente artigo expõe os desafios de segurança enfrentados pelas instituições financeiras digitais, com foco em ataques de malware e nos mecanismos de proteção aos dados dos usuários. Apesar dos avanços nas práticas de segurança, é crucial que as instituições adotem uma abordagem de segurança cibernética em camadas, combinando controles técnicos, medidas legais e regulatórias, e contramedidas organizacionais (DAREN, 2023).

A transformação digital e o aumento do uso de plataformas bancárias online colocam essas instituições sob constante ameaça. Os sistemas financeiros enfrentam riscos complexos, pois, além de garantir a segurança de dados como credenciais e informações de transações, devem assegurar a integridade e continuidade dos serviços. As estratégias tradicionais de segurança, embora ainda eficazes, não são mais suficientes para enfrentar o cenário atual de ataques a bancos.

2.1 Impacto dos ataques Malware em Instituições Financeiras

Estamos vivendo na era comumente referida como Indústria 4.0, na qual praticamente todos os aspectos operam e se desenvolvem em consonância com os avanços tecnológicos, diante este panorama encontra-se os softwares que promovem o funcionamento dos programas existentes nos computadores e celulares, funcionando de modo autônomo após sua instalação, esta que depende da ação humana para ser realizada, neste ponto encontra-se o objeto abordado nesta revisão.

Malware, abreviação de software malicioso, refere-se a qualquer código ou programa projetado com intenção maliciosa de comprometer sistemas, roubar informações ou interromper operações normais. (BENSAOUD, 2024)

No cenário atual, os ataques mais comuns enfrentados por bancos digitais no Brasil envolvem principalmente phishing e ransomware. O Brasil aparece como um dos principais alvos desses ataques na América Latina tendo como destaque o ransomware.

Historicamente, o ransomware tem sua origem em um código malicioso conhecido como AIDS, escrito em 1989 por Joseph Popp. Esse código malicioso original substituía o arquivo AUTOEXEC.BAT nos sistemas infectados e permitia 90 reinicializações do sistema até ocultar todos os diretórios e alegar que criptografaria os arquivos. (LISKA; GALLO, 2019)

Segundo uma pesquisa da Sophos (2023), cerca de 44% das organizações brasileiras já foram impactadas por ransomware em algum nível, com custos médios de resgate ultrapassando R$ 6 milhões.

O ransomware é um software feito para sequestrar os dados do local que vai atacar e depois extorquir a vítima. Ganhou notoriedade nos últimos anos no Brasil com grandes empresas como Grupo Fleury e Renner como vítimas desse tipo de ataque.

A Federação Brasileira de Bancos (Febraban) reconhece a crescente ameaça dos ataques cibernéticos a instituições financeiras digitais, especialmente com a evolução dos métodos usados por criminosos. Para enfrentar esses riscos, a Febraban tem investido em iniciativas de cooperação com o governo e outras entidades do setor. Em 2024, em conjunto com o Ministério da Justiça, a Febraban formou um grupo de trabalho focado em desenvolver estratégias de combate a crimes cibernéticos.

2.2 O que se pode aprender com estes incidentes

Os incidentes de segurança em instituições financeiras brasileiras revelam lições cruciais sobre a importância de medidas preventivas e reativas contra ataques cibernéticos. Conforme aponta o Relatório de Segurança da Informação da Federação Brasileira de Bancos (Febraban, 2023).

O desafio não está apenas nas tecnologias, mas também na capacidade das instituições em reconhecer e responder rapidamente aos incidentes, considerando as obrigações impostas pela LGPD e as diretrizes do Banco Central. (NOGUEIRA, 2022)

Conforme a legislação (BRASIL, 2019), estabelece diretrizes para o tratamento de dados pessoais, impondo obrigações sobre coleta, armazenamento e segurança das informações.

O conceito da confidencialidade é o que mais se relaciona com a questão de fraudes. Isso ocorre porque a violação do sigilo das informações do cliente, ou seja, a quebra do seu sigilo, é interpretada como o resultado imediato do uso indevido das credenciais de identificação. Instituições financeiras, em particular, dependem de políticas rígidas de confidencialidade para proteger dados críticos, evitando vazamentos que possam comprometer a privacidade de clientes. (STALLINGS E BROWN, 2022)

Por outro lado, no contexto da integridade, o uso inadequado das credenciais é o que leva à realização de transações financeiras não autorizadas. Assim, qualquer alteração não autorizada feita pelo usuário ilegítimo do sistema representa uma violação da integridade dos dados que refletem a real situação financeira do cliente.

Embora muitos problemas de segurança da informação apontem para fragilidades na infraestrutura dos computadores das instituições, é crucial aplicar os conceitos de confidencialidade, integridade e disponibilidade não apenas nos dispositivos dos usuários, mas também na infraestrutura fornecida e mantida pela instituição financeira.

3. PROCEDIMENTOS METODOLÓGICOS

Neste artigo foi realizada uma pesquisa bibliográfica de caráter exploratório, focando em artigos com estudos de caso relevantes, analisando os desafios de segurança nas instituições financeiras digitais, focando em ataques de malware e mecanismos de segurança.

Esta abordagem é ideal para reunir e analisar estudos existentes e outras fontes relevantes, permitindo um melhor entendimento dos desafios enfrentados pelas empresas do setor financeiro no contexto da segurança cibernética. Diversas fontes secundárias foram utilizadas, como: livros, artigos e vídeos, que abordam o tema nos âmbitos social, empresarial e financeiro.

Foi utilizada a plataforma bibliográfica Google Acadêmico com os seguintes descritores: {“ransomware“, “malware“, “AI” e “digital banks”}. Pontuou-se a presente composição através dos termos escolhidos após testes para obter artigos mais pertinentes ao estudo. Os filtros aplicados no mecanismo de busca incluíram:

– Período temporal de 2021 a 2024

– Ordenação por relevância

– Qualquer idioma

– Qualquer tipo de documento

A separação dos materiais relevantes foi realizada por meio de uma leitura exploratória e seletiva do material inicialmente coletado, a fim de proceder a uma segregação primária. Posteriormente, aplicou-se a técnica de leitura analítica e interpretativa. A leitura analítica objetiva identificar as informações apresentadas na fonte, possibilitando a obtenção de respostas para a pesquisa (Gil, 2002).

4. RESULTADOS E DISCUSSÃO

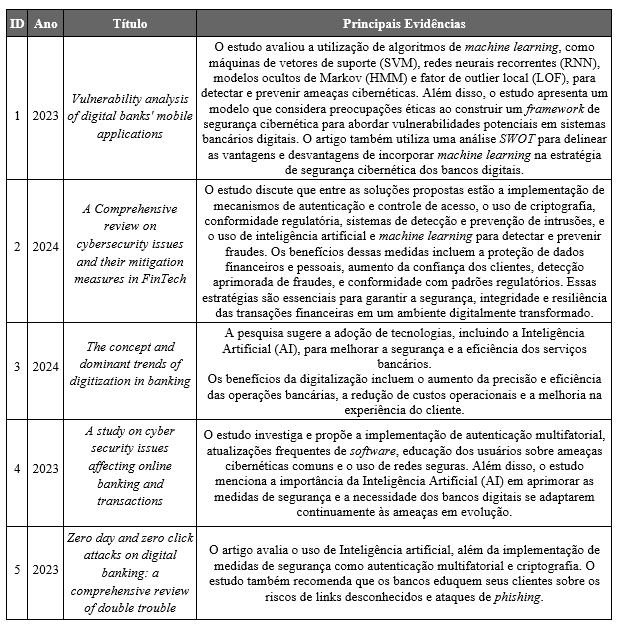

Após a aplicação do método descrito na seção anterior, a plataforma retornou vinte e um artigos, todos com acesso aberto, os quais foram selecionados por atenderem aos critérios de relevância estabelecidos previamente. Esses artigos foram analisados conforme o critério de dupla verificação, cujos resultados estão apresentados no Quadro 1.

Quadro 1 – Relação de artigos e obtenção de resultados alinhados aos objetivos da pesquisa.

Fonte: Autoria Própria (2024).

Os estudos analisados convergem na eficácia da IA e a relevância do uso de machine learning, como mecanismos de segurança em bancos digitais. A aplicação de machine learning demonstrou ser mais eficaz e eficiente em comparação com abordagens de autenticação multifatorial, proporcionando uma estrutura organizada para avaliar questões de segurança e privacidade.

A aplicação de machine learning foi destacada em três estudos específicos. O primeiro demonstrou superioridade e eficiência na prevenção de malware. As técnicas de machine learning, foi dividido em categorias como máquinas de vetores de suporte, redes neurais recorrentes, modelos ocultos de Markov e fator de outlier local. Os algoritmos de redes neurais, demostraram ser mais capazes de identificar padrões complexos e comportamentos suspeitos em tempo real, superando abordagens tradicionais baseadas em regras.

Modelos como Redes Neurais Recorrentes e Redes Neurais Convolucionais são aplicados para capturar dependências temporais e analisar o conteúdo de arquivos ou tráfego de rede (FALADE, 2023).

Além disso, a implementação de sistemas de detecção e prevenção de intrusões (IDS e IPS) em bancos digitais resultou em uma redução significativa de ataques de malware e ransomware, melhorando as vulnerabilidades do sistema. Essas tecnologias melhoraram a capacidade de identificar e responder rapidamente a comportamentos maliciosos, fortalecendo a segurança cibernética. Como resultado, os bancos digitais conseguiram proteger melhor seus sistemas e dados dos clientes, aumentando a confiança no ambiente digital.

O segundo estudo sugere investir em tecnologias avançadas, incluindo a Inteligência Artificial e o machine learning, para melhorar a segurança e a eficiência dos serviços bancários. No mercado global de inteligência artificial para o setor de FinTech o investimento deve ser de US$ 4,963.8 milhões em 2023, aumentando para US$ 11,890 milhões até 2030 (ALI, 2024).

O artigo menciona instituições financeiras digitais, como Chime, N26, Wise, Starling Bank, Bunq, Varo, Revolut e Monzo. Esses bancos se destacaram por oferecer serviços financeiros de maneira eficiente e centrada no cliente, eliminando a necessidade de agências físicas. Além disso, utilizam e investem em inteligência artificial e machine learning para detectar ataques e atividades suspeitas, por meio da análise de padrões de transações e comportamentos dos clientes em tempo real, esses bancos conseguem identificar rapidamente atividades potencialmente fraudulentas, garantindo maior segurança e proteção aos seus usuários.

Outro estudo aponta que ao integrar tecnologias como inteligência artificial, blockchain e automação de processos melhora a experiência do cliente e potencializa as operações financeiras digitais. Com destaque na implementação de blockchain para aumentar a segurança das transações, proporcionando um registro estável e transparente que reduz o risco de ataques de malware e aumenta a confiança dos clientes. Blockchain, Inteligência Artificial, Realidade Virtual e Aumentada e Internet das Coisas (IoT) estão criando US$ 1 trilhão de mudanças no setor financeiro (LUCHIAN, 2024).

A implementação dessas medidas pode reduzir significativamente o risco de ataques de malware e ransomware, protegendo tanto os bancos digitais quanto seus clientes contra perdas financeiras.

Ainda no âmbito da segurança dos bancos digitais, um estudo sugere a ferramenta de autenticação multifatorial como método de segurança, ela exige que o usuário forneça duas ou mais formas de verificação para confirmar sua identidade antes de conceder acesso a um sistema. Esse método adiciona camadas extras de proteção, tornando mais difícil o acesso não autorizado, mesmo que a senha do usuário seja comprometida.

Além disso o artigo apresenta uma pesquisa onde indicam que 91% dos participantes concordam que a autenticação multifatorial é útil para aumentar a segurança das transações bancárias online (RAO, 2023).

A aplicação da autenticação multifatorial é capaz de trazer benefícios na redução de custos operacionais para as instituições financeiras, que podem operar de forma mais eficiente, resultando em taxas mais acessíveis para os clientes.

O estudo destaca a importância de manter os dados sempre atualizados, quando comparados aos perigos cibernéticos em constante evolução, os protocolos de segurança da internet que a maioria dos sites bancários utilizam para proteger seus dados estão desatualizados (YASMEEN, 2023).

A IA no setor de bancos digitais pode agilizar processos, como o tratamento de dados pessoais tais métodos como a autenticação biométrica, que utiliza características físicas dos usuários para garantir maior segurança. Outro benefício da IA é a redução de falsos positivos em alertas de segurança, permitindo que os analistas se concentrem em ameaças reais.

Conclui-se que para combater ataques de malware é necessário a implementação de mecanismos de segurança avançados, como machine learning, autenticação multifatorial e blockchain, aliados à inteligência artificial, para identificar e responder rapidamente a comportamentos suspeitos, reduzindo riscos e melhorando a segurança dos dados de bancos digitais.

5. CONCLUSÃO

O propósito desta pesquisa é abordar as dificuldades encontradas pelas instituições financeiras digitais em relação aos ataques de malware. Ao longo do estudo, observa-se que o principal desafio dessas instituições é acompanhar a rápida e constante evolução do malware em suas diversas variações, muitas vezes criadas sob medida para romper barreiras de segurança, resultando em roubo de dados e perdas financeiras, enquanto a resposta a esses ataques frequentemente se mostra lenta.

A metodologia empregada, centrada em uma análise bibliográfica rigorosa e na revisão de múltiplos exemplares, revelou-se eficaz na coleta de informações sobre as diversas camadas de proteção necessárias no contexto bancário digital. Essa abordagem proporcionou uma compreensão substancial das tecnologias de segurança em voga, como machine learning, autenticação multifatorial e blockchain, integrados à inteligência artificial, os quais emergem como pilares na defesa contra as ameaças cibernéticas.

Os resultados obtidos indicam que, em face das crescentes ameaças digitais, é imperativo que as instituições financeiras digitais adotem uma postura proativa, que não se limite à aplicação de medidas reativas, mas que envolva um aprimoramento contínuo das suas estratégias de defesa. Nesse sentido, a eficácia das soluções de segurança, ainda que promissoras, deve ser monitorada constantemente, visto que as limitações identificadas na presente análise, como a escassez de dados e a variação de práticas entre as instituições, comprometem a aplicabilidade universal das conclusões. Assim, a pesquisa revela que a segurança digital não é um estado absoluto, mas um processo dinâmico que exige constante adaptação às novas realidades cibernéticas.

A principal limitação do estudo reside na ausência de uma análise empírica mais aprofundada sobre a aplicação prática das soluções tecnológicas em instituições financeiras, o que poderia oferecer uma visão mais precisa sobre sua eficácia no enfrentamento das ameaças.

Para pesquisas futuras, recomenda-se a realização de estudos que envolvam dados empíricos e estudos de caso mais direcionados, de forma a avaliar, com maior profundidade, o impacto real das tecnologias de segurança na proteção contra ataques cibernéticos. Além disso, é fundamental que os estudos explorem a evolução das ameaças digitais, uma vez que o campo da cibersegurança é caracterizado por sua natureza dinâmica e em constante transformação.

Um sistema de proteção de dados dentro de instituições financeiras torna-se eficaz quando estabelece uma comunicação segura entre as instituições e os usuários que trabalham com o sistema, a fim de que se possa perceber atividades suspeitas de software malicioso, comunicar o setor de prevenção e evitar um golpe.

Conclui-se que, para garantir a segurança das instituições financeiras digitais, é essencial adotar uma abordagem integrada que combine tecnologias avançadas e monitoramento contínuo das ameaças. As estratégias de segurança devem evoluir constantemente para proteger os dados dos clientes e assegurar a estabilidade do sistema financeiro.

REFERÊNCIAS

ALI, Guma et al. A comprehensive review on cybersecurity issues and their mitigation measures in FinTech. 2024.

ASSESPRO-DF. Governo e bancos têm 180 dias para propor estratégia contra cibercrime. Disponível em: <https://assesprodf.org.br/2024/10/16/governo-e-bancos-tem-180-dias-para-propor-estrategia-contra-cibercrime/>. Acesso em: 01 nov. 2024.

BENSAOUD, Ahmed; KALITA, Jugal; BENSAOUD, Mahmoud. A survey of malware detection using deep learning. Machine Learning With Applications, v. 16, p. 100546, 2024.

CERT.BR. Cartilha de Segurança para Internet. 2. ed. São Paulo: Disponível em: <https://cartilha.cert.br/livro/cartilha-seguranca-internet.pdf>. Acesso em: 26 abr. 2024.

DAREM, Abdulbasit A. et al.Cyber threats classifications and countermeasures in banking and financial sector. IEEE Access, v. 11, p. 125138-125158, 2023.

ERIVELTO, Tadeu; BRITO, Paulo. Brasil sofreu 60 bilhões de tentativas de ataques em 2023. Disponível em: <https://cisoadvisor.com.br/brasil-sofreu-60-bilhoes-de-tentativas-de-ataques-em-2023/>. Acesso em: 13 jun. 2024.

EXAME. Maior banco do mundo, chinês ICBC sofre ataque hacker e alarma mercado financeiro. Disponível em: <https://exame.com/economia/maior-banco-do-mundo-chines-icbc-sofre-ataque-hacker-e-alarma-mercado-financeiro/>. Acesso em: 9 jun. 2024.

FALADE, Polra Victor; OGUNDELE, Grace Bunmi. Vulnerability analysis of digital banks’ mobile applications. arXiv preprint arXiv:2302.07586, 2023.

GIL, Antonio Carlos. Como elaborar projetos de pesquisa. Editora Atlas SA, 2002.

JOÃO PEDRO, Malar. Inteligência artificial está tornando golpes mais eficientes, diz CEO da Fortinet. Disponível em: <https://exame.com/future-of-money/inteligencia-artificial-golpes-eficientes-fortinet/>. Acesso em: 9 jun. 2024.

LATECERA. US $ 10 milhões foram roubados do Banco do Chile e canalizados para uma conta em Hong Kong. Disponível em: <https://cryptoid.com.br/criptografia-identificacao-digital-id-biometria/conheca-os-detalhes-do-ataque-ao-banco-do-chile-via-sistema-swift/>. Acesso em: 9 jun. 2024.

LISKA, A.; GALLO, T. Ransomware: defendendo-se da extorsão digital. [S.l.]: Novatec Editora, 2019.

LUCHIAN, Ivan. The concept and dominant trends of digitization in banking. In: Ştiinţă, educaţie, cultură. 2024. p. 92-98.

NOGUEIRA, Évilin. Crimes cibernéticos e a atuação do estado brasileiro sobre eles. Disponível em: <https://repositorio.pucgoias.edu.br/jspui/handle/123456789/4599>. Acesso em: 13 jun. 2024.

PRESIDÊNCIA DA REPÚBLICA. Lei No 12.737, de 30 de novembro de 2012. Disponível em: <https://www.planalto.gov.br/ccivil_03/_ato2011-2014/2012/lei/l12737.htm>. Acesso em: 13 jun. 2024.

RAO, Bhujanga Patcha. A study on cyber security issues affecting online banking and transactions. International Journal of Advance Research and Innovative Ideas in Education, v. 9, 2023.

SBVC – ASSOCIAÇÃO BRASILEIRA DE VAREJO E CONSUMO. Invasão histórica na Target. Disponível em: <https://sbvc.com.br/invasao-target-cinco-anos/>. Acesso em: 12 jun. 2024.

STALLINGS, William; BROWN, Lawrie. Computer security: principles and practice. 5. ed. Nova Iorque: Pearson, 2022.

YASMEEN, Kausar; ADNAN, Muhammad. Zero-day and zero-click attacks on digital banking: a comprehensive review of double trouble. Risk Management, v. 25, n. 4, p. 25, 2023.

1Graduando do Curso Superior de Análise e Desenvolvimento de Sistemas da Faculdade de Tecnologia – Praia Grande – São Paulo – Brasil e-mail: rafael.lima.honorato@outlook.com

2Graduando do Curso Superior de Análise e Desenvolvimento de Sistemas da Faculdade de Tecnologia – Praia Grande – São Paulo – Brasil e-mail: raphael.silva116@fatec.sp.gov.br

3Docente do Curso Superior de Análise e Desenvolvimento de Sistemas da Faculdade de Tecnologia – Praia Grande – São Paulo – Brasil. Especialista. e-mail: cristina.co@fatec.sp.gov.br