REGISTRO DOI:10.5281/zenodo.8030925

Maria Amanda da Silva Nazare1

Shirley Lima Guimarães2

Zuila Cavalcante3

RESUMO: A Zona Franca de Manaus foi criada com o objetivo de auxiliar no desenvolvimento da região norte, com instalação de empresas no polo industrial, que se instalaram com benefícios fiscais, os chamados incentivos. Desta forma, o objetivo do artigo é mesmo analisar qual a importância dos incentivos fiscais para a manutenção da Zona Franca de Manaus. A pesquisa é de natureza bibliográfica, com o acesso às obras como livros, artigos científicos e legislações pertinentes. Como resultado, verificou-se que incentivos fiscais podem ser imunidades, isenções fiscais, suspensões fiscais, reduções de taxas, créditos e restituições fiscais, amortizações aceleradas, restituições de impostos pagos, entre outros. Há uma gama de situações tributárias que as empresas podem se valer para usufruir dos incentivos fiscais, com relação às esferas federais, estaduais e municipais tais como o imposto de importação, Imposto sobre produtos industrializados, ICMS – imposto sobre circulação de mercadorias e prestações de serviços, entre outros. O incentivo fiscal é um atrativo para a instalação de empresas, e em última análise ajuda a reduzir a desigualdade, pois atraem investimentos. Assim, a implantação da Zona Franca de Manaus é uma dinâmica de desenvolvimento regional bem-sucedida econômica, social e ambientalmente.

PALAVRA CHAVE: Zona Franca, Redução da Carga Tributária, Vantagens Fiscais, Incentivos Fiscais,

ABSTRACT: The Manaus Free Trade Zone was created with the aim of assisting in the development of the northern region, with the installation of companies in the industrial pole, which were installed with tax benefits, the so-called incentives. In this way, the objective of the article is to analyze the importance of tax incentives for the maintenance of the Manaus Free Trade Zone. The research is bibliographic in nature, with access to works such is a books, scientific articles, relevant legislation. As a result, it was found that tax incentives can be immunities, tax exemptions, tax suspensions, rate reductions, tax credits and refunds, accelerated amortizations, refunds of taxes paid, among others. There is a range of tax situations that companies can take advantage of to take advantage of tax incentives, in relation to the federal, state and municipal spheres, such as import tax, tax on industrialized products, ICMS – tax on the circulation of goods and provision of services , between others. The tax incentive is an attraction for setting up companies, and ultimately helps to reduce inequality, as it attracts investment. Thus, the implementation of the Manaus Free Trade Zone is an economically, socially and environmentally successful regional development dynamic.

KEYWORDS: Free Zone, Reduction of the Tax Charge, Tax Advantages, Tax Incentives

1. INTRODUÇÃO

A Zona Franca de Manaus foi instituída, com o objetivo de auxiliar no desenvolvimento da região norte, tendo como mola propulsora os benefícios fiscais. Estes, contribuem para o modelo da Zona Franca de Manaus, bem como sua viabilidade como um mecanismo para reduzir as disparidades inter-regionais.

O modelo Zona Franca de Manaus é um modelo que tem tido sucesso, pois movimenta uma gama enorme de empresas e propicia empregos para muitos cidadãos amazonenses. Desde a sua constituição, passou por várias fases, com a entrada e saída de empresas no chamado pólo industrial. Mas há que se refletir se o modelo que dá benesses fiscais às empresas que estão aqui instaladas está alcançando determinados objetivos. Deste modo, indaga-se: Quais as vantagens tributárias asseguradas a Zona Franca de Manaus, como mecanismos nas reduções de desigualdades inter-regionais? O presente estudo tem como objetivo geral: Discorrer a respeito dos benefícios tributários presentes na Zona Franca de Manaus. Para alcance do objetivo geral, traçou-se os seguintes os objetivos específicos: seguir: a) Apresentar a Zona Franca de Manaus desde o seu surgimento: b) Caracterizar os benefícios tributários estabelecidos a Zona Franca de Manaus c) Mostrar as efetividades dos incentivos fiscais para as regiões estabelecidas na Zona Franca de Manaus.

Justifica-se abordagem sobre esta temática pela sua relevância, visto que, os cidadãos amazonenses em última forma são beneficiados com os empregos e há campo para atuação de vários profissionais como contador, visto que a legislação tributária é complexa, carecendo de bons profissionais para atuar nesta área.

A pesquisa é de natureza qualitativa e se baseou em pesquisa bibliográfica, tendo como fontes livros, base da legislação pertinentes, e publicações acadêmicas.

2. REFERENCIAL TEÓRICO

2.1 ZONA FRANCA DE MANAUS

Este projeto tem por objetivo apresentar a Zona Franca de Manaus desde o seu surgimento, com um breve contexto histórico, bem como a sua definição e modelo Zona Franca de Manaus, a qual foi criada objetivando impulsionar o desenvolvimento econômico que age como um mecanismo de redução das desigualdades inter-regionais.

2.2 BREVE HISTÓRICO DA ZONA FRANCA DE MANAUS

Entre o final do século 19 e o início do século 20, Manaus tornou-se um grande centro urbano, cultural e social, cujos lucros vinham do ciclo da borracha, um dos principais produtos de exportação do Brasil na época, que tinha uma contribuição significativa para a economia.

No entanto, o ciclo da borracha chegou ao fim, principalmente devido: a) a produção de borracha em escala comercial na Ásia derrubou os preços internacionais, prejudicando a economia da região, e b) o investimento do governo federal, pois era mais conveniente investir em café, concentrada nos estados do centro-sul, o que contribuiu para a industrialização da economia brasileira, abandonando as regiões norte e nordeste.

Ciclo pós-borracha, estagnação econômica prolongada na Amazônia, mudanças estruturais no mercado internacional do látex e estagnação causada por mudanças tecnológicas na indústria. Desde então as Políticas Públicas para a Amazônia passaram a ter maior visibilidade, e foi a partir da Constituição de 1946, que as mesmas se tornaram mais efetivas, conforme o art. 199, parágrafo único, que mencionava a obrigatoriedade da União implementar um plano de valorização econômica da Amazônia, tornando obrigatório também aos Estados, Territórios e Municípios localizados na região a aplicar suas rendas tributárias.

Vale ressaltar, que a Emenda Constitucional nº 21/1966 extinguiu o parágrafo único do art. 199 da Constituição de 1946, que obteve a seguinte redação: “Na execução do Plano de Valorização Econômica da Amazônia, a União aplicará, em caráter permanente, quantia não inferior a três por cento da sua renda tributária”. Tal artigo consolidou o Plano de Valorização Econômica da Amazônia, bem como a SPVEA (Superintendência do Plano de Valorização Econômica da Amazônia).

Em 23 de outubro de 1951, o Deputado Federal Francisco Pereira da Silva apresentou à Câmara dos Deputados o Projeto de Lei 1.310, que criava o Porto Livre de Manaus. Na Câmara, o relator revisou o item Vice-Presidente Maurício Joppert, que demonstrou que a criação de zonas francas se revelará uma ferramenta mais eficaz para o desenvolvimento regional do que os portos francos (RAMOS FILHO 2019).

A Zona Franca de Manaus foi criada pela Lei nº 3.173 de 6 de janeiro de 1957, porém, somente em 1967, por Decreto/Lei nº 288, de 28 de fevereiro de 1967, foi efetivamente promulgada para estabelecer um pólo de desenvolvimento comercial,

O setor industrial e agrícola, que visa integrar a Amazônia à economia nacional.

É preciso atender ao disposto no art. Artigo 1º da Lei 3.173/57 que institui a Zona Franca de Manaus:

Art. 1º – É criada em Manaus, capital do Estado do Amazonas, uma Zona Franca para armazenamento ou depósito, guarda, conservação beneficiamento e retirada de mercadorias, artigos e produtos de qualquer natureza, provenientes do estrangeiro e destinado ao consumo interno da Amazônia, como dos países interessados, limítrofes do Brasil ou que sejam banhados por águas tributárias do rio Amazonas.

É importante ressaltar que a Lei supracitada foi revogada pelo Decreto-Lei nº 288 trazendo novas finalidades, conforme afirma o ilustre autor Ramos Filho (2019), que apesar da ementa do Decreto estatuir que houve alterações nas disposições da Lei e que regula a Zona Franca de Manaus, na verdade, o citado Decreto-lei, não modificou a redação de nenhum dispositivo da lei por ele revogado.

A criação da Zona Franca de Manaus é mantida pela Constituição de 1988, na forma do art. 40, parágrafo único do Ato das Disposições Constitucionais Transitórias (ADCT), assim redigido:

Art. 40. É mantida a Zona Franca de Manaus, com suas características de área livre de comércio, de exportação e importação, e de incentivos fiscais, pelo prazo de vinte e cinco anos, a partir da promulgação da Constituição.

Sendo Vigorada pela LEI Nº 5.750, DE 23 DE DEZEMBRO DE 2021, com efeitos a partir de 05.10.2023 por dez anos até 31 de dezembro de 2032.

Parágrafo único. Somente por lei federal podem ser modificados os critérios que disciplinaram ou venham a disciplinar a aprovação dos projetos na Zona Franca de Manaus.

O prazo de 25 (vinte e cinco) anos foi prorrogado por mais 10 (dez) anos por força da Emenda Constitucional nº 42 de 2003, a qual acrescentou ao ADCT o art. 92, que preconiza que fora acrescido 10 (dez) anos ao prazo ora fixado no art. 40 do ADCT. Em agosto de 2014 foi criada a Emenda Constitucional nº 83, que acresceu mais 50 (cinquenta) anos ao prazo fixado pelo art. 92.

Bispo (2009), em resumo disserta sobre as etapas de evolução da Zona Franca de Manaus, dividindo-as em quatro fases, vejamos:

A primeira fase foi compreendida no período de 1951 a 1967, que vai desde a apresentação do Projeto Lei em 1951, com a criação original por meio da Lei nº 3173/57, até a assinatura do Decreto-lei nº 288, em 1967. Esse período pode ser considerado como uma fase embrionária por apresentar os conceitos iniciais de seu funcionamento, embora houvesse limitação ao aspecto documental e discursivo por parte das lideranças empresariais e governamentais a nível local e nacional (BISPO, 2009).

A segunda fase compreendida em 1967, com a publicação do Decreto-lei nº 288 e do Decreto nº 61.244, que criou a Superintendência da Zona Franca de Manaus – SUFRAMA, até 1975, com a publicação do Decreto nº 1435. Esse período pode ser classificado como afirmação do modelo por iniciar as suas atividades operacionais, voltada especialmente para o comércio, mostrando uma característica primordial da Zona Franca de Manaus, ainda nesta fase houve a introdução das primeiras indústrias de transformações (BISPO, 2009).

A terceira fase é classificada como de consolidação do modelo, pois, fora caracterizada pelo aumento crescente das atividades comerciais com a consolidação das indústrias de transformações, bem como, a consolidação do parque industrial instalado. A Zona Franca de Manaus tinha acesso a produtos importados de alta tecnologia devido à suspensão e isenção dos tributos, onde, nessa fase, o comércio apresentou maior destaque (BISPO, 2009).

A quarta fase caracteriza-se como desenvolvimentista, pois, a partir de 1991, que o parque industrial instalado na Zona Franca de Manaus vê se fortalecendo não só pelo processo de verticalização como também pelo elevado nível de consolidação de alguns segmentos, especialização e produtividades, dentre outros, mas, igualmente, pela atratividade de novas indústrias de tecnologia avançada (BISPO, 2009).

2.3 DEFINIÇÃO DA ZONA FRANCA DE MANAUS

É necessário mencionar a definição da zona Franca de Manaus, que é uma área demarcada, onde não se aplicam as normas e regulamentos aduaneiros que, via de regra, são aplicados fora desta Zona Franca de Manaus.

Nesse sentido, Bomfim (2016 apud Pacífico, 2018) afirma:

Em linhas gerais, a zona Franca de Manaus pode ser entendida como uma área delimitada excluída da área aduaneira, onde são armazenadas mercadorias de origem estrangeira, expostas a processos comerciais ou industriais sem pagamento de direitos aduaneiros e com múltiplos controles tributários. Pode-se dizer que do ponto de vista aduaneiro e independentemente dos nomes ou versões da zona franca de Manaus, caracterizam-se pelo fato de locais excluídos da área aduaneira, pois as regras gerais do comércio internacional da nação sobre onde estão localizados não são válidas .

A corroborar com o exposto acima, o eminente autor Ramos Filho (2019, p. 19) ensina: “As Zonas Francas são áreas livres para importação e/ou exportação de mercadorias que gozam de incentivos fiscais destinados a promover o desenvolvimento da região na qual estejam estabelecidas.”.

No caso em comento, o supracitado autor afirma que, com a criação da de uma Zona Franca, institui-se uma área dentro de determinado país, sob um regime especial, a qual tem como finalidade principal a concessão de incentivos fiscais, para atrair indústrias de diversas regiões para que ali se instalem, objetivando o desenvolvimento daquela parte do território na qual está inserida (RAMOS FILHO 2019).

Nesse sentido, é importante trazer a definição da Zona Franca de Manaus pelo Decreto-lei Nº 288, em seu art. 1º:

Art. 1º. A Zona Franca de Manaus é uma área de livre comércio de importação e exportação e de incentivos fiscais especiais, estabelecida com a finalidade de criar no interior da Amazônia um centro industrial, comercial e agropecuário dotado de condições econômicas que permitam seu desenvolvimento, em face dos fatores locais e da grande distância, a que se encontram os centros consumidores de seus produtos.

Portanto, a Zona Franca é de suma importância para as regiões menos favorecidas do país, tendo em vista que é construída estrategicamente como um instrumento de promoção do desenvolvimento regional, bem como na criação de empresas e indústrias com a redução de impostos, visando a integração da Amazônia.

2.4 CONSTITUIÇÃO E ZONA FRANCA

O direito tributário possui uma relação de crédito e débito entre os sujeitos da relação jurídica, que são: no polo ativo (credor), que são sujeitos tributários, as pessoas jurídicas de direito público interno (Autoridades Financeiras: União, Estados, Municípios e União distrito) e na parte passiva, o contribuinte, que pode ser pessoa física ou jurídica.

Ocorre que os entes públicos (fiscal) para o exercício de sua competência tributária devem zelar para que esta tenha limitações que estão previstas na Constituição Federal de 1988. Vale ressaltar que tais limitações se dividem entre os princípios e a imunidade; para esta obra, o Princípio da Uniformidade Geográfica (ou tributária), previsto no Art. 151, I, CF/88.

O princípio da unidade geográfica (ou tributação) estabelece que os tributos federais devem incidir uniformemente em todo o território brasileiro, mas há uma exceção estabelecida para os incentivos fiscais que visam promover o equilíbrio do desenvolvimento socioeconômico entre as diferentes regiões do país, a fim de reduzir desigualdades sociais. Nesse sentido, a Carta Magna permite a criação de tributos federais com alíquotas diferenciadas.

Nesta etapa, confirmam-se os artigos 43, § 2º, III; e 151, I, ambas Constituições Federais, ver:

Art. 43. Para fins administrativos, a União poderá formular suas atividades no mesmo complexo geoeconômico e social com vistas ao seu desenvolvimento e redução das desigualdades regionais.

§ 2º Os incentivos regionais compreenderão, entre outros, na forma de lei:

III – isenção, redução ou prorrogação temporária de tributos federais devidos por pessoas físicas ou jurídicas;

Art. 151. É vedado à União:

I – Instituir tributo que não seja uniforme em todo o território do Estado ou que implique diferenciação ou favoritismo em relação a Estado, Distrito Federal ou Município em detrimento de outro, permite a concessão de incentivos fiscais destinados a promover o equilíbrio de desenvolvimento socioeconômico entre as diferentes regiões do país;

Com relação a esse princípio, ressalta-se que o ente federativo (União) não pode tratar de forma desigual outros entes, bem como seus contribuintes, exceto para o apoio ao desenvolvimento econômico de determinada região, neste sentido do inciso I do art. Arte. 151 CF, permite que a União conceda tratamento diferenciado na área tributária de sua jurisdição a fim de assegurar o desenvolvimento socioeconômico de determinada região, como exemplo clássico temos a Zona Franca de Manaus.

Alexandre Mazza (2018, p. 298) afirma: “Art. 151, I, da Constituição Federal prevê importante exceção ao princípio da uniformidade geográfica na medida em que autoriza a concessão de incentivos fiscais destinados a “promover o equilíbrio do desenvolvimento socioeconômico entre as diversas regiões do país”.

Em consonância com o estabelecimento da redução das desigualdades regionais como objetivo da República Federativa do Brasil, nos baseamos na Carta Magna dos Arts. 3., III; e 170, VII, in verbis:

Art. 3 São objetivos básicos da República Federativa do Brasil:

III – erradicar a pobreza e a marginalização e reduzir as desigualdades sociais e regionais;

Art. 170. A ordem econômica, baseada na valorização do trabalho humano e na livre iniciativa, visa assegurar a todos uma existência digna de acordo com os ditames da justiça social, observando os seguintes princípios:

VII – redução das desigualdades regionais e sociais;

As facilidades acima são consideradas a base geral da Zona Franca de Manaus, pois tratam da redução das desigualdades inter-regionais de forma a erradicar a pobreza, fortalecer a economia local, para a geração de riquezas e atividades, bem como o princípio de ordem econômica, assegurando a todos uma existência digna por meio da valorização do trabalho.

Nessa etapa, os fundamentos específicos da Zona Franca de Manaus encontram-se explícitos no art. 40, 92 e 92-A do Ato das Disposições Constitucionais Transitórias (ADCT). O artigo 40 trata das características de uma zona franca e prevê um prazo de vinte e cinco (25) anos a partir da promulgação da Constituição. Com base na EC nº 42, artigo 92, foram acrescentados mais 10 (dez) anos ao prazo estabelecido no artigo 92. 40, e de acordo com a EC nº 83, Art. 92-A, acrescentou mais 50 (cinquenta) anos ao prazo mencionado no Art. 92.

No caso discutido, Ramos Filho (2019, pp. 33 e 34) afirma que a combinação dos artigos anteriores merece destaque no que diz respeito: a) à preservação da Zona Franca de Manaus; b) características das áreas de livre comércio, exportação e importação e incentivos fiscais; c), que permanecem até 2073.Para Cezaroti (2014 apud Paulsen, 2017):

A Constituição Federal refere-se especificamente à Zona Franca de Manaus nos arts. 40 ADCT, no qual mantém as características de área de livre comércio, importação e exportação, além dos incentivos fiscais anteriormente previstos, pelo prazo de 25 anos a partir da promulgação da CF. A finalidade do art. 40 O ADCT daria continuidade à política dos governos anteriores de apoiar a ocupação econômica e populacional da região amazônica por meio da criação de um polo industrial local.

Somente quando as condições econômicas adequadas forem estabelecidas, a população poderá se instalar no local com atividades além da atividade mineradora.

Assim, parece haver todo um arcabouço constitucional para a política de redução das desigualdades socioeconômicas entre as diferentes regiões do país, bem como uma referência explícita à Zona Franca de Manaus como região receptora de um regime tributário diferenciado que atrai investimentos ao local.

Ressalte-se que a Zona Franca de Manaus é um instrumento de promoção do desenvolvimento regional, diante disso, Rodrigues (2007 apud BISPO 2009) defende incentivos fiscais no âmbito constitucional quanto à criação da Zona Franca de Manaus e afirma que das formas de promover o desenvolvimento das regiões menos desenvolvidas, sem dúvida haverá redução ou eliminação de encargos tributários, como foi o caso da criação da Zona Franca de Manaus, preservada pela Constituição de 1988, na forma do artigo 40, parágrafo único do ADCT.

2.5 A POLÍTICA TRIBUTÁRIA DIFERENCIADA DA ZONA FRANCA DE MANAUS

A Zona Franca de Manaus é garantida pela constituição federal, incentivos fiscais que visam promover o desenvolvimento socioeconômico por meio da redução das desigualdades existentes entre as diversas regiões do país. Portanto, é necessário mencionar os incentivos federais, estaduais e municipais relacionados à Zona Franca de Manaus.

2.6 CONCEITO DE INCENTIVO FISCAL

Para melhor entendimento, é necessário conceituar incentivos fiscais, nesse sentido a Revista do Supremo Deputado Estadual da Fazenda Estadual (2011, p. 105) ensina que, em sentido amplo, os incentivos fiscais são medidas que incentivam a implementação de uma determinada ação. Portanto, a oferta de incentivos fiscais se insere como ferramenta de intervenção na esfera econômica, para que os vetores e valores norteadores do Estado possam ser implementados.

Milagres, 1986, p.103 afirma que “Incentivos ou incentivos fiscais são todas as normas legais ditadas com a finalidade não fiscal de promover o desenvolvimento econômico e social, que excluem total ou parcialmente o crédito tributário”. Nesse sentido, Calderaro (1973 apud Troianelli, 2002) repete:

Costuma-se chamar de incentivos fiscais todas as regras que excluem total ou parcialmente o desconto tributário, com o objetivo de estimular o desenvolvimento econômico de determinado ramo de atividade ou região do país. Atualmente, os incentivos fiscais são concedidos de várias formas, por exemplo: imunidades, isenções fiscais, suspensões fiscais, reduções de taxas, créditos e restituições fiscais, amortizações aceleradas, restituições de impostos pagos, etc.; entretanto, todas essas modalidades têm em comum a exclusão parcial ou total do desconto tributário, ditada a fim de estimular o desenvolvimento econômico do país.

Bruni de Moura (1971 apud Milagres, 1986), conceitua que :

Os incentivos fiscais são medidas fiscais que excluem, total ou parcialmente, o desconto fiscal, aplicado pelo governo central para fins de desenvolvimento econômico de determinado setor de atividade.

Assim, os incentivos fiscais são considerados instrumentos análogos de intervenção na economia, com vista ao desenvolvimento econômico de uma região menos favorável ou de um determinado setor de atividade.

2.6.1 INCENTIVOS FEDERAIS

Nas vendas internas (dentro da Zona Franca de Manaus) e nas vendas nacionais (dentro do país – fora da Zona Franca de Manaus).

A seguir estão relacionados os incentivos federais para empresa que possui como destinação final, as vendas para dentro da Zona Franca de Manaus. (exemplo: indústria de componentes vende para indústria de bem final ou indústria de bem final vende para consumidor final localizado em Manaus) Estas possuirão os seguintes incentivos fiscais federais, assim como, quando a destinação a destinação da venda referir-se ao mercado nacional (fora da Zona Franca de Manaus – dentro do país):

- Os incentivos fiscais no âmbito federal referem-se ao II, IPI, PIS e COFINS, vejamos:

2.6.1.1 Imposto sobre a importação (II)

O imposto sobre a importação é de responsabilidade da União, conforme disposto no artigo 153, CF, e tem como fundamento o artigo 19 do CTN, in verbis: “o imposto sobre a importação de produtos estrangeiros sob jurisdição da União é acionado por sua entrada no território do Estado”.

O famoso autor Ricardo Alexandre (2017, p. 640) ensina: O imposto sobre a importação de produtos estrangeiros previsto no artigo 153, I, CF, é um tributo com função distintamente extrafiscal, pois sua finalidade principal não é trazer recursos ao erário público federal, mas servir como mecanismo de controle sobre as importações e pode ser utilizado, por exemplo, como instrumento de proteção de determinado ramo da indústria nacional, que enfrenta dificuldades na concorrência de produtos similares estrangeiros.

No mesmo sentido, o renomado estudioso Sabbag (2018) esclarece que o imposto de importação “tem forte função extrafiscal porque visa proteger a indústria nacional”, e ainda, o ilustre autor Leandro Paulsen (2019) afirma que “A instituição do imposto de importação está contida na Lei nº 37/66, editada com os efeitos da lei e ainda em vigor. É regulamentado pelo Decreto nº 6.759/09.”

Portanto, conforme disposto no art. 153, I, FS, o imposto de importação também é regulado pelas Leis nº 7.810/89, 8.003/90, 8.032/90, 8.035/90 e 9.449/97 e especialmente pelo Decreto-Lei nº 37 / 66 (MAZZA, 2018).

Este imposto tem forte função extrafiscal, o que significa que consiste em estimular ou desestimular condutas em casos relacionados ao comércio exterior com o objetivo de proteger a indústria nacional, de forma específica e passível de ajustes finos em relação a cada produto importado (MACHADO SEGUNDO, 2018).

• Isenção: de projetos industriais que objetivem a industrialização de bens de capital na ZFM;

• Isenção: de matérias-primas, produtos intermediários, materiais secundários e de embalagem, componentes e outros insumos de origem estrangeira utilizados na industrialização de produtos destinados a consumo interno na ZFM;

• Isenção: no ingresso de mercadorias estrangeiras na ZFM, destinadas a seu consumo interno, industrialização, inclusive beneficiamento, agropecuária, pesca, instalação e operação de indústrias e serviços de qualquer natureza, exportação, bem assim a estocagem para reexportação.

• Redução: de 88% para insumos estrangeiros – matérias-primas, produtos intermediários, materiais secundários e embalagens – empregados na fabricação de produtos industrializados na ZFM, com projeto aprovado pela SUFRAMA e que atenda ao Processo Produtivo Básico – PPB, quando saírem da área de incentivo para qualquer outro ponto do território nacional;

• Redução: percentuais diferenciados para insumos estrangeiros, destinados à produção de bens de informática, obedecendo a coeficiente de redução relacionado ao emprego de mão-de-obra e insumos nacionais, quando da saída dos produtos acabados para outros pontos do território nacional. O mesmo vale para fabricação de veículos, com acréscimo, no entanto, de 5% do coeficiente de redução mencionado.

2.6.1.2 Imposto sobre produtos industrializados (IPI)

Segundo os ensinamentos de Alexandre Mazza (2018), o IPI é um imposto totalmente fiscal (coletivo) que também pode ser utilizado como instrumento não fiscal (regulatório) se suas alíquotas forem seletivas quanto à natureza do produto, que ou seja, é uma ferramenta utilizada pelo governo federal para baratear ou precificar produtos de acordo com sua importância social.

Nos termos do artigo 3º do Decreto-Lei n.º 288/1967: art. 3. A entrada na Zona Franca de Manaus de mercadoria estrangeira, destinada ao consumo interno, industrialização em qualquer nível, inclusive beneficiamento, agricultura, pesca, instalação e operação de indústrias e serviços de qualquer natureza e armazenagem para reexportação, serão isentos de importação e produtos industriais.

Assegurado no art. 153, IV, § 3º, inciso III da Constituição Federal, o IPI é de competência da União e tem como principais características: natureza fiscal e configura-se também como imposto real que incide sobre determinada categoria de bens (SABBAG, 2018).

Dessa forma, diz Ramos Filho (2019, fls. 67-68), o IPI não pode ser cobrado pelo transporte de mercadorias para a Zona Franca de Manaus, pois para todos os efeitos tributários se trata de operação de exportação equivalente.

• Isenção: dos produtos nacionais ingressos na ZFM, para seu consumo interno, utilização, industrialização, ou para remessa, por seus entrepostos, à Amazônia Ocidental, a remessa dos produtos para a ZFM deverá ser feita sob a forma de suspensão do IPI até o seu ingresso, quando então se converterá em isenção;

• Isenção: dos produtos estrangeiros ingressos na ZFM, para consumo local, na industrialização de outros produtos, na pesca, na agropecuária, na instalação e operação de indústrias, serviços de qualquer natureza ou estocados para exportação para o exterior. Não se incluem nesse benefício armas, munições, fumo, bebidas alcoólicas e automóveis de passageiros. Os produtos são remetidos com a suspensão do imposto e, com o ingresso, converte-se em isenção;

• Isenção: dos produtos industrializados na ZFM, mediante projeto aprovado pela SUFRAMA, destinados à comercialização em qualquer outra região do Brasil. Não se incluem neste benefício armas, munições, fumo, bebidas alcoólicas, automóveis de passageiros, produtos da estes se produzidos com utilização de matérias-primas da fauna e flora regionais, em conformidade com Processo Produtivo Básico – PPB. Também não se incluem produtos industrializados nas modalidades de acondicionamento ou recondicionamento;

• Isenção: dos produtos elaborados com matérias-primas agrícolas e extrativas vegetais, de produção regional, valendo este benefício apenas para as localidades da Amazônia Ocidental;

• Isenção: dos bens de capital destinados à implantação de projetos industriais na ZFM;

• Isenção: dos produtos industrializados na ZFM, destinados ao seu consumo interno, com exceção de armas e munições, fumo, bebidas alcoólicas e automóveis de passageiros;

• Crédito de IPI: calculado como se devido fosse, para o adquirente de produtos elaborados com matérias primas agrícolas e extrativas vegetais, de produção regional, sempre que tais produtos sejam empregados como matérias primas, produtos intermediários ou materiais de embalagem na industrialização em qualquer ponto do território nacional, de produtos efetivamente sujeitos ao pagamento do referido imposto.

2.6.1.3 Contribuição ao PIS/PASEP e COFINS.

Segundo o destacado estudioso Ramos Filho (2019), o PIS (Programa de Integração Social) foi instituído pela Lei Complementar nº criada pela Lei Complementar nº 8 de 1970; a partir de 1976 foram unificados os recursos do PIS e do PASEP. A COFINS (Contribuição para o Financiamento da Seguridade Social), foi instituída pela Lei Complementar nº 70, de 1991, em substituição ao FINSOCIAL (Fundo de Investimento Social), criado pela Lei nº 1.940, de 1982.

No presente caso, a contribuição do PIS/PASEP – Importação tem como fundamento o artigo 149, § 2º, II, FS, que dispõe:

Art. 149. Compete exclusivamente à União introduzir as contribuições sociais, as intervenções no campo econômico e o desinteresse de categorias profissionais ou econômicas como instrumento de sua atuação nos respectivos campos, observado o disposto no art. 146, III e 150, I e III, e sem prejuízo do disposto no art. 195, § 6º, quanto às contribuições elencadas na facilidade.

§ 2º Contribuições sociais e intervenções na área econômica listadas no caput deste artigo:

II – Aplicam-se também à importação de produtos ou serviços estrangeiros; (Redação dada pela Emenda Constitucional nº 42, de 19/12/2003).

Leandro Paulsen (2020, p.685) afirma, portanto, que “o PIS/Pasep (PIS como contribuição de empresas destinada a programa destinado a trabalhadores ocupados; Pasep como contribuição de entidades políticas destinada a programa destinado a servidores públicos) permanece em vigor, mesmo quando amparados por nova legislação. Finsocial foi substituído por Confins.”.

Nesta etapa, a COFINS – Importação tem como fundamento o art. 195, IV, CF, assim transcrito:

Art. 195. A previdência social será financiada por toda a sociedade, direta e indiretamente, na forma da lei, por meio de recursos provenientes dos orçamentos da União, dos Estados, do Distrito Federal e dos Municípios e das seguintes contribuições sociais:

IV – Importador de bens ou serviços do exterior ou a quem a lei equipare. (Incorporado pela Emenda Constitucional nº 42, de 19/12/2003).

A contribuição para o financiamento da seguridade social (COFINS) tem natureza jurídica de contribuição social paga pelas pessoas jurídicas, destinada exclusivamente às despesas relativas à área de saúde, previdência e assistência social, na forma do art. 1º da Lei Complementar nº 70/91. (MAZZA, 2018, p. 567).

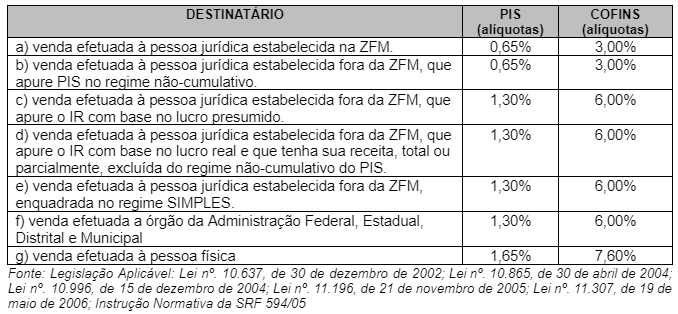

• Crédito de PIS e COFINS: na aquisição de produtos industrializados na ZFM, consoante projeto aprovado na SUFRAMA, a empresa sujeita à incidência não-cumulativa do PIS e da COFINS poderá descontar créditos calculados mediante a aplicação, sobre o valor de aquisição dos referidos produtos, das alíquotas de 1% e de 4,6%, respectivamente. A pessoa jurídica estabelecida fora da ZFM, que apurar o IR com base no Lucro Real e que tenha sua receita, total ou parcialmente excluída do regime de incidência não-cumulativa das contribuições, terá um crédito de 1,65% de PIS e de 7,6% de COFINS

• Alíquota de 0,65% de PIS e 3,00% de COFINS; alusiva a venda efetuada à pessoa jurídica estabelecida na ZFM

2.6.1.4 Adicional ao Frete para Renovação da Marinha Mercante (AFRMM).

De acordo com a Receita Federal, o AFRMM destina-se a cobrir os custos da intervenção da União no apoio ao desenvolvimento da frota mercante e da indústria brasileira de construção e reparação naval, e constitui o principal recurso do Fundo da Marinha Mercante (AFRMM). A AFRMM foi criada pelo Decreto-Lei nº 1.142, de 1970, que foi revogado e substituído pelo Decreto-Lei nº 1.801, de 1980.

2.6.2 INCENTIVO ESTADUAL

Na esfera estadual, o incentivo fiscal incide sobre o ICMS, veja: Imposto sobre operações relativas à circulação de mercadorias e prestação de serviços e transportes interestaduais e intermunicipais e conexões – (ICMS), Ramos Filho (2019) ensina que a competência legislativa isentadora costuma pertencer ao ente que tem competência legislativa tributária. Assim, a União atualmente não tem legitimidade para conceder isenções e quaisquer outros incentivos fiscais em matéria de ICMS (art. 151, inciso III, CF), por se tratar de um tributo estadual (art. 155, inciso CF), mas deve-se observar que nem sempre foi, nesse sentido, o ICMS é de responsabilidade dos estados e do Distrito Federal, que foi criado pela emenda constitucional nº 18 de 1965 e tem função essencialmente fiscal (arrecadação), porém, conforme Alexandre Mazza (2018, p. 525) estados, pela natureza essencial do produto ou serviço, é possível identificar o caráter não fiscal consistente na determinação constitucional de alíquotas seletivas de ICMS.

O ICMS incide sobre o valor agregado, que não é cumulativo; é um imposto real porque incide sobre um bem que não leva em conta a condição da pessoa, e é um imposto proporcional porque não inclui alíquotas progressivas (SABBAG, 2018, p. 275).

2.6.3 INCENTIVO MUNICIPAL

Na esfera municipal, o incentivo fiscal se aplica ao IPTU que tenha expirado por decurso do prazo, veja:

2.6.3.1 Imposto Sobre a Propriedade Predial e Territorial Urbana (IPTU)

Quanto aos incentivos municipais concedidos à Zona Franca de Manaus, a Lei Municipal nº 427 de 1998 previa às indústrias que se instalassem na Zona Franca de Manaus, e mesmo àquelas já estabelecidas, incentivos fiscais na forma de isenções de IPTU, taxas de resíduos serviços de mudanças, limpeza pública, conservação de vias e logradouros e licenças.

O IPTU é presumido no art. 156, I, SF, tem função fiscal, haja vista que sua finalidade é a arrecadação destinada à obtenção de recursos para o financiamento das despesas do Estado (MAZZA, 2018, p. 550).

Entretanto, vale ressaltar que os benefícios seriam concedidos pelo prazo de 10 (dez) anos, contados da aprovação do Projeto na SUFRAMA, que expirou com o término do prazo, sem prorrogação.

2.7 A EFETIVIDADE DOS INCENTIVOS FISCAIS COMO INSTRUMENTO DE DESENVOLVIMENTO SOCIOECONÔMICO

É sabido que o Brasil, com sua vasta dimensão territorial, possui regiões com polo de desenvolvimento e regiões com clara situação de estagnação econômica. No entanto, a criação da Zona Franca de Manaus desempenha um papel vital e funciona como um mecanismo para reduzir as desigualdades entre as regiões do país. Nesse sentido, a Zona Franca de Manaus foi exitosa como modelo de desenvolvimento.

Rodrigues (2007 apud Bispo, 2009) defende incentivos fiscais em escala constitucional relacionados à criação da Zona Franca de Manaus, afirmando que uma das formas de incentivar o desenvolvimento das regiões menos desenvolvidas será, sem dúvida, reduzir ou eliminar impostos. ordem fiscal, como foi o caso da criação da Zona Franca de Manaus, mantida pela Constituição de 1988, na forma do art. 40, parágrafo único do ADCT.

Confirmando o exposto, vale ressaltar que a Zona Franca de Manaus é um grande centro econômico que se divide em três áreas, que são: comercial, industrial e agrícola. As grandes empresas instaladas na Zona Franca de Manaus movimentam bilionários e geram direta e indiretamente mais de meio milhão de empregos e também contribuem significativamente para o Produto Interno Bruto (PIB). Portanto, é notória a importância da Zona Franca de Manaus para o desenvolvimento da região Norte.

Nesta etapa, o PIB é a soma de todos os bens e serviços produzidos no país e é utilizado para medir o desenvolvimento da economia. No presente caso, segundo o Instituto Brasileiro de Geografia e Estatística (IBGE), em 2018 Manaus passou da oitava para a sexta posição entre os municípios com as maiores participações no PIB nacional.

Segundo levantamento da Secretaria de Estado de Desenvolvimento Econômico, Ciência, Tecnologia e Inovação (Sedecti), o PIB do Amazonas do segundo trimestre de 2021 registrou alta de 2,93% (crescimento real) em relação ao primeiro trimestre de 2021. o total de R$ 30 bilhões. O crescimento nominal foi de 4,66%.

Relativamente ao 2º trimestre de 2020/2021, o crescimento por setores foi avaliado da seguinte forma: Agricultura (27%), Indústria (24%), Serviços (26%).

Já a indústria, em relação ao segundo trimestre de 2020, alcançou um total de R$ 8,358 bilhões e um crescimento de 24,53%. A Pesquisa Industrial Mensal (PIM) do IBGE apontou que o volume da produção industrial geral aumentou 198,65% em relação ao 2º trimestre de 2020 e 82,11% em relação ao primeiro trimestre de 2021.

O setor de serviços totalizou R$ 15,457 bilhões na comparação entre o segundo trimestre de 2021 e o segundo trimestre de 2020, crescendo 26,30%. O comércio é uma das principais atividades do setor e, segundo a Pesquisa Mensal de Comércio (PMC) do IBGE, registrou crescimento no volume de vendas de 25,60% em relação ao primeiro trimestre de 2021 e de 23,50% no segundo trimestre de 2020. As vendas nominais aumentaram 38,89% (2T 2020/2021) e 25,85% (1T 2021/2T 2021).

A agricultura cresceu 27,63%, passando de R$ 1,2 bilhão no segundo trimestre de 2020 para R$ 1,5 bilhão no segundo trimestre de 2021.

Teixeira (2013) afirma que os benefícios fiscais presentes no modelo da Zona Franca de Manaus atuam como atrativos para a entrada de novas empresas na região, garantindo assim o dinamismo das operações no polo industrial amazônico. Isso cria novos empregos, novas oportunidades e salários mais altos, o que beneficia significativamente as condições de vida da população do entorno. Seus efeitos sobre a renda local, bem como sobre o produto interno bruto do Amazonas, são de grande relevância para o desenvolvimento da região.

Nesse sentido, Silva (2008 apud Hernandes, 2011) reforça a ideia de que a Zona Franca de Manaus foi uma estratégia fundamental para acabar com a estagnação econômica e o isolamento em que se encontrava a Amazônia Ocidental com o declínio da economia da borracha. Esse fato é inegável, assim como a urbanização acelerada de Manaus e o crescimento econômico do município e da região.”

Em entrevista ao site Somos Todos Amazonas em março de 2021, José Jorge do Nascimento Júnior, presidente da Eletros (Associação Nacional dos Fabricantes de Eletroeletrônicos), afirma que a Zona Franca de Manaus é a única política de incentivo fiscal do país com comprovação científica de eficácia. O empresário defende a importância do aprofundamento da existência da Zona Franca de Manaus, até mesmo como fator fundamental para a preservação da floresta amazônica, pois quando há na região um ambiente que gera empregos e investimentos de qualidade, também a população, eles não precisam colher a floresta. O empresário carece de comunicação porque o país não vê o modelo com o devido prestígio.

Segundo Suframa (2015), o sucesso da implantação do modelo é verificado não apenas no âmbito econômico e social, mas também no âmbito ambiental, por meio de evidências científicas. Ao concentrar a atividade econômica em uma área física limitada e com baixo aproveitamento dos recursos florestais, a Zona Franca de Manaus garantiu a preservação de mais de 90% da floresta amazônica original, pois a Zona Franca de Manaus proporcionou uma alternativa de economia que não exige a exploração predatória dos recursos naturais.

Com relação ao exposto, fica claro que a Zona Franca de Manaus serve como uma ferramenta primordial que aplica um mecanismo tanto para reduzir as desigualdades sociais quanto para reduzir significativamente o desequilíbrio social e econômico que existia na região Norte em comparação com outras regiões. um país que tem mais poder, mas também reduzir o desmatamento na Amazônia.

Portanto, concluiu-se que a implantação da Zona Franca de Manaus é de grande importância como ferramenta de fomento e desenvolvimento regional, pois a redução do desmatamento, a geração de empregos e investimentos na região, maior participação no PIB nacional, entre outros. Dessa forma, é notória a eficácia dos benefícios fiscais garantidos para a Zona Franca de Manaus, permitindo que ela se desenvolva no mesmo ritmo das regiões de maior potencial.

3. CONSIDERAÇÕES FINAIS

O presente artigo teve como objetivo apresentar uma retrospectiva sobre a Zona Franca, bem como um estudo acerca dos incentivos fiscais, utilizados para a manutenção do modelo, que desde a sua constituição, teve o intuito de fomentar o desenvolvimento da região Norte.

O modelo Zona Franca possui empresas instaladas no coração das Américas e da Amazônia. O Polo Industrial de Manaus (PIM) é um dos mais modernos centros industriais e tecnológicos em toda a América Latina, reunindo atualmente mais de 500 indústrias de ponta nos segmentos Eletroeletrônico, Duas Rodas, Naval, Mecânico, Metalúrgico e Termoplástico, entre outros, que geram cerca de meio milhão de empregos diretos e indiretos.

Observou-se que não se pode resumir o modelo Zona Franca de Manaus a simples instalação de empresas para se instalar na região. Alguns pré-requisitos devem ser obedecidos como geração de empregos, reinvestimento dos lucros na região, incorporação das mais modernas tecnologias de produtos e processos produtivos, aprovação de projetos industriais com restrições anuais à importação de insumos. No modelo Zona Franca de Manaus, as empresas oferecem benefícios sociais aos trabalhadores que incluem incentivos para educação, transporte, alimentação, assistência médica e odontológica, creche, lazer e previdência.

Verificou-se que incentivos fiscais podem ser imunidades, isenções fiscais, suspensões fiscais, reduções de taxas, créditos e restituições fiscais, amortizações aceleradas, restituições de impostos pagos, entre outros. As empresas podem usufruir dos incentivos fiscais, com relação às esferas federais, estaduais e municipais tais como o imposto de importação, Imposto sobre produtos industrializados, ICMS – imposto sobre circulação de mercadorias e prestações de serviços, entre outros. O incentivo fiscal é um atrativo para a instalação de empresas, e em última análise ajuda a reduzir a desigualdade, pois atraem investimentos.

As empresas instaladas no polo possuem maior resistência devido aos seus incentivos obtidos de acordo com o arcabouço legal tributário, mas as empresas precisam respeitar as conformidades dos processos para se beneficiar dos incentivos. O modelo precisa ser preservado, de modo a garantir empregos, crescimento comercial e econômico. Cabe uma reflexão acerca destes incentivos que têm uma relação direta com a preservação desde empregos diretos e indiretos mantidos pelas empresas aqui instaladas. As empresas movimentam além disso, muita tecnologia em seus processos, demandando aos profissionais envolvidos necessidade de constante atualização. É um círculo virtuoso que traz para a Amazônia benefícios diversos, com a movimentação econômica e tecnológica. Caso o modelo não mais tenha continuidade, o Estado em modo geral ficaria em estado de alerta com o desemprego e a economia. Neste momento, a Zona Franca de Manaus é considerada de fato, um modelo de desenvolvimento regional bem-sucedido econômico, social e ambientalmente.

4. REFERÊNCIAS

BATISTA, L. S.; KUMADA, K. M. O. Análise metodológica sobre as diferentes configurações da pesquisa bibliográfica. Revista Brasileira de Iniciação Científica, [S. l.], v. 8, p. e 021029, 2021.

BRAZ, A. M. T. Zona franca de Manaus: análise de resultados empíricos. Trabalho de Conclusão de Curso (Bacharelado em Ciências Econômicas)—Universidade de Brasília, Brasília, 2021.

MATTAR, J.; RAMOS, D. K. Metodologia da pesquisa em educação: Abordagens Qualitativas, Quantitativas. São Paulo: Almedina Brasil. 1 ed. 2021.

SILVA, D. F.; SILVA, D. A. F.; SILVA, E. L.; RODRIGUES, T. M. Metodologia de pesquisa. 2. ed. Três Corações: Escola de Sargentos das Armas, 2021.

PAULSEN, L. Curso de direito tributário completo. 11. Ed.–São Paulo: Saraiva Educação, 2020.

RAMOS F.; MORAES, C. A. Sistema tributário da Zona Franca de Manaus: proteção constitucional e incentivos fiscais. Curitiba: Instituto Memória. Centro de Estudos da Contemporaneidade, 2019.

BARROS, C. M.; VITAL, L. P. Abordagens metodológicas das pesquisas em organização e representação do conhecimento no contexto brasileiro. RDBCI: Revista Digital de Biblioteconomia e Ciência da Informação, Campinas, SP, v. 17, p. e019018, 2019.

GOMES, A. S.; GOMES, C. R. A. Classificação dos tipos de pesquisa em Informática na Educação. São Paulo: Ceie. 2019.

LENZA, P. Direito constitucional esquematizado. — 23. Ed.–São Paulo: Saraiva Educação, 2019.

PEREIRA, C. J.; MONTE, R. K. M. A Zona Franca de Manaus pós Constituição Federal de 1988: 30 anos de desafios para a reinvenção do modelo de desenvolvimento da Amazônia. Ciência & Trópico, v. 43, n. especial, 2019.

SAKAMOTO, C. K.; SILVEIRA, I. O. Como fazer projetos de iniciação científica. Paulus. São Paulo-SP, 2019.

SANTOS, L. A. B.; LIMA, J. M. M. Orientações metodológicas para a elaboração de trabalhos de investigação. 2.ª ed. Cadernos do IUM, 8. Lisboa: Instituto Universitário Militar, 2019.

LIRA, B. C. O passo a passo do trabalho científico. Vozes. Petrópolis-RJ, 2019.

MAZZA, A. Manual de direito tributário.–4. Ed.–São Paulo: Saraiva, 2018.

MACHADO, S. Manual de Direito Tributário.–10. Ed. rev. Atual. E ampl.–São Paulo: Atlas, 2018.

OLIVEIRA, P. E. Metodologia da pesquisa ao alcance de todos. 1 ed. Curitiba: Appris, 2018

PACIFICO, K. Zona Franca de Manaus: Aspectos Econômicos e Tributários. Monografia do Curso de Administração–Linha de formação específica em Comércio Exterior da Universidade do Extremo Sul Catarinense – UNESC. 2018.

MASSONI, N. T.; MOREIRA, M. A.; SILVA, M. T. X. Revisitando a noção de Método Científico. Thema: Revista científica do Centro Federal de Educação Tecnológica de Pelotas. Pelotas. Vol. 15, n. 3, p. 905-926, 2018.

RAUEN, F. J. Roteiros de investigação científica. Ed.Tubarão. 2 ed. São Paulo-SP, 2018.

SCHERER, T. M.; FAGUNDES, D. S. A evolução dos processos contábeis com as novas tecnologias: estudo de caso em uma indústria metalúrgica no Vale do Paranhana é uma microrregião do estado do Rio Grande do Sul. FACCAT, 2018.

SABBAG, E. Direito tributário essencial. 6. ed. rev., atual. e ampl. Rio de Janeiro: Forense; São Paulo: Método, 2018.

SILVA, S. E. S. P.; COSTA, S. T. F.; SILVA, C. R. A evolução da escrituração contábil à era digital, com foco na escrituração contábil digital e escrituração contábil fiscal: desafios dos contadores no cenário atual. Revista Saber Eletrônico. Jussara, 2017–ISSN 2176-5588.

ALEXANDRE, R. Direito Tributário Esquematizado. 11. Ed. Rev. Atual. E ampl. – Salvador–Ed. JusPodivm, 2017.

CAVALCANTE, M. C. V. Pesquisa e desenvolvimento como ferramenta das políticas públicas nacionais de ciência e tecnologia: Um estudo de caso da eficiência da lei de informática na Zona Franca de Manaus por meio da análise envoltória de dados. Dissertação (Mestrado em Engenharia de Produção)– Universidade Federal do Amazonas, Manaus, 2017.

COELHO, S. C. Curso de direito tributário brasileiro. 15ª Ed. Rio de Janeiro: Forense, 2016.

LIBÓRIO, D.; TERRA, L. Metodologia científica. São Paulo: Laureate International Universities. 1 ed, 2015.

ABREU, M. P. Org. A Ordem do Progresso: Dois séculos de política econômica no Brasil. São Paulo: Campus, 2. ed. 2014.

FLICK, U. An Introduction to Qualitative Research. Sage. Book Review for Academic Consultation. Presented by: Barira Bakhtawar, 2014.

SOUZA, G. S.; SANTOS, A. R.; DIAS, V. B. Metodologia da pesquisa científica: A construção do conhecimento e do pensamento científico no processo de aprendizado. Porto Alegre: Animal, 2013.

ALVES, M. Como escrever tese e monografias: Um roteiro passo a passo. Ed.: Elsevier. 2 Ed. São Paulo-SP, 2013.

TEIXEIRA, L. C. A Zona Franca de Manaus: Evolução e Resultados. Trabalho de Conclusão de Curso–Curso de Economia, Universidade Federal do Rio de Janeiro, Rio de Janeiro, 2013.

1Acadêmica do curso de Ciências Contábeis do Centro Universitário Fametro

2Acadêmico do curso de Ciências Contábeis do Centro Universitário Fametro

3Mestre, Professora Centro Universitário Fametro