REGISTRO DOI: 10.5281/zenodo.7821707

Carla Duarte da Silva

Cleonice Almeida de Sousa

Orientador: Prof° Magno Santana Azevedo

Resumo:

Este trabalho aborda a complexidade e alta carga tributária no Brasil, que afetam o desenvolvimento econômico e social do país. A sonegação fiscal e a regressividade do sistema tributário geram perdas significativas para o Estado e afetam a população de baixa renda. Durante a pandemia da Covid-19, o governo brasileiro adotou medidas tributárias para mitigar os impactos econômicos, como a redução temporária de impostos e suspensão de tributos. No entanto, tais medidas não foram suficientes para atenuar completamente os efeitos negativos da crise. A pesquisa também nos indica que as opiniões dos estudos acadêmicos nos direcionam a uma necessidade de revisar o sistema tributário para torná-lo mais justo e eficiente. Os gastos públicos foram essenciais para mitigar os impactos negativos na economia no ano inicial da pandemia, mas também aumentaram os desafios fiscais. Este trabalho conclui que é fundamental buscar um equilíbrio fiscal e medidas de ajuste a médio e longo prazos para evitar maiores problemas futuros.

Palavras-chave: Carga tributária. Covid-19. Impacto econômico. Medida tributária.

Abstract:

This work mentions the complexity and high taxes in Brazil, which affect the country’s economic and social development. Tax evasion and the regressiveness of the tax system generate significant losses for the State and affect the low-income population. During the Covid-19 pandemic, the Brazilian government adopted tax measures to mitigate the economic impacts, such as the temporary reduction of taxes and their suspension. However, such measures were not enough to completely mitigate the crisis’ negative effects . The research also indicates that academic study opnions direct us to a need to revise the tax system to make it more affordable and efficient. Public spending was essential to mitigate the negative impacts on the economy in the initial year of the pandemic, but also increased tax liabilities challenges. This work concludes that it is essential to seek a tax liability balance and adjustment measures in the short and long term to avoid greater future problems.

Keywords: Taxes. Covid-19. Economic impact. Tax measures.

Introdução:

A tributação brasileira, complexa e com alta carga tributária, afeta o desenvolvimento econômico e social do país. Diversas fases históricas, como o período Imperial, a República Velha, a Era Vargas, o Regime Militar e a Redemocratização, moldaram a tributação no Brasil, alterando estrutura e objetivos tributários.

Em 2020, ano de decretação da pandemia Covid-19, a carga tributária brasileira atingiu 33,47% do PIB, sendo uma das mais altas do mundo, prejudicando o ambiente de negócios e a atração de investimentos. O aumento da carga tributária decorre da expansão dos gastos públicos e da complexidade do sistema tributário, que apresenta regressividade, afetando mais os cidadãos de baixa renda.

A sonegação fiscal no Brasil corresponde a 30% da arrecadação total, gerando perdas significativas para o Estado. A carga tributária crescente dificulta o desenvolvimento econômico e afeta a população de baixa renda. A complexidade do sistema tributário impacta negativamente os custos empresariais e a competitividade do país.

A pandemia de Covid-19 afetou a economia, incluindo o sistema tributário. Para mitigar os impactos econômicos, o governo brasileiro adotou medidas tributárias, como a prorrogação de prazos para pagamento de tributos federais, visando proporcionar liquidez financeira às empresas.

Este trabalho teve como objetivo principal, abordar as medidas tributárias implementadas no Brasil durante a pandemia da Covid-19, que visavam incentivar a economia e manter empregos. A redução temporária de impostos e suspensão de alguns tributos, como a Contribuição Previdenciária Patronal (CPP), o Sistema “S” e o FGTS, foram adotadas. Contudo, tais medidas não foram suficientes para atenuar completamente os efeitos negativos da crise. Estudos sugerem que é necessário revisar o sistema tributário para torná-lo mais justo e eficiente.

Como objetivo secundário, esta pesquisa buscou apurar a arrecadação de impostos e contribuições federais em 2020, que caiu 6,91% em relação a 2019. A queda da carga tributária em 2020, que totalizou 32,09% do PIB, teve impactos positivos e negativos na economia. Apesar disso, a carga tributária brasileira continuou alta, atingindo 31,77% do PIB em 2020 e 33,90% em 2021.

A pandemia trouxe desafios aos governos, incluindo o aumento dos gastos públicos para enfrentar a crise. No Brasil, R$ 620 bilhões foram destinados para ações de saúde, assistência social e manutenção do emprego e renda. Os gastos públicos foram essenciais para mitigar os impactos negativos na economia, mas também aumentaram os desafios fiscais. Buscar um equilíbrio fiscal e medidas de ajuste a médio e longo prazo é fundamental para evitar problemas futuros. Em 2020, a Proteção Social, incluindo o auxílio emergencial, teve um aumento de 38,2% nos gastos do governo central, representando 47,6% do total.

Este trabalho de revisão bibliográfica de literatura já existente sobre os tópicos acima mencionados, nos períodos pré e pós a declaração de estado de calamidade vai apontar que os desafios fiscais gerados são enormes e que um ajuste fiscal a médio e longo prazo serão absolutamente necessários.

Referencial Teórico

O Tributo

O termo tributo surgiu do latim “tributum”, que significa repartir entre as tribos. Esta prática, de cobrar e receber impostos surgiu junto do início de nossa história enquanto civilização. A origem da tributação está intimamente ligada ao próprio surgimento do Estado, como pessoa jurídica de direito público.

A Tributação

A tributação é um tema importante para o desenvolvimento econômico e social de um país. No Brasil, a tributação tem sido objeto de discussão e debate ao longo dos anos, em virtude da complexidade do sistema tributário e dos altos níveis de carga tributária.

A tributação é uma atividade essencial para o financiamento das atividades governamentais em todo o mundo. No Brasil, a história da tributação é marcada por diversas mudanças ao longo do tempo.

A Tributação no Brasil

O Brasil possui um sistema tributário complexo, com diversos impostos, taxas e contribuições. De acordo com Sachetti (2016), a carga tributária brasileira chegou a representar cerca de 35% (trinta e cinco por cento) do Produto Interno Bruto (PIB) em 2015.

Segundo Silva e Siqueira (2019), a tributação no Brasil é marcada pela regressividade, ou seja, os impostos são mais pesados para a população de baixa renda do que para os mais ricos. Isso ocorre, em parte, devido à estrutura de impostos indiretos como Imposto sobre Produtos Industrializados (IPI), que incidem sobre bens de consumo, que afetam mais diretamente as pessoas de baixa renda.

Além disso, a complexidade do sistema tributário brasileiro tem sido um fator que dificulta o cumprimento das obrigações fiscais pelas empresas. Segundo Faro (2015), o sistema tributário brasileiro é caracterizado por uma grande quantidade de normas, legislações e burocracias que dificultam o cumprimento das obrigações fiscais.

Outro aspecto importante é a carga tributária sobre a folha de pagamento das empresas, que pode prejudicar a competitividade do país. De acordo com Sachetti (2016), a carga tributária sobre a folha de pagamento no Brasil é uma das mais elevadas do mundo, o que pode afetar negativamente a criação de empregos e a geração de renda. Este trabalho apresenta um breve contexto histórico envolvendo a tributação no Brasil.

Breve histórico da Tributação no Brasil

No período Imperial

No período do império, a tributação era baseada em impostos diretos, como o imposto de renda e o imposto territorial. De acordo com Alves (2001), a tributação na época era regida pelo princípio da capacidade contributiva, ou seja, quem ganhava mais pagava mais impostos.

No período da República Velha

Durante a República Velha, a tributação passou a ser baseada em impostos indiretos, como o imposto sobre o consumo. Segundo Scaff (2005), a tributação na época tinha como objetivo financiar o desenvolvimento do país, estimular a produção e o comércio e, por fim, combater a inflação.

Era Vargas – Getúlio Vargas

Durante a Era Vargas, a tributação passou por uma reforma significativa, com a criação de novos impostos e a instituição de um sistema de arrecadação mais eficiente. De acordo com Bareto (2004), a tributação na época tinha como objetivo financiar as políticas sociais e econômicas do governo, como a criação do Instituto Nacional do Seguro Social (INSS) e a construção de estradas e ferrovias.

No período do Regime Militar

Durante o Regime Militar, a tributação foi utilizada como uma ferramenta para financiar o crescimento econômico do país e combater a inflação. De acordo com Almeida e Mota (2006), a tributação na época era baseada em impostos indiretos e tinha como objetivo arrecadar recursos para financiar as políticas do governo.

No período da Redemocratização

Com a redemocratização, a tributação passou por diversas mudanças, como a criação de novos impostos e a simplificação do sistema tributário. Segundo Silveira (2008), a tributação na época tinha como objetivo promover a justiça fiscal e aumentar a arrecadação do governo.

A Carga Tributária

A carga tributária é uma medida ou indicador que indica o peso ou proporção dos tributos sobre a economia de um país. É importante entender a carga tributária para avaliar a efetividade das políticas fiscais e tributárias de um governo.

De acordo com o Instituto Brasileiro de Planejamento Tributário (IBPT), a carga tributária brasileira em 2020 foi de 33,47% do PIB. Esse número representa um aumento em relação a 2019, quando a carga tributária era de 32,43%. Ainda de acordo com o IBPT, a carga tributária brasileira é uma das mais altas do mundo, e isso tem impactos significativos na economia do país. Segundo um estudo do Banco Mundial (2020), a alta carga tributária no Brasil é um dos fatores que prejudicam o ambiente de negócios no país, tornando-o menos atraente para investimentos estrangeiros.

Causas do Aumento da Carga Tributária no Brasil

Uma das principais causas do aumento da carga tributária no Brasil é o aumento dos gastos públicos. Segundo Mello e Arguelhes (2018), a expansão dos gastos públicos nas últimas décadas foi um dos principais fatores que levaram ao aumento da carga tributária no país. Além disso, a carga tributária brasileira é elevada em comparação com outros países da América Latina e mesmo com países desenvolvidos, o que pode ser explicado pelo tamanho do Estado e pelos serviços prestados à população.

Outro fator que contribui para o aumento da carga tributária no Brasil é a complexidade do sistema tributário. Segundo Garcia (2019), o sistema tributário brasileiro é complexo e burocrático, com várias alíquotas e impostos distintos, o que torna difícil para os contribuintes cumprir suas obrigações fiscais.

Uma das consequências do aumento da carga tributária é a sonegação fiscal. Segundo estudo realizado por Andrade e Rosse (2021), a sonegação fiscal no Brasil chega a 30% do total da arrecadação, o que representa um montante significativo em termos de perda de arrecadação por parte do Estado. Esse valor poderia ser destinado para investimentos em saúde, educação e infraestrutura, reduzindo a necessidade e/ou pressão para o contínuo aumento da carga tributária.

Carga Tributária no Brasil de 1990 a 2019 (Pré-pandemia)

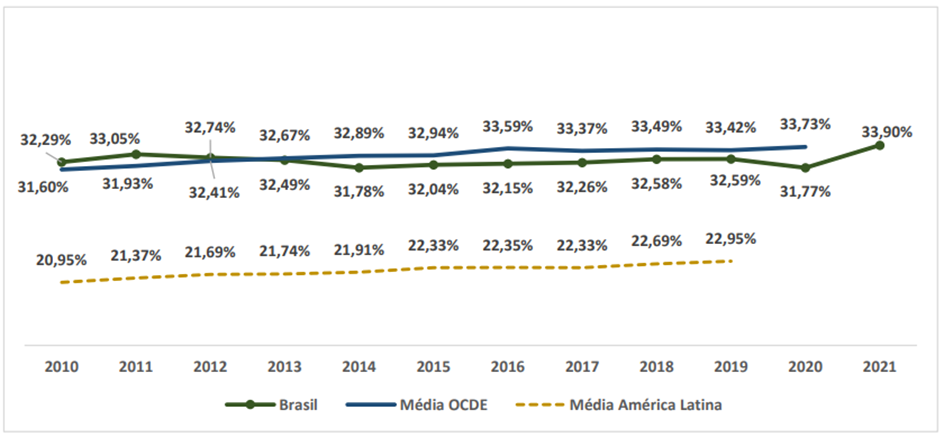

De acordo com Pereira (2018), a carga tributária brasileira cresceu consideravelmente nas últimas décadas. Em 1991 a carga tributária correspondia a 24,5 do Produto Interno Bruto (PIB) brasileiro, enquanto que, em 2019 chegou a 32,59%. No gráfico 2 pode-se observar que há uma significativa e relevante diferença entre os atuais percentuais de carga tributária do Brasil em relação a média da América Latina.

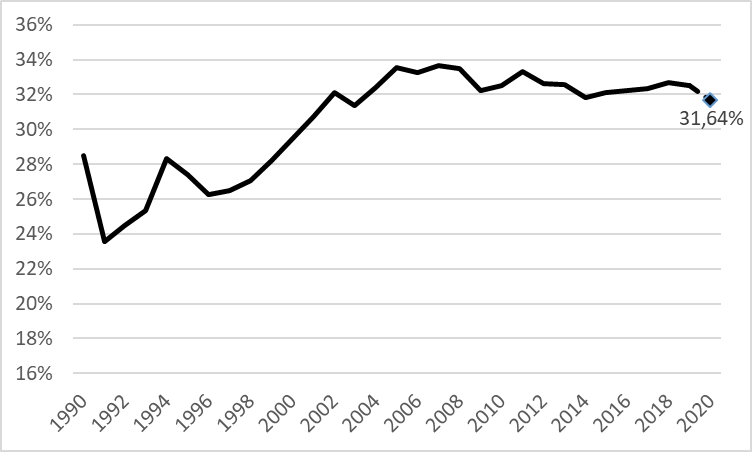

Gráfico 1 – Evolução da Carga Tributária Bruta (% do PIB)

Segundo Pires (2021), a Receita Federal confirmou que a carga tributária total atingiu 32,52% do PIB em 2019, uma leve queda de 0,05 ponto percentual do PIB em relação ao ano anterior.

Gráfico 2 – Evolução da carga tributária

Para Oliveira (2018), a carga tributária elevada no Brasil é um dos fatores que dificultam o desenvolvimento econômico e a competitividade do país. Além disso, a alta carga tributária também tem impacto na vida dos cidadãos, principalmente os de baixa renda. Pazzaglini Filho (2019) destaca que, a carga tributária regressiva no Brasil faz com que os mais pobres paguem proporcionalmente mais impostos do que os mais ricos.

De acordo com Boccuzzi (2016), a complexidade do sistema tributário brasileiro, com suas diversas normas e legislações, pode aumentar os custos para as empresas e prejudicar a produtividade e a competitividade do País.

A Pandemia Covid-19 Decretada em 2020

Em 20 de março de 2020 foi editado o Decreto Legislativo nº 6 de 2020, que reconheceu o estado de calamidade pública, com efeitos até o dia 31 de dezembro do mesmo ano, introduzindo o chamado marco da pandemia brasileira, o estado de calamidade pública no país de 20 de março de 2020 a 31 de dezembro de 2020 (DIÁRIO OFICIAL DA UNIÃO, 2020). Devido à pandemia, vários setores da economia e toda a humanidade foram afetados por conta dessa epidemia catastrófica que interrompeu vários eventos do Estado.

A pandemia do Covid-19 ocasionou um grande impacto em todos os setores da economia, incluindo o sistema tributário. As empresas tiveram que lidar com uma queda significativa na receita e incertezas em relação ao futuro, o que levou os governos, inclusive o brasileiro, a adotarem medidas tributárias para mitigar os impactos econômicos da pandemia.

Segundo Pires e Dias (2020), as medidas tributárias adotadas pelo governo brasileiro em resposta à pandemia do Covid-19 incluem a prorrogação de prazos para o pagamento de tributos federais, como o adiamento do prazo de pagamento do Simples Nacional e a postergação do prazo de pagamento do PIS/COFINS. Essas medidas visam proporcionar liquidez financeira para as empresas enfrentarem a crise.

Além disso, outras medidas tributárias foram implementadas para incentivar o crescimento econômico e estimular a manutenção dos empregos, como a redução temporária de impostos sobre produtos específicos, como materiais hospitalares e equipamentos de proteção individual, além da suspensão temporária de alguns impostos, como a Contribuição Previdenciária Patronal (CPP), a Contribuição ao Sistema “S” e o Fundo de Garantia do Tempo de Serviço (FGTS) (Rocha, 2020).

Entretanto, é importante ressaltar que as medidas tributárias adotadas para mitigar os impactos econômicos da pandemia não foram suficientes para atenuar completamente os efeitos negativos da crise. Segundo Mançano Fernandes e Kuchiki (2021), ainda é necessária uma revisão mais profunda do sistema tributário brasileiro para torná-lo mais justo e eficiente, especialmente em relação às pequenas e médias empresas que foram as mais afetadas pela crise.

Carga Tributária Brasileira – Impactos em Função da Pandemia Covid-19

De acordo com dados divulgados pela Receita Federal do Brasil, a arrecadação de impostos e contribuições federais em 2020 totalizou 1,479 trilhões, o que representa uma queda real de 6,91% em relação a 2019 (Receita Federal do Brasil, 2021).

Segundo Gomes (2020), a queda da arrecadação de impostos é reflexo da crise econômica provocada pela pandemia Covid-19 e das medidas de isolamento social adotadas para conter a disseminação do vírus.

Diversos estudos têm sido realizados para avaliar os impactos da redução de impostos durante esse período da pandemia, tanto do ponto de vista econômico quanto social. Um estudo do Instituto Brasileiro de Planejamento Tributário (IBPT) aponta que a queda da carga tributária no Brasil em 2020 foi de 1,14 pontos percentuais em relação ao ano anterior, totalizando 32,09% do PIB. Segundo o presidente do IBTP, João Eloi Olenike, essa redução foi causada pela suspensão de tributos como o PIS/Cofins e o IOF, além da postergação do pagamento do Simples Nacional e da prorrogação do prazo de recolhimento do FGTS (OLIVEIRA, 2020).

Outro estudo, publicado pelo Instituto de Pesquisa Econômica Aplicada (IPEA), destaca que a queda da carga tributária em 2020 foi um dos fatores que contribuíram para a redução da arrecadação fiscal do governo. Segundo o relatório, a perda de receita decorrente da queda dos tributos foi de cerca de R$ 38 bilhões. No entanto, o estudo ressalta que a redução da carga tributária foi uma medida necessária para mitigar os efeitos econômicos da pandemia (IPEA, 2021).

Um terceiro estudo, realizado pelo Instituto Brasileiro de Ética Concorrencial (ETCO), aponta que a redução da carga tributária em 2020 teve impactos positivos na economia, especialmente no setor de serviços. Segundo o presidente do ETCO, Edson Vismona, a medida permitiu que as empresas reduzissem seus custos e investissem em novos negócios. No entanto, o estudo ressalta a importância de se manter uma carga equilibrada, capaz de atingir a sustentabilidade fiscal do país (ETCO, 2020).

Os estudos mencionados apontam que a queda da carga tributária no Brasil em 2020 teve impactos positivos e negativos na economia do país. Por outro lado, a medida permitiu que as empresas reduzissem seus custos e investissem em novos negócios. Por outro lado, contribuiu para a redução da arrecadação fiscal do governo.

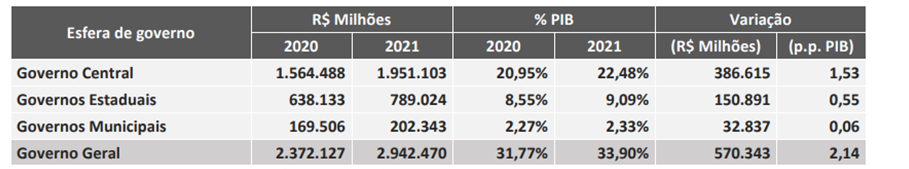

No entanto, mesmo diante da crise econômica provocada pela pandemia, a carga tributária brasileira continuou alta. De acordo com os dados do Tesouro Nacional, a carga tributária brasileira em 2020 foi de 31,77% do PIB, o que representa um aumento em relação ao ano anterior (IBPT, 2021). E, no ano de 2021 a mesma voltou a crescer, tendo como base o ano imediatamente anterior, alcançando 33,90% do PIB, oscilando 2,14 pontos percentuais para cima. Vide tabela 1.

Tabela 1 – Carga tributária do governo geral

Aumento dos Gastos Públicos em Função da Pandemia Covid-19

A pandemia Covid-19 trouxe um grande desfio para os governos de todo o mundo, que tiveram que lidar com uma crise de saúde pública sem precedentes e seus efeitos na economia. Destaca Arvate e Rocha (2020):

A pandemia de Covid-19 levou a uma crise econômica mundial sem precedentes que tem exigido dos governos medidas de emergência para proteger a população e a economia.

No caso do Brasil, o aumento dos gastos públicos em função da pandemia de Covid-19 é evidente. Segundo o Ministério da Economia (2021), o governo federal destinou R$ 620 bilhões em recursos para o enfrentamento da crise, sendo R$ 526 bilhões para ações de saúde e assistência social e R$ 94 bilhões para ações de manutenção do emprego e da renda.

Com tamanho volume de gastos excedentes, os gastos públicos têm um impacto direto na economia, podendo ser positivos ou negativos, dependendo do contexto. Segundo Blanchard (2019):

Em uma situação de recessão, os gastos públicos podem ter um efeito positivo na economia, pois ajudam a estimular a demanda agregada e a reduzir o desemprego.

Entretanto, é importante que esses gastos sejam bem direcionados e que haja um equilíbrio fiscal para evitar problemas no futuro. No caso brasileiro, os gastos públicos têm sido fundamentais para mitigar os impactos negativos na economia. Segundo Arvate e Rocha (2020):

Os gastos públicos têm sido essenciais para mitigar os efeitos da crise, ao manter a renda e o emprego dos trabalhadores, apoiar as empresas e ampliar os investimentos em saúde.

O contraponto, está no aumento dos gastos públicos, que tem colocado em xeque a situação fiscal do Brasil. Como destaca o economista Mendonça de Barros (2021):

Os desafios fiscais são enormes, pois o país já vinha enfrentando uma situação delicada antes da pandemia, com elevado endividamento e déficits orçamentários.

Neste sentido, é fundamental a busca por um equilíbrio fiscal para evitar maiores problemas no futuro. Para Santos e Andrade (2020), o aumento dos gastos públicos devem ser acompanhados por medidas de ajuste fiscal a médio e longo prazo.

Nas tabelas a seguir, com dados do PORTAL DA TRANSPARÊNCIA (2020, 2022) é possível comparar os números e constatar a significativa evolução nos gastos públicos de 2019 para 2020, que foi o ano de decretação da Pandemia Covid-19.

Tabela 2 – Gastos públicos em 2019

Na tabela 3, é possível identificar a elevação do montante total de R$ 2.607.031.804.518,94 a título de gastos em 2019, para R$ 3.420.785.450.220,91. O Ministério da Cidadania, que não possuía um dos maiores orçamentos em 2019, ganha significativo destaque nos gastos de 2020.

Tabela 3 – Gastos públicos em 2020

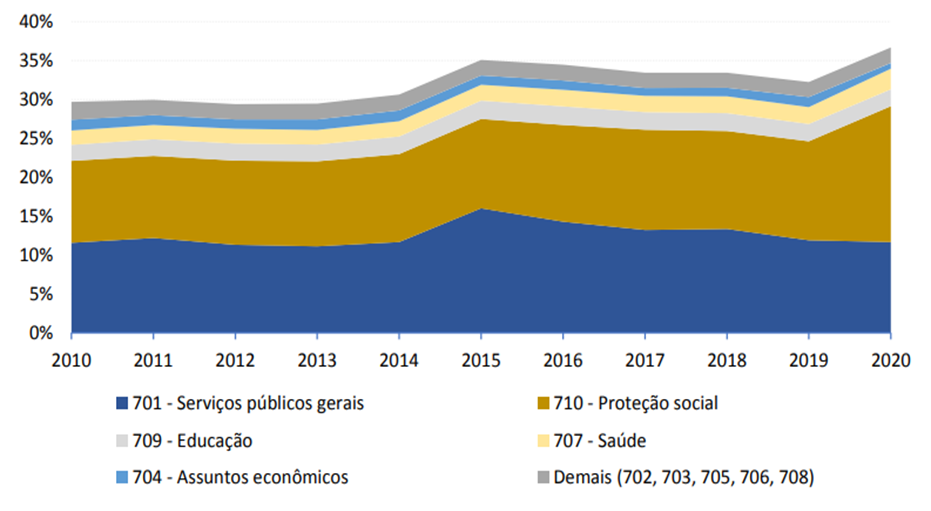

Em 2020, a Proteção Social foi a função mais envolvida nas despesas influenciadas pela instituição do auxílio emergencial, uma das medidas empregadas para combater a pandemia de Covid-19 foi a instituição do auxílio emergencial. Entre 2019 e 2020, o valor gasto com a Proteção Social pelo governo central aumentou apenas 38,2%, totalizando 47,6% do dinheiro gasto em 2020.

Gráfico 3 – Despesas por função de governo – Governo central orçamentário – Brasil – Anual – 2010 a 2020

Análise e Conclusão:

A tributação no Brasil é um tema complexo que afeta significativamente o desenvolvimento econômico e social do país. Ao longo da história, diversas fases, como Império, República Velha, Era Vargas, Regime Militar e redemocratização, moldaram a tributação no Brasil, alterando sua estrutura e objetivos tributários.

No ano de 2020, a carga tributária brasileira atingiu 33,47% do PIB, sendo uma das mais altas do mundo, prejudicando o ambiente de negócios e a atração de investimentos. Esse aumento da carga tributária decorre da expansão dos gastos públicos e da complexidade do sistema tributário, que apresenta regressividade, afetando mais os cidadãos de baixa renda.

A sonegação fiscal no Brasil é um problema grave, que gera perdas significativas para o Estado. Além disso, a carga tributária crescente dificulta o desenvolvimento econômico e afeta especialmente a população de baixa renda. A complexidade do sistema tributário impacta negativamente os custos empresariais e a competitividade do país.

A pandemia de Covid-19 afetou a economia como um todo, incluindo o sistema tributário brasileiro. Com o objetivo de mitigar os impactos econômicos, o governo brasileiro adotou medidas tributárias, como a prorrogação de prazos para pagamento de tributos federais, visando proporcionar liquidez financeira às empresas.

Em 2020, a arrecadação de impostos e contribuições federais caiu 6,91% em relação a 2019. A queda da carga tributária em 2020, que totalizou 32,09% do PIB, teve impactos positivos e negativos na economia. Apesar disso, a carga tributária brasileira continuou alta, atingindo 31,77% do PIB em 2020 e 33,90% em 2021.

A pandemia trouxe desafios fiscais para os governos, incluindo o aumento dos gastos públicos para enfrentar a crise. No Brasil, R$ 620 bilhões foram destinados para ações de saúde, assistência social e manutenção do emprego e renda.

Os gastos públicos foram essenciais para mitigar os impactos negativos na economia, mas também aumentaram os desafios fiscais. Em 2020, a Proteção Social, incluindo o auxílio emergencial, teve um aumento de 38,2% nos gastos do governo central, representando uma significativa elevação nesta modalidade de gasto público.

A queda momentânea da arrecadação pública em 2020 associada a elevação do gasto público elevou o déficit a números desafiadores e que não podem se manter a médio prazo. Neste sentido, este trabalho concluiu que, buscar um equilíbrio fiscal e medidas de ajuste a médio e longo prazo é fundamental para evitar problemas futuros.

Referências:

ALMEIDA, Fernanda; MOTA, Alexandre. Tributação no Brasil: da Colônia ao Século XXI. Rio de Janeiro: Elsevier, 2006.

ALVES, José Augusto. Direito Tributário. São Paulo: Atlas, 2001.

Andrade, A. F., & Rosse, A. C. (2021). A sonegação fiscal no Brasil. Revista de Administração Pública, 55(1), 169-188. https://doi.org/10.1590/0034-761220200096x.

ANDRADE, J.; ROSSI, J. Sonegação fiscal no Brasil: uma análise dos últimos anos. Revista de Economia e Administração, v.20, n.4, p. 455-471, 2021.

ARAÚJO, E. e outros. (2021). Dívida Pública e Gastos Públicos: Análise da Política Fiscal Brasileira Durante a Pandemia Covid-19. Revista Brasileira de Finanças, V9, n. 1, p. 1-24.

Arvate, P. R., & Rocha, F. (2020). Política fiscal em tempos de pandemia. Carta de Conjuntura FEE, Porto Alegre, v. 37, n. 2, p. 1-5, jun. 2020. Disponível em: http://www.fee.tche.br/sitefee/pt/content/publicacoes/visualizadorCT.php?ct=382. Acesso em: 23 mar. 2023.

Arvate, P. R. & Rocha, F. (2020). O papel dos governos na pandemia de Covid-19: análise e perspectivas. Revista de Economia Contemporânea, 24(1), e200205. DOI: https://doi.org/10.1590/198055272024.

Banco Mundial. (2020). Doing Business 2020. Disponível em: https://www.doingbusiness.org/content/dam/doingBusiness/media/Annual-Reports/English/DB2020-report_web-version.pdf.

BARETO, Leonardo. O Direito Tributário na Era Vargas. São Paulo: Saraiva, 2004.

BLANCHARD, Olivier. Macroeconomia. 6. ed. São Paulo: Pearson, 2019.

Boccuzzi, P. C. (2016). Planejamento tributário: Teoria e prática. Saraiva Educação.

DIÁRIO OFICIAL DA UNIÃO. Decreto Legislativo nº 6, de 20 de março de 2020. Diário Oficial da União, Brasília, DF, 2020. Disponível em: http://www.in.gov.br/en/web/dou/-/decreto-legislativo-n-6-de-20-de-marco-de-2020-248846528. Acesso em: 23 mar. 2023.

Diário Oficial da União, Brasília, DF, 20 mar. 2020. Seção 1, p. 1. Disponível em: http://www.in.gov.br/en/web/dou/-/decreto-legislativo-n-6-de-20-de-marco-de-2020-249522481. Acesso em: 22 mar. 2023.

ETCO. (2020). Redução de tributos foi positiva para a economia, mas carga deve ser equilibrada, diz ETCO. Recuperado em 23 de março de 2023, de http://www.etco.org.br/noticias/reducao-de-tributos-foi-positiva-para-a-economia-mas-carga-deve-ser-equilibrada-diz-etco/.

FARO, Fábio. Complexidade tributária no Brasil: um desafio para as empresas. Revista de Administração Mackenzie, v. 16, n. 3, p. 20-48, 2015.

Mançano Fernandes, B. H., & Kuchiki, R. (2021). A Reforma Tributária e a Pandemia da COVID-19: Uma Análise do Sistema Tributário Brasileiro. Revista de Contabilidade e Organizações, 15, e178005. https://doi.org/10.11606/issn.1982-6486.rco.2021.178005.

GARCIA, Gustavo. A complexidade do sistema tributário brasileiro e seus impactos na economia. Revista Cenário Fiscal, v. 18, n. 2, p. 45-56, 2019.

GOMES, R. Queda na arrecadação de impostos: como isso afeta a economia. 2020. Disponível em: https://www.sunoresearch.com.br/artigos/arrecadacao-de-impostos/. Acesso em: 23 mar. 2023.

IBPT. Carga Tributária no Brasil atinge 33,90% do PIB em 2021, segundo estudo. 2021. Disponível em: https://ibpt.com.br/noticia/2947-carga-tributaria-no-brasil-atinge-33-90-do-pib-em-2021-segundo-estudo. Acesso em: 23 mar. 2023.

IBPT. (2021). Carga tributária brasileira. Disponível em: http://www.ibpt.org.br/noticia/2779/Estudo-do-IBPT-revela-que-carga-tribut%C3%A1ria-brasileira-chegou-a-3347-do-PIB-em-2020.

IPEA. Pandemia e Finanças Públicas: impactos econômicos da Covid-19 e alternativas de políticas fiscais. Nota Técnica nº 57, Brasília, DF, abril de 2020.

IPEA. (2021). Panorama Fiscal Brasileiro: Edição Especial Covid-19. Brasília: IPEA. Recuperado de http://www.ipea.gov.br/portal/images/stories/PDFs/livros/livros/201112_livro_panorama_fiscal_brasileiro_covid.pdf.

MANÇANO FERNANDES, B. H.; KUCHIKI, A. C. Reforma tributária e impactos no sistema empresarial brasileiro em tempos de Covid-19. Revista de Administração de Empresas, v. 61, n. 2, p. 185-196, 2021.

MELLO, J. M. C.; ARGUELHES, D. A carga tributária brasileira: uma análise das causas do aumento. In: Congresso Brasileiro de Direito Tributário, 9., 2018, Belo Horizonte. Anais. Belo Horizonte: Fórum, 2018. p. 597-620.

MENDONÇA DE BARROS, L. Os desafios fiscais são enormes. O Estado de S. Paulo, São Paulo, 10 jan. 2021. Disponível em: https://economia.estadao.com.br/noticias/geral,opiniao-os-desafios-fiscais-sao-enormes,70003517562. Acesso em: 23 mar. 2023.

OLIVEIRA, A. Queda da carga tributária em 2020 foi de 1,14 ponto percentual, diz IBPT. Valor Econômico, 2020. Disponível em: https://valor.globo.com/brasil/noticia/2020/09/29/queda-da-carga-tributaria-em-2020-foi-de-114-ponto-percentual-diz-ibpt.ghtml. Acesso em: 21 mar. 2023.

Oliveira, D. P. R. (2018). Carga tributária e desenvolvimento econômico: uma análise do Brasil. Revista de Economia e Administração, 17(2), 217-233. doi: 10.21440/2317-2329.17217.

Oliveira, L. (2020). Redução da carga tributária durante a pandemia. IBPT. Recuperado em 23 de março de 2023, de https://www.ibpt.com.br/noticia/3255/Redu%C3%A7%C3%A3o-da-carga-tribut%C3%A1ria-durante-a-pandemia.

Pazzaglini Filho, M. (2019). A regressividade do sistema tributário brasileiro e a questão social. Boletim de Política Social, (32), 1-10. Recuperado de https://repositorio.unb.br/handle/10482/35033.

Pereira, T. C. (2018). Evolução da carga tributária brasileira nas últimas décadas. Revista de Economia e Administração, 17(3), 239-254. Disponível em: http://www.scielo.br/pdf/rege/v17n3/1415-6555-rege-17-03-00239.pdf. Acesso em: 23 mar. 2023.

PIRES, A. R.; DIAS, A. V. Medidas Tributárias para Enfrentamento da Pandemia do Covid-19 no Brasil. Revista de Finanças Públicas, Tributação e Desenvolvimento, v. 6, n. 2, p. 167-181, 2020.

PIRES, M. Carga tributária no Brasil: 1990-2020. Observatório de Política Fiscal, Rio de Janeiro, 2021. https://observatorio-politica-fiscal.ibre.fgv.br/series historicas/carga-tributaria/carga-tributaria-no-brasil-1990-2020. Acesso em: 17 nov. 2022.

Pires, M. A. M., & Dias, P. C. P. (2020). As medidas tributárias adotadas pelo Governo Federal em resposta à pandemia de Covid-19. Cadernos de Estudos (FGV Direito SP), 19(26), 1-26.

PORTAL DA TRANSPARÊNCIA. Dados de despesas do governo federal. Disponível em: https://www.gov.br/transparencia/pt-br/assuntos/despesas/despesas-dos-orgaos-federais Acesso em: 23 mar. 2023.

ROCHA, L. A. R. Impactos Tributários da Covid-19 no Brasil. Revista de Direito Tributário Contemporâneo, v. 4, n. 1, p. 125-140, 2020.

Receita Federal do Brasil. (2021). Arrecadação de impostos e contribuições federais em 2020. Recuperado em 22 de março de 2023, de: https://www.gov.br/receitafederal/pt-br/assuntos/noticias/2021/fevereiro/arrecadacao-de-impostos-e-contribuicoes-federais-em-2020-totaliza-r-1-479-trilhao-queda-real-de-6-91-em-relacao-a-2019.

Receita Federal do Brasil. (2021). Arrecadação de tributos federais e contribuições previdenciárias. Recuperado em 23 de março de 2023, de http://receita.economia.gov.br/dados/receitadata/arrecadacao/arrecadacao-2020/arrecadacao-de-tributos-federais-e-contribuicoes-previdenciarias-dezembro-de-2020.pdf/view.

Rocha, L. (2020). Medidas tributárias de enfrentamento à crise decorrente do Covid-19. Revista Brasileira de Direito Tributário, 2(1), 54-75.

SACHETTI, André. Sistema Tributário Brasileiro: conceitos e reflexões. 2. Ed. São Paulo: Saraiva, 2016.

SANTOS, R. C.; ANDRADE, P. F. A importância do equilíbrio fiscal em tempos de crise. Revista de Economia e Política, vol. 40, n. 3, 2020. Disponível em: https://www.scielo.br/scielo.php?script=sci_arttext&pid=S0101-31572020000300514&lng=en&nrm=iso. Acesso em: 23 mar. 2023.

SCAFF, Fernando Facury. Manual de direito tributário. 5. Ed. São Paulo: Saraiva, 2005.

SILVA, Ana Paula C.; SIQUEIRA, Ana Carolina R. Triburação no Brasil: regressividade e desigualdade. Revista de Economia Contemporânea, v. 23, n.3, p. 1-21, 2019.

SILVEIRA, Rafael da. Tributação no Brasil: uma análise crítica. São Paulo: Atlas, 2008.

Anexos:

Tabela de siglas

COFINS Contribuição para o Financiamento da Seguridade Social CPP Contribuição Previdenciária Patronal ETCO Instituto Brasileiro de Ética Concorrencial FGTS Fundo de Garantia do Tempo de Serviço IBPT Instituto Brasileiro de Planejamento Tributário IOF Imposto sobre Operações Financeiras IPEA Instituto de Pesquisa Econômica Aplicada IPI Imposto sobre Produtos Industrializados PIB Produto Interno Bruto PIS Programa de Integração Social Sistema “S” Conjunto de 9 instituições corporativas STN Secretaria do Tesouro Nacional

Agradecimentos:

Agradecemos imensamente à Deus, que foi o principal em nossas vidas, que nos concedeu saúde e forças para permanecermos firmes nessa longa jornada acadêmica, onde surgiram vários obstáculos, desânimo, cansaço e outros contratempos para nos fazer desistir, foram dias dormindo tarde para estudar e realizar os trabalhos acadêmicos e acordando cedo para trabalhar ou até mesmo para exercer as tarefas domésticas, isso tudo não foi fácil, mas graças a Ele superamos.

Aos nossos familiares que deram todo carinho e apoio necessário, compreendendo nossas ausências para dedicar aos estudos durante esses anos.

Aos amigos que o curso nos proporcionou desde o início, pela troca de experiências adquiridas durante o curso, e que nos momentos difíceis sempre nos apoiavam a não desanimar e nem a desistir, e até mesmo àqueles amigos mais próximos e os mais distantes, que de alguma forma contribuíram com esse processo e estão torcendo para o nosso sucesso.

Aos professores, mestres e doutores, por todos os ensinamentos garantindo a nossa formação profissional, e também pelo carinho e incentivo que nos deram ao longo do curso.

E por fim, ao nosso orientador Magno Azevedo, que além de ter sido nosso professor, nos orientou na conclusão deste trabalho, nos ensinando a nunca desistir e nos motivando a ser pessoas melhores, tanto no acadêmico quanto para a vida.