FINANCIAL AND BUSINESS MANAGEMENT: REVIEW AND THEORETICAL PERSPECTIVE

REGISTRO DOI: 10.69849/revistaft/cs10202409301320

Andreza Costa de Queiroz1

Marcos Paulo Mendes Araújo2

Resumo

A gestão financeira é um dos pilares fundamentais para a sustentabilidade e o sucesso das organizações em um mercado cada vez mais complexo e competitivo. Este trabalho tem como objetivo principal analisar as principais práticas de gestão financeira empresarial e suas implicações para a eficiência e sustentabilidade dos negócios. A pesquisa adota uma abordagem qualitativa e exploratória, baseada em uma extensa revisão da literatura, para identificar e discutir diferentes abordagens teóricas e práticas de gestão financeira, avaliando suas vantagens e desafios. Através da análise de teorias e práticas de gestão financeira, este estudo busca compreender como essas abordagens impactam a eficiência operacional e a sustentabilidade financeira das empresas. O problema central investigado é como as diferentes abordagens teóricas e práticas de gestão financeira empresarial impactam a eficiência e sustentabilidade das empresas, e quais são os principais desafios enfrentados na implementação dessas práticas. Os resultados apontam que a gestão financeira eficaz não apenas melhora o controle de custos e a maximização de lucros, mas também envolve planejamento estratégico e gestão de riscos, sendo crucial para a competitividade das empresas. As principais dificuldades enfrentadas incluem a volatilidade do mercado, a rápida evolução tecnológica e a necessidade de compliance com regulamentações rigorosas. No entanto, as perspectivas futuras são promissoras, com a digitalização e a automação transformando profundamente a gestão financeira. Conclui-se que a gestão financeira empresarial é essencial para o sucesso e a sustentabilidade das organizações. Este estudo contribui para a compreensão das diferentes abordagens teóricas e práticas de gestão financeira, oferecendo uma análise crítica e integrada das melhores práticas, estratégias e teorias disponíveis. Espera-se que os insights fornecidos possam orientar gestores e acadêmicos na busca por estratégias financeiras mais eficientes e sustentáveis, promovendo o crescimento e a competitividade das empresas.

Palavras-chave: Gestão financeira. Eficiência empresarial. Sustentabilidade. Práticas financeiras. Desafios financeiros.

1. INTRODUÇÃO

A gestão financeira empresarial se destaca como um elemento crucial para a sobrevivência e o sucesso das organizações em um mercado cada vez mais dinâmico e competitivo. No contexto atual, onde as incertezas econômicas e as rápidas transformações tecnológicas impõem desafios constantes, a administração eficaz dos recursos financeiros é essencial para garantir a eficiência operacional e a sustentabilidade a longo prazo das empresas.

Estudos recentes na área de gestão financeira apontam que a adoção de práticas bem fundamentadas e alinhadas às correntes teóricas mais avançadas pode contribuir significativamente para o desempenho organizacional. No entanto, há uma preocupação crescente com a complexidade inerente à implementação dessas práticas, especialmente em um cenário de negócios caracterizado pela volatilidade e pela pressão por resultados imediatos.

O problema central desta pesquisa se insere nessa discussão, ao investigar como as diferentes abordagens teóricas e práticas de gestão financeira impactam a eficiência e a sustentabilidade das empresas. A questão principal que orienta este estudo é: de que maneira essas práticas podem ser aplicadas de forma eficaz, considerando os desafios enfrentados na sua implementação?

A necessidade de uma análise mais aprofundada se justifica pela importância vital que a gestão financeira possui no contexto empresarial contemporâneo. Em um ambiente de negócios onde a competição é acirrada, a habilidade de gerenciar eficientemente os recursos financeiros pode ser o diferencial entre o sucesso e o fracasso. Este estudo busca preencher uma lacuna existente na literatura, oferecendo uma análise crítica das principais abordagens teóricas e práticas adotadas, com o intuito de fornecer subsídios que possam orientar decisões mais informadas e eficazes.

Os objetivos desta pesquisa estão centrados em detectar as diferentes correntes teóricas da gestão financeira empresarial, identificar as práticas mais relevantes para o mundo corporativo e descrever suas vantagens e desafios na aplicação. A hipótese subjacente é de que, quando essas práticas são fundamentadas em teorias sólidas, elas podem contribuir de maneira significativa para o desempenho financeiro das empresas, mesmo diante dos desafios impostos pela sua implementação.

2. A GESTÃO FINANCEIRA A PARTIR DE UMA ABORDAGEM TEÓRICA

A gestão financeira é um componente essencial para o sucesso e a sustentabilidade de qualquer empreendimento. Diversos autores abordaram este tema, proporcionando diferentes perspectivas e enfoques sobre as melhores práticas e teorias aplicáveis. A seguir, serão apresentados os conceitos e contribuições de alguns dos principais estudiosos, com ênfase nos autores brasileiros.

A ligação entre as citações dos autores sobre gestão financeira e empresarial está na maneira como cada um contribui para uma compreensão abrangente e multifacetada do campo. Cada autor aborda a gestão financeira de diferentes ângulos, fornecendo uma base teórica e prática que se complementam.

Gitman (2009), apresenta a gestão financeira como a arte e a ciência de gerenciar recursos financeiros. Ele destaca três funções principais: planejamento financeiro, controle financeiro e tomada de decisões financeiras. Gitman enfatiza a importância da análise financeira e da gestão do capital de giro para garantir a liquidez e a solvência da empresa.

Assaf Neto (2016), foca na criação de valor para os acionistas como objetivo central da gestão financeira. Ele explora conceitos como custo de capital, estrutura de capital, e políticas de dividendos. Assaf Neto também discute a importância da governança corporativa e da transparência na gestão financeira, enfatizando a necessidade de um alinhamento entre os interesses dos gestores e dos acionistas.

Segundo Assaf Neto (2016), “a gestão financeira eficaz é fundamental para a maximização do valor da empresa e, consequentemente, do retorno aos acionistas”. Hoji (2014), aborda a gestão financeira com um enfoque pragmático, destacando a importância da análise de demonstrações financeiras e do planejamento financeiro. Ele enfatiza a necessidade de um controle rigoroso dos custos e da implementação de um planejamento estratégico financeiro que suporte os objetivos organizacionais. Para Hoji (2014), “o planejamento financeiro eficiente é crucial para garantir a continuidade e a sustentabilidade das operações empresariais”.

A gestão financeira e empresarial é o processo de planejamento, organização, controle e monitoramento dos recursos financeiros de uma empresa. Envolve a aplicação de princípios e técnicas financeiras para a tomada de decisões que visam maximizar o valor da empresa e garantir sua sustentabilidade a longo prazo. A gestão financeira abrange áreas como orçamento, fluxo de caixa, investimento, financiamento, análise de riscos e retorno, entre outras.

Ross, Westerfield & Jaffe (2013), abordam a gestão financeira empresarial com um enfoque na teoria financeira moderna. Eles discutem a importância dos mercados financeiros, a gestão de risco e a avaliação de opções reais. Introduzem conceitos avançados, como a teoria da agência e o modelo de precificação de ativos financeiros (CAPM).

Damodaran (2012), oferece uma análise detalhada dos fundamentos da gestão financeira empresarial. Ele explora a avaliação de empresas, a gestão de riscos, e as estratégias de financiamento. Damodaran destaca a importância da análise de fluxo de caixa descontado (DCF) e a utilização de múltiplos de mercado na avaliação de empresas. Ludícibus & Martins (2015), destacam a relevância da contabilidade de custos para a gestão financeira empresarial. Eles argumentam que a correta apuração e análise dos custos é essencial para a tomada de decisões estratégicas e operacionais. Ludícibus & Martins (2015) afirmam que “a gestão eficiente dos custos permite às empresas melhorar sua lucratividade e competitividade no mercado”.

Zdanowicz (2016), foca na aplicação prática dos princípios de gestão financeira. Ele discute tópicos como a análise de demonstrações financeiras, o planejamento financeiro, e a gestão de riscos. Zdanowicz enfatiza a importância da ética e da responsabilidade social na gestão financeira, argumentando que práticas éticas são fundamentais para a sustentabilidade a longo prazo.

Gitman oferece uma visão geral da gestão financeira, enfatizando a importância do planejamento financeiro, controle financeiro e tomada de decisões financeiras. Ele estabelece uma base sólida sobre os princípios fundamentais da administração financeira, que é essencial para compreender as práticas mais avançadas discutidas por outros autores.

Assaf Neto complementa a visão de Gitman ao focar na criação de valor para os acionistas. Ele explora conceitos como custo de capital e políticas de dividendos, destacando a importância da governança corporativa e transparência. Assaf Neto aprofunda a discussão sobre como a gestão financeira pode ser alinhada aos interesses dos acionistas e à maximização do valor da empresa.

Hoji adiciona uma abordagem prática à gestão financeira, enfatizando a importância do controle rigoroso dos custos e do planejamento estratégico financeiro. Ele conecta a teoria com a prática, fornecendo ferramentas e métodos que gestores podem aplicar no dia a dia para garantir a sustentabilidade financeira da empresa.

Ross, Westerfield e Jaffe trazem uma perspectiva da teoria financeira moderna, discutindo a importância dos mercados financeiros, gestão de risco e avaliação de opções reais. Eles introduzem conceitos avançados, como a teoria da agência e o CAPM, que complementam e expandem os fundamentos discutidos por autores como Gitman e Assaf Neto.

Damodaran oferece uma análise detalhada dos fundamentos da gestão financeira empresarial, focando na avaliação de empresas e estratégias de financiamento. Sua abordagem sobre análise de fluxo de caixa descontado (DCF) e múltiplos de mercado se conecta com as práticas de avaliação de investimentos discutidas por Ross, Westerfield e Jaffe, proporcionando uma visão aprofundada das técnicas de avaliação financeira.

Ludícibus e Martins destacam a relevância da contabilidade de custos para a gestão financeira. Eles argumentam que a correta apuração e análise dos custos é essencial para a tomada de decisões estratégicas, complementando as discussões de Hoji sobre controle de custos e planejamento financeiro.

Zdanowicz enfatiza a aplicação prática dos princípios de gestão financeira, discutindo a análise de demonstrações financeiras, planejamento financeiro e gestão de riscos. Sua ênfase na ética e responsabilidade social complementa a discussão de Assaf Neto sobre governança corporativa e transparência, fechando o ciclo de como a gestão financeira deve ser conduzida de maneira responsável e sustentável.

Esses autores, juntos, fornecem uma visão holística e integrada da gestão financeira empresarial. Enquanto Gitman, Assaf Neto e Hoji estabelecem os fundamentos e práticas essenciais, Ross, Westerfield, Jaffe e Damodaran introduzem teorias avançadas e técnicas de avaliação. Iudícibus e Martins trazem a perspectiva da contabilidade de custos, e Zdanowicz conecta a teoria à prática, enfatizando a ética e responsabilidade. Cada um contribui para um entendimento mais completo e detalhado, permitindo que gestores desenvolvam estratégias financeiras eficazes, alinhadas tanto aos objetivos empresariais quanto às melhores práticas de governança e sustentabilidade.

Os diversos autores discutidos acima fornecem uma base teórica sólida para a gestão financeira empresarial. Cada um, com sua abordagem específica, contribui para uma compreensão mais abrangente e detalhada das práticas e princípios que regem a gestão financeira. A combinação dessas perspectivas permite aos gestores empresariais desenvolver estratégias financeiras eficazes, garantindo a sustentabilidade e o crescimento de suas organizações.

No âmbito empresarial, a gestão financeira é crucial para a formulação de estratégias que alinhem os objetivos financeiros com os objetivos gerais da organização. Isso inclui a alocação eficiente dos recursos financeiros, a avaliação de oportunidades de investimento e a estruturação de uma política de capital que equilibre o financiamento por meio de capital próprio e de terceiros.

Além disso, a gestão financeira envolve a análise e interpretação das demonstrações financeiras, permitindo aos gestores identificar pontos fortes e fracos nas operações da empresa e tomar decisões informadas para melhorar o desempenho financeiro.

2.1 FUNDAMENTOS TEÓRICOS DA GESTÃO FINANCEIRA EMPRESARIAL

A gestão financeira empresarial é sustentada por uma série de fundamentos teóricos que fornecem a base para a tomada de decisões financeiras eficazes. Esses fundamentos incluem teorias financeiras clássicas, modelos de avaliação de investimentos, princípios de estrutura de capital e técnicas de análise financeira.

Para Cheng & Mendes (1989):

Gestão financeira pode ser definida como a gestão dos fluxos Monetários derivados da atividade operacional da empresa, em termos de suas respectivas ocorrências no tempo. Ela objetiva encontrar o equilíbrio entre a “rentabilidade” (maximização dos retornos dos proprietários da empresa) e a “liquidez” -(que se refere à capacidade de a empresa honrar seus compromissos nos prazos contratados). Isto é, está implícita na necessidade da Gestão financeira a busca do equilíbrio entre gerar lucros e manter caixa. Assim sendo, pode-se dizer que a gestão financeira está preocupada com a administração das entradas e saídas de recursos monetários provenientes da atividade operacional da empresa, ou seja, com a administração do fluxo de disponibilidade da empresa.

Com as mudanças no mercado econômico, “a gestão financeira desempenha um papel importante nas tomadas de decisões empresariais, na aplicação criteriosa dos recursos financeiros e, principalmente, na análise econômica e financeira da empresa” (SILVA SOBRINH, 2017). Essa visão é corroborada por Silva et al. (2020), que destacam que a gestão financeira quando bem “executada possibilita melhor organização e controle dos recursos financeiros da empresa, com isso ela se mantém bem estruturada e preparada para eventuais problemas e oportunidades”.

Isso reforça a importância de um planejamento financeiro rigoroso, que, segundo Casali & Treter (2020), deve estar alinhado com as metas e estratégias da empresa, auxiliando os gestores nas tomadas de decisões e contribuindo para o alcance dos objetivos operacionais, econômicos e financeiros.

Nesse contexto, é possível perceber que a gestão financeira eficaz não apenas facilita a organização interna, mas também cria uma base sólida para que a empresa possa enfrentar desafios externos e aproveitar oportunidades emergentes. Ao integrar essas perspectivas, fica evidente que o sucesso financeiro de uma organização depende da capacidade dos gestores de utilizar a gestão financeira como uma ferramenta estratégica. Essa capacidade, ao meu ver, é crucial em um ambiente de negócios em constante mudança, onde a antecipação de riscos e a adaptação rápida às novas condições de mercado são diferenciais competitivos essenciais. Assim, acredito que a gestão financeira deve ser vista não apenas como uma função administrativa, mas como um elemento central na construção da resiliência e sustentabilidade empresarial.

A seguir, são apresentados alguns dos principais conceitos teóricos que sustentam a gestão financeira empresarial. Estrutura de Capital: refere-se à composição do financiamento de uma empresa, que pode incluir capital próprio (ações) e capital de terceiros (dívidas). A teoria do trade-off, discutida por Modigliani & Miller (1958), sugere que há um equilíbrio ideal entre dívida e capital próprio que maximiza o valor da empresa. Essa teoria considera os benefícios fiscais da dívida (dedução de juros) e os custos de falência associados a altos níveis de endividamento. Além disso, a Teoria da Pecking Order, proposta por Myers & Majluf (1984), afirma que as empresas preferem financiar-se primeiro com recursos internos, depois com dívida e, por último, com emissão de novas ações, devido aos custos de assimetria informacional.

Avaliação de Investimentos: é um componente central da gestão financeira empresarial. Métodos como o Valor Presente Líquido (VPL) e a Taxa Interna de Retorno (TIR) são amplamente utilizados para avaliar a viabilidade e a rentabilidade de projetos de investimento. O VPL mede o valor atual dos fluxos de caixa futuros descontados a uma taxa de retorno desejada, enquanto a TIR é a taxa de desconto que iguala o valor presente dos fluxos de caixa futuros ao investimento inicial. Esses métodos ajudam os gestores a tomar decisões informadas sobre a alocação de recursos em projetos que geram valor para a empresa.

Análise de Risco e Retorno: é fundamental para a gestão financeira empresarial, pois envolve a avaliação das incertezas associadas a diferentes decisões financeiras e investimentos. O Modelo de Precificação de Ativos de Capital (CAPM), desenvolvido por Sharpe (1964), Lintner (1965) e Mossin (1966), é uma ferramenta crucial nessa análise. O CAPM relaciona o retorno esperado de um ativo ao seu risco sistemático, medido pelo coeficiente beta. Segundo o CAPM, o retorno esperado de um ativo é igual à taxa livre de risco mais um prêmio de risco proporcional ao beta do ativo. Essa análise permite aos gestores avaliar a compensação adequada pelo risco assumido em suas decisões de investimento.

Governança Corporativa e Transparência: refere-se aos mecanismos, processos e relações pelos quais as empresas são controladas e dirigidas. A transparência financeira é um princípio crucial da governança corporativa, pois garante que as informações financeiras da empresa sejam divulgadas de maneira clara, completa e tempestiva. Uma boa governança corporativa contribui para a confiança dos investidores e pode resultar em um menor custo de capital. Segundo Shleifer & Vishny (1997), a governança corporativa eficaz ajuda a assegurar que os gestores agem no melhor interesse dos acionistas.

Pesquisadores brasileiros também têm contribuído significativamente para o campo da gestão financeira empresarial. Um exemplo é o trabalho de Alexandre Assaf Neto, que em diversos artigos e livros, como “Finanças Corporativas e Valor”, discute a criação de valor para os acionistas e a importância da governança corporativa. Segundo Assaf Neto (2016), “a gestão financeira eficaz é fundamental para a maximização do valor da empresa e, consequentemente, do retorno aos acionistas”.

Outro destaque é o estudo de Masakazu Hoji, que em “Administração Financeira: Uma Abordagem Prática”, aborda a importância do controle de custos e planejamento financeiro para a sustentabilidade das empresas. Hoji (2014) afirma que “o planejamento financeiro eficiente é crucial para garantir a continuidade e a sustentabilidade das operações empresariais”.

Por fim, é importante mencionar o trabalho de Sérgio Iudícibus e Eliseu Martins, que em “Contabilidade de Custos”, enfatizam a relevância da contabilidade de custos para a gestão financeira. Eles argumentam que a correta apuração e análise dos custos é essencial para a tomada de decisões estratégicas e operacionais. Iudícibus & Martins (2015) afirmam que “a gestão eficiente dos custos permite às empresas melhorar sua lucratividade e competitividade no mercado.

Os fundamentos teóricos da gestão financeira empresarial fornecem as bases para a tomada de decisões financeiras informadas e estratégicas. A Teoria da Agência, a Estrutura de Capital, a Avaliação de Investimentos, a Análise de Risco e Retorno, e a Governança Corporativa são componentes essenciais que, quando aplicados de maneira integrada, contribuem para a maximização do valor da empresa e a sustentabilidade a longo prazo.

3. METODOLOGIA

A investigação foi de natureza qualitativa e exploratória com base em uma revisão de literatura para analisar as teorias e práticas de gestão financeira empresarial que estão disponibilizadas na internet, focando em artigos, estudos de caso, relatórios e outras fontes relevantes sobre Gestão Financeira Empresarial.

Os dados foram coletados de fontes digitais, incluindo: Artigos acadêmicos disponíveis em bases de dados como Google Acadêmico, Scielo, repositório institucionais, bem como, publicações em revistas especializadas, preferencialmente eletrônicas que tratem do tema.

A seleção das fontes foi guiada pelos critérios de relevância, credibilidade e atualidade, buscando sempre fontes que ofereçam uma visão aprofundada e embasada do tema. Para busca de material foram usados termos como: gestão financeira, gestão empresarial e planejamento financeiro. Os dados foram interpretados à luz dos objetivos da pesquisa. A metodologia foi dividida em alguns pontos:

Revisão da Literatura: Realizar uma análise crítica das abordagens teóricas e práticas de gestão financeira empresarial, destacando as principais contribuições, tendências e debates presentes na literatura. Organizar a revisão em categorias temáticas, como teorias de gestão financeira, práticas recomendadas, desafios na implementação e estudos de caso.

Análise e Síntese dos Resultados: Comparar e contrastar as diferentes abordagens encontradas na literatura, identificando pontos convergentes e divergentes. Avaliar as implicações práticas das teorias e práticas analisadas para a gestão financeira empresarial, destacando suas vantagens e limitações.

Discussão e Conclusões: Integrar os achados da revisão da literatura com o objetivo de fornecer uma visão abrangente e crítica das práticas de gestão financeira empresarial. Apresentar recomendações baseadas nas evidências analisadas e sugerir possíveis direções para pesquisas futuras na área.

A principal limitação desta pesquisa é a dependência exclusiva de fontes secundárias, o que pode restringir a profundidade das análises em comparação com estudos que utilizam dados primários. Contudo, a vasta disponibilidade de informações sobre Gestão Financeira na internet permite uma análise abrangente e detalhada, capaz de oferecer insights valiosos sobre o tema.

Todas as fontes utilizadas foram devidamente citadas, respeitando os direitos autorais e a propriedade intelectual dos autores. A pesquisa será conduzida de maneira ética, assegurando a integridade e a precisão dos dados analisados.

4. RESULTADOS

A gestão financeira empresarial abrange uma série de práticas e ferramentas que são essenciais para a saúde financeira de uma organização. Para Moraes & Oliveira (2011) “a sincronia entre o setor de compras, comercial, contas a pagar e a receber e o controle da produção é de suma importância para o desenvolvimento e controle financeiro da empresa”. Para fazer a ligação entres os setores existem duas ferramentas: o fluxo de caixa e o demonstrativo de resultados. Nesse tópico será apresentado práticas e ferramentas com dados3 fictícios, apenas para ilustrar.

O fluxo de caixa é a movimentação de dinheiro que entra e sai de uma empresa em um determinado período. Ele é uma ferramenta crucial na gestão financeira, pois ajuda a monitorar a liquidez, solvência e capacidade de pagamento da empresa. O fluxo de caixa nada mais é do que a sintetização dos movimentos monetários realizados por uma empresa em um determinado período. É o registro de despesas e receitas (MORAES; OLIVEIRA, 2011).

Quadro 1 – Componentes de fluxo de caixa

Entradas de Caixa Receitas de Vendas Dinheiro recebido das vendas de produtos ou serviços. Recebimentos de Clientes Pagamentos feitos pelos clientes, que podem incluir vendas a crédito realizadas em períodos anteriores. Empréstimos e Financiamentos Dinheiro obtido através de empréstimos bancários ou financiamento de terceiros. Investimentos Fundos recebidos de investidores ou ganhos de investimentos realizados pela empresa.

Fonte: Elaborada pela autora (2024)

Quadro 2 – Componentes de fluxo de caixa

Saídas de Caixa Pagamentos a Fornecedores Despesas com matéria-prima, mercadorias e outros insumos necessários para a operação. Despesas Operacionais Custos com salários, aluguel, utilidades, manutenção, marketing, entre outros. Pagamentos de Empréstimos Quitação de parcelas de empréstimos e financiamentos. Impostos e Taxas Pagamento de impostos federais, estaduais e municipais.

Fonte: Elaborada pela autora (2024)

Gerenciar o fluxo de caixa de maneira eficiente é essencial para a sustentabilidade e crescimento da empresa, evitando problemas de liquidez e garantindo que a empresa possa aproveitar oportunidades de investimento.

A outra ferramenta é o Demonstrativo de Resultados, também conhecido como (DRE), é um relatório financeiro que apresenta o desempenho econômico de uma empresa em um determinado período, geralmente mensal, trimestral ou anual. Ele detalha as receitas, despesas, ganhos e perdas, culminando no lucro líquido ou prejuízo do período. “O DRE, é uma simples ferramenta da contabilidade, entretanto ela é fundamental para a gestão financeira, uma vez que, através dela avaliamos se a empresa projeta lucro ou prejuízo” (MORAES; OLIVEIRA, 2011).

Quadro 3 – Exemplo simplificado de uma DRE

Descrição Valor Receita Bruta de Vendas 500,000 (-) Deduções de Vendas 50,000 Receita Líquida de Vendas 450,000 (-) Custo das Mercadorias Vendidas 200,000 Lucro Bruto 250,000 Despesas Operacionais 150,000 | Resultado Operacional 100,000 (+) Receitas Financeiras 20,000 (-) Despesas Financeiras 10,000 Resultado Antes do Imposto de Renda 110,000 (-) Imposto de Renda 30,000 Lucro Líquido do Exercício 80,000

Fonte: Elaborada pela autora (2024)

O DRE é uma ferramenta essencial para a gestão financeira, ajudando a entender a lucratividade e a eficiência operacional da empresa.

Quantos as práticas da gestão financeira incluem o planejamento financeiro, controle de custos, gestão de capital de giro, análise de investimentos, e gestão de riscos. Cada uma dessas áreas utiliza ferramentas específicas que auxiliam os gestores na tomada de decisões informadas e estratégicas.

O planejamento financeiro é uma prática fundamental que envolve a projeção de receitas, despesas e fluxos de caixa futuros, permitindo que a empresa se prepare para diferentes cenários econômicos e de mercado. Ferramentas como orçamentos e projeções financeiras são essenciais nesse processo. Segundo Gitman (2009), “o planejamento financeiro eficaz fornece uma base sólida para a tomada de decisões estratégicas, garantindo que a empresa tenha os recursos necessários para atingir seus objetivos”.

Gráfico 1 – Planejamento financeiro

Fonte: Elaborada pela autora (2024)

Acima está o gráfico de planejamento financeiro, mostrando a projeção de receitas e despesas ao longo dos meses. Este gráfico é apenas um exemplo, mostrando que é útil para visualizar as tendências financeiras e ajudar na tomada de decisões estratégicas para manter a saúde financeira da empresa.

O controle de custos é vital para a maximização dos lucros e a sustentabilidade da empresa. Essa prática envolve a identificação, análise e gestão de todos os custos associados às operações empresariais. Ferramentas como a contabilidade de custos e o sistema de custeio ABC (Activity-Based Costing) são amplamente utilizadas para fornecer uma visão detalhada dos custos. Iudícibus & Martins (2015) destacam que “a correta apuração e análise dos custos permitem aos gestores identificar áreas de ineficiência e oportunidades de melhoria”.

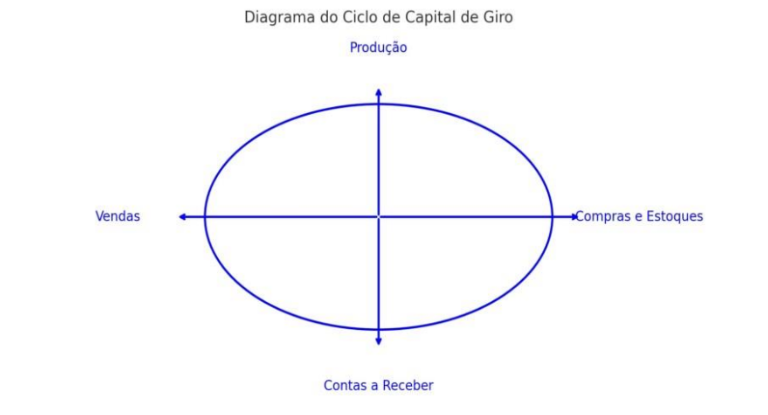

A gestão de capital de giro é crucial para garantir a liquidez da empresa e a capacidade de cumprir com suas obrigações de curto prazo. Essa prática envolve a gestão de ativos e passivos circulantes, como contas a receber, estoques e contas a pagar. Ferramentas como a análise do ciclo de caixa e o cálculo do capital de giro líquido são usadas para monitorar e otimizar o uso dos recursos financeiros. Assaf Neto (2016) afirma que “a gestão eficiente do capital de giro é essencial para manter a liquidez e a solvência da empresa”.

Imagem 1 – Diagrama do ciclo de capital de giro

Fonte: Elaborada pela autora (2024)

Acima está o diagrama do ciclo de capital de giro. Ele ilustra as principais etapas. Compras e Estoques, Produção, Vendas, e Contas a Receber, mostrando o fluxo cíclico entre essas fases. Este diagrama pode ser usado para visualizar como o capital circula dentro de uma empresa e a importância de cada etapa na gestão financeira.

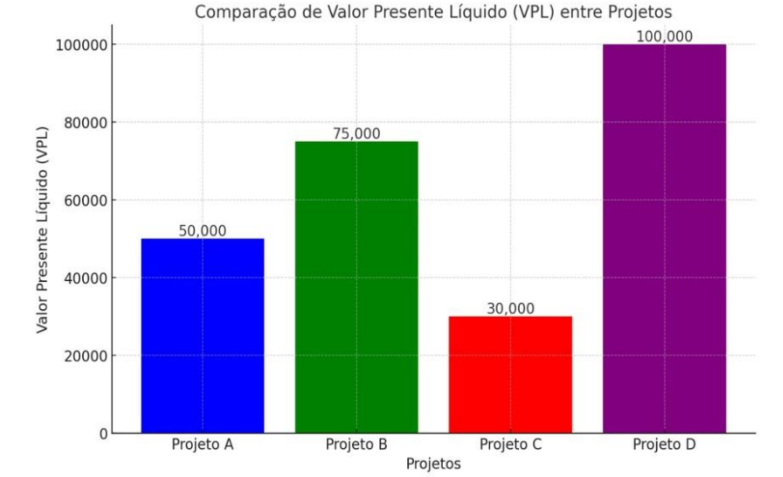

Uma outra prática é a análise de investimentos que avalia a viabilidade e a rentabilidade de projetos de investimento. Ferramentas como o Valor Presente Líquido (VPL), a Taxa Interna de Retorno (TIR) e o Payback são utilizadas para analisar os fluxos de caixa futuros e determinar se um investimento específico deve ser realizado. Ross, Westerfield & Jaffe (2013) explicam que “a análise de investimentos fornece uma base racional para a tomada de decisões sobre a alocação de capital em projetos que geram valor para a empresa”.

Gráfico 2 – Comparação de valor de VPL

Fonte: Elaborada pela autora (2024)

Acima está o gráfico de Valor Presente Líquido (VPL) comparando quatro projetos ilustrativos diferentes: Projeto A, Projeto B, Projeto C e Projeto D. O gráfico ilustra os valores de VPL para cada projeto, ajudando a visualizar qual deles oferece o maior retorno financeiro. Este tipo de gráfico é útil na análise de investimentos para apoiar a tomada de decisões informadas sobre alocação de recursos.

A gestão de riscos envolve a identificação, análise e mitigação dos riscos financeiros que a empresa enfrenta. Ferramentas como a análise de sensibilidade, simulação de Monte Carlo e o Value at Risk (VaR) são usadas para quantificar e gerenciar os riscos. Segundo Damodaran (2012), “a gestão de riscos eficaz permite que a empresa minimize as incertezas e proteja seus ativos contra eventos adversos”.

No mundo atual, as ferramentas de software desempenham um papel crucial na gestão financeira. Sistemas como ERP (Enterprise Resource Planning) e softwares de contabilidade e finanças, como SAP, Oracle Financials e QuickBooks, ajudam a automatizar processos financeiros, integrar dados de diferentes departamentos e fornecer relatórios financeiros precisos e em tempo real. Hoji (2014) destaca que “a utilização de ferramentas de software avançadas permite aos gestores financeiros tomar decisões mais informadas e baseadas em dados”.

As práticas e ferramentas de gestão financeira são essenciais para a saúde financeira e o sucesso de uma empresa. Desde o planejamento financeiro e controle de custos até a gestão de capital de giro, análise de investimentos e gestão de riscos, essas práticas utilizam uma variedade de ferramentas que ajudam os gestores a tomar decisões informadas e estratégicas. A integração de ferramentas de software modernas também desempenha um papel crucial, proporcionando maior eficiência e precisão na gestão financeira.

4.1 DESAFIOS E PERSPECTIVA FUTURA NA GESTÃO FINANCEIRA

A gestão financeira empresarial enfrenta desafios cada vez mais complexos e dinâmicos em um cenário global marcado por incertezas econômicas e rápidas mudanças tecnológicas. A volatilidade dos mercados, a necessidade de inovação contínua e a crescente pressão por práticas sustentáveis são apenas alguns dos obstáculos que as empresas precisam superar para garantir sua sustentabilidade e crescimento. Além disso, a gestão de riscos e a conformidade com regulamentações rigorosas exigem uma atenção redobrada dos gestores financeiros, que devem equilibrar a busca por eficiência operacional com a adaptação a novas exigências legais e de mercado.

Por outro lado, as perspectivas futuras na gestão financeira trazem promessas de transformação profunda, impulsionadas pela digitalização e pelo avanço das tecnologias emergentes. Ferramentas como inteligência artificial, blockchain e análise de big data oferecem oportunidades significativas para melhorar a precisão das previsões financeiras, aumentar a transparência das transações e otimizar processos internos.

A integração de critérios ambientais, sociais e de governança, nas decisões financeiras não é apenas uma tendência, mas uma necessidade para atender às expectativas de investidores e consumidores. Neste contexto, as empresas que conseguirem adotar uma abordagem proativa e inovadora estarão melhor posicionadas para enfrentar os desafios e aproveitar as oportunidades no futuro da gestão financeira.

Aqui alguns desafios na Gestão Financeira. Volatilidade do Mercado: A instabilidade econômica global, flutuações nas taxas de câmbio e mudanças nas políticas fiscais e monetárias afetam diretamente as finanças corporativas. Empresas devem estar preparadas para enfrentar essas oscilações, que podem impactar tanto receitas quanto despesas. “A volatilidade do mercado é um dos maiores desafios enfrentados pelos gestores financeiros, exigindo uma constante adaptação das estratégias financeiras para mitigar riscos e aproveitar oportunidades.” (ASSAF NETO, 2018).

Inovação Tecnológica: Embora as novas tecnologias ofereçam oportunidades significativas, elas também apresentam desafios. A implementação de sistemas de gestão financeira modernos requer investimentos substanciais e uma adaptação rápida às novas ferramentas, como inteligência artificial podem ser complexas e dispendiosas. “A adoção de novas tecnologias na gestão financeira não só aumenta a eficiência operacional, mas também oferece uma vantagem competitiva significativa em um ambiente de negócios cada vez mais digital.” (GITMAN, 2019).

Gestão de Riscos: A identificação, avaliação e mitigação de riscos financeiros são cada vez mais complexas. Empresas precisam desenvolver estratégias robustas para lidar com riscos relacionados a crédito, mercado, operacional e legal. “A gestão de riscos é essencial para a sustentabilidade das empresas, pois permite antecipar e mitigar potenciais ameaças ao desempenho financeiro” (ASSAF NETO, 2018).

Compliance e Regulamentação: O aumento das regulamentações financeiras exige que as empresas mantenham um alto nível de compliance. Adaptações constantes às novas leis e regulamentações podem ser desafiadoras e consumir muitos recursos. “O aumento das regulamentações financeiras impõe às empresas a necessidade de um rigoroso controle de compliance, que deve ser visto não apenas como uma obrigação legal, mas como um componente estratégico da gestão financeira” (ASSAF NETO, 2018).

Sustentabilidade Financeira: A crescente pressão por práticas empresariais sustentáveis implica em mudanças na alocação de recursos financeiros. A integração de critérios ambientais, sociais e de governança (ESG) nas decisões financeiras é essencial, mas pode ser difícil de equilibrar com a busca por lucros de curto prazo. “Integrar critérios de sustentabilidade nas decisões financeiras é fundamental para garantir a longevidade das empresas e atender às expectativas de um mercado cada vez mais consciente” (ASSAF NETO, 2018).

Quanto às perspectivas Futuras na Gestão Financeira. Digitalização e Automação: A tendência é que a digitalização continue a transformar a gestão financeira. Ferramentas de automação e análise de dados em tempo real permitirão uma tomada de decisão mais ágil e precisa, reduzindo erros e aumentando a eficiência. “A digitalização dos processos financeiros e o uso de ferramentas de automação são tendências irreversíveis que proporcionarão maior agilidade e precisão nas operações financeiras” (GITMAN, 2019).

Inteligência Artificial e Machine Learning: A adoção de IA e machine learning possibilita previsões financeiras mais precisas e personalizadas, melhorando a gestão de ativos e a análise de riscos. Essas tecnologias também ajudarão na detecção de fraudes e na otimização de processos financeiros. “A inteligência artificial e o machine learning estão revolucionando a gestão financeira ao permitir previsões mais precisas e personalizadas, além de otimizar a análise de riscos” (DAMODARAN, 2019).

Blockchain e Criptomoedas: O uso crescente de blockchain promete aumentar a transparência e a segurança das transações financeiras. Criptomoedas e contratos inteligentes podem revolucionar a forma como as empresas lidam com pagamentos, investimentos e financiamento. “O uso de blockchain nas transações financeiras aumenta a transparência e a segurança, enquanto as criptomoedas estão mudando a forma como lidamos com pagamentos e investimentos” (ROSS, 2020).

Finanças Sustentáveis: A integração de práticas de sustentabilidade nas finanças corporativas se tornará cada vez mais importante. Investidores estão cada vez mais atentos a empresas que adotam práticas ESG, o que pode influenciar significativamente a captação de recursos e a valorização das ações. “A incorporação de práticas ESG nas finanças corporativas não é mais uma opção, mas uma necessidade para empresas que desejam atrair investidores e se manter relevantes no mercado” (ASSAF NETO, 2018).

Novos Modelos de Negócios: O surgimento de novas formas de negócios, como fintechs e empresas baseadas em plataformas digitais, está alterando o cenário competitivo. A gestão financeira precisará se adaptar a essas mudanças, explorando novas oportunidades e enfrentando os desafios que elas trazem. “O surgimento de novas formas de negócios, como fintechs e empresas digitais, está desafiando os modelos tradicionais e exigindo uma adaptação rápida das práticas de gestão financeira” (ROSS, 2020).

Os desafios e as perspectivas futuras na gestão financeira demandam uma abordagem proativa e inovadora. As empresas que conseguirem adaptar-se rapidamente às novas tecnologias, manter um forte controle de riscos e incorporar práticas de sustentabilidade estarão melhor posicionadas para prosperar em um ambiente de negócios cada vez mais complexo e dinâmico. A gestão financeira continuará a evoluir, exigindo profissionais capacitados e dispostos a enfrentar as mudanças de frente.

5. CONSIDERAÇÕES FINAIS

A gestão financeira empresarial se configura como uma disciplina essencial para a manutenção da eficiência e sustentabilidade das organizações. Ao longo deste trabalho, foi possível identificar e analisar as principais práticas de gestão financeira, considerando suas implicações teóricas e práticas, bem como os desafios enfrentados na implementação dessas práticas. A revisão da literatura destacou a importância de abordagens bem fundamentadas para a gestão financeira, evidenciando que a adoção de metodologias adequadas pode melhorar significativamente o desempenho financeiro das empresas.

A pesquisa revelou que a gestão financeira não é apenas uma questão de controle de custos e maximização de lucros, mas também de planejamento estratégico e gestão de riscos. As teorias e práticas analisadas demonstraram que uma gestão financeira eficaz envolve uma compreensão profunda das dinâmicas de mercado, a capacidade de adaptação às mudanças econômicas e tecnológicas, e a incorporação de práticas sustentáveis e éticas. Esses aspectos são fundamentais para garantir a competitividade das empresas em um ambiente de negócios cada vez mais complexo e globalizado.

Os desafios enfrentados pelos gestores financeiros incluem a volatilidade dos mercados, a rápida evolução tecnológica, a necessidade de compliance com regulamentações rigorosas e a crescente demanda por práticas sustentáveis. Superar esses desafios exige uma abordagem inovadora e flexível, capaz de integrar novas tecnologias, como inteligência artificial e blockchain, e práticas de gestão de risco eficazes. A literatura aponta que, embora a implementação dessas práticas possa ser desafiadora, os benefícios para a eficiência operacional e a sustentabilidade financeira são substanciais.

Por outro lado, as perspectivas futuras para a gestão financeira empresarial são promissoras. As tendências apontam para uma crescente digitalização dos processos financeiros, maior uso de automação e inteligência artificial, e a adoção de critérios ambientais, sociais e de governança (ESG) nas decisões financeiras. Essas tendências não apenas melhoram a eficiência operacional, mas também fortalecem a resiliência das empresas frente às incertezas do mercado.

Conclui-se que a gestão financeira empresarial, quando bem fundamentada e adaptada às realidades do mercado, é um pilar essencial para o sucesso e a sustentabilidade das organizações. Este trabalho contribuiu para a compreensão das diferentes abordagens teóricas e práticas de gestão financeira, oferecendo uma análise crítica e integrada das melhores práticas disponíveis. Espera-se que os insights fornecidos por esta pesquisa possam orientar gestores e acadêmicos na busca por estratégias financeiras mais eficientes e sustentáveis, promovendo o crescimento e a competitividade das empresas no longo prazo.

3Os dados apresentados no tópico ‘Práticas e Ferramentas de Gestão Financeira’ são fictícios e foram utilizados com o propósito exclusivo de criar um exemplo visual e ilustrativo para este estudo. Eles não refletem dados reais ou informações extraídas de empresas ou pesquisas existentes. A finalidade é facilitar a compreensão dos conceitos discutidos e demonstrar a aplicação das práticas e ferramentas mencionadas.

REFERÊNCIAS

ASSAF NETO, Alexandre. Finanças Corporativas e Valor. São Paulo: Atlas, 2016. ASSAF NETO, Alexandre. Finanças Corporativas e Valor. 8. ed. São Paulo: Atlas, 2018.

CHENG, Ângela; MENDES, Márcia Martins. A importância e a responsabilidade da gestão financeira da empresa. Caderno de Estudos nº 01, São Paulo, FIPECAFI – Outubro/1989. Disponível em:

CASALI, Maristela da Silva; TRETER, Jaciara. A importância da gestão financeira em microempresas da cidade da Cruz Alta. Unicruz, 2020. Disponível em:

DAMODARAN, Aswath. Investment Valuation: Tools and Techniques for Determining the Value of Any Asset. 3. ed. New York: John Wiley & Sons, 2012.

DAMODARAN, Aswath. Corporate Finance: Theory and Practice. Hoboken: John Wiley & Sons, 2012.

DAMODARAN, Aswath. Finanças corporativas: teoria e prática. 3 ed. Porto Alegre: Bookman, 2019.

GITMAN, Lawrence J. Princípios de Administração Financeira. São Paulo: Pearson, 2009.

GITMAN, Lawrence J. Princípios de Administração Financeira. 14. ed. São Paulo: Pearson, 2019.

GITMAN, Lawrence J. Principles of Managerial Finance. 12. ed. Boston: Pearson, 2009.

HOJI, Masakazu. Administração Financeira: Uma Abordagem Prática. São Paulo: Atlas, 2014.

IUDÍCIBUS, Sérgio; MARTINS, Eliseu. Contabilidade de Custos. São Paulo: Atlas, 2015.

JENSEN, Michael C.; MECKLING, William H. Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure. Journal of Financial Economics, v. 3, n. 4, p. 305360, 1976.

LINTNER, John. The Valuation of Risk Assets and the Selection of Risky Investments in Stock Portfolios and Capital Budgets. Review of Economics and Statistics, v. 47, n. 1, p. 1337, 1965.

MODIGLIANI, Franco; MILLER, Merton H. The Cost of Capital, Corporation Finance and the Theory of Investment. American Economic Review, v. 48, n. 3, p. 261-297, 1958.

MYERS, Stewart C.; MAJLUF, Nicholas S. Corporate Financing and Investment Decisions When Firms Have Information That Investors. Do Not Have. Journal of Financial Economics, v. 13, n. 2, p. 187-221, 1984.

MOSSIN, Jan. Equilibrium in a Capital Asset Market. Econometrica, v. 34, n. 4, p. 768-783, 1966.

ROSS, Stephen A.; WESTERFIELD, Randolph W.; JAFFE, Jeffrey F. Corporate Finance. Boston: McGraw-Hill, 2013.

ROSS, Stephen A.; WESTERFIELD, Randolph W.; JAFFE, Jeffrey F. Administração Financeira. 10.ed. São Paulo: McGraw-Hill, 2020.

SHARPE, William F. Capital Asset Prices: A Theory of Market Equilibrium under Conditions of Risk. Journal of Finance, v. 19, n. 3, p. 425-442, 1964. Disponível em:

SHLEIFER, Andrei; VISHNY, Robert W. A Survey of Corporate Governance Journal of Finance, v. 52, n. 2, p. 737-783, 1997.

SILVA SOBRINHO, Ana Paula. A importância do planejamento financeiro na organização. Colloquium Socialis, Presidente Prudente, v. 01, n. Especial 2, Jul/Dez, 2017, p.522-527. DOI: 10.5747/cs.2017.v01.

SILVA, Gabriel Cassimiro. Visão Geral sobre Administração Financeira em Micro e Pequenas Empresas e Opções de Crédito para Capital de Giro. Araçatuba, 2020.

ZDANOWICZ, John S. Financial Management: Principles and Practice. Englewood Cliffs: Prentice Hall, 2016.

1Discente do Curso Superior de Administração do Instituto Ensino Superior Fundação, Centro de Análise Pesquisa e Inovação Tecnologia, Campus Manaus. E-mail: andreza.cqueiroz@gmail.com.

2Docente do Curso Superior de Administração do Instituto Instituto Ensino Superior Fundação, Centro de Análise Pesquisa e Inovação Tecnologia, Campus Manaus. Mestre em História Social. e-mail: cunhabebe@gmail.com