REGISTRO DOI: 10.5281/zenodo.11557740

Nicolle Krapp Colombino1

Saulo Carvalho Rosa2

Resumo

Por meio de um estudo bibliográfico, histórico e legislativo, é possível observar uma clara evolução na preocupação com a transparência e a participação popular na gestão fiscal. Este artigo tem como objetivo apresentar a trajetória do orçamento público no Brasil, destacando os principais instrumentos que o compõem: o Plano Plurianual (PPA), a Lei de Diretrizes Orçamentárias (LDO) e a Lei Orçamentária Anual (LOA). Cada um desses componentes desempenha um papel específico na promoção da transparência na gestão fiscal. Além disso, abordaremos a evolução da legislação orçamentária no sentido de ampliar a transparência pública e fortalecer a participação da sociedade na fiscalização dos recursos públicos.

Palavras-chave: Orçamento Público; Transparência; Lei de Responsabilidade Fiscal; Constituição Federal de 1988; Lei nº 4.320/1964; Plano Plurianual; Lei de Diretrizes Orçamentárias; Lei Orçamentária Anual; Relatório Resumido de Execução Orçamentária; Relatório de Gestão Fiscal.

1. Introdução

A República Federativa do Brasil, ex-colônia de Portugal, é fundada em uma longa história de exploração de recursos públicos para a satisfação pessoal de uma pequena parcela da população. Naquela época, os colonizadores não estavam preocupados em desenvolver o Brasil e em ajudar os residentes, mas tão somente em explorar as riquezas naturais e o povo e levar essas riquezas para fora do país. Conforme aponta Caio Prado Júnior (1996):

Se vamos à essência da nossa formação, veremos que na realidade nos constituímos para fornecer açúcar, tabaco, alguns outros gêneros; mais tarde ouro e diamantes; depois, algodão, e em seguida café, para o comércio europeu (…). Este início, cujo caráter se manterá dominante através dos três séculos que vão até o momento em que ora abordamos a história brasileira, se agravará profunda e totalmente nas feições e na vida do país(…)

Apesar dos crescentes esforços na tentativa de superar esse padrão, ele se mantém até os dias atuais e é nesse contexto que a transparência em toda Administração Pública se torna importante. Mesmo não sendo o suficiente para impedir a exploração dos recursos públicos para fins ilícitos e corruptos, a transparência na gestão orçamentária certamente é um dos pilares democráticos mais significativos e indispensáveis nesse caminho.

Atualmente, com a evolução da tecnologia, não faltam ferramentas para facilitar a transparência no serviço público. acordo com Pinho (2008):

Uma forma central dessa informatização tem sido a construção de portais governamentais, por intermédio dos quais os governos mostram sua identidade, seus propósitos, suas realizações, possibilitam a concentração e disponibilização de serviços e informações, o que facilita a realização de negócios e o acesso à identificação das necessidades dos cidadãos (Pinho, 2008, p. 473).

No contexto orçamentário, ainda em 1967, o Decreto-Lei nº 200/1967 já previa que diversas atividades do Estado deveriam ser organizadas em sistemas:

Art. 30. Serão organizadas sob a forma de sistema as atividades de pessoal, orçamento, estatística, administração financeira, contabilidade e auditoria, e serviços gerais, além de outras atividades auxiliares comuns a todos os órgãos da Administração que, a critério do Poder Executivo, necessitem de coordenação central. (BRASIL, 1967).

2. Conceito de transparência

Para compreendermos a importância do orçamento como instrumento de transparência na gestão dos recursos públicos, é necessário antes entendermos o conceito de transparência.

De acordo com Hood (2010, p. 989) “Transparência se refere, de modo geral, a agir de tal forma que decisões, regras e outras informações sobre a ação estejam visíveis a outras pessoas e instituições”. Dito de outra forma, para que um governo seja transparente é necessário que os cidadãos tenham acesso às suas decisões, regras, sua forma de funcionamento e também a todas as outras ações que sejam de interesse coletivo. Para Cruz et al (2001, p. 183),

A transparência na gestão fiscal é tratada na Lei como um princípio de gestão, que tem por finalidade, entre outros aspectos, franquear ao público acesso a informações relativas às atividades financeiras do Estado e deflagrar, de forma clara e previamente estabelecida, os procedimentos necessários à divulgação dessas informações.

Porém, é necessário distinguir transparência de publicidade. Publicidade se refere ao ato de tornar pública uma informação, sendo uma das funções da transparência, ou seja, tornar as informações públicas é necessário para que se obtenha transparência, mas não é suficiente de forma isolada. Isso porque, uma informação que seja tornada pública, mas não seja compreensível e útil, não pode ser entendida como transparente. Para Angélico (2012), “Transparência, portanto, tem relação com fluxo de informação, mas também com a qualidade da informação (melhorar a compreensão) e com o uso dessa informação (…)”

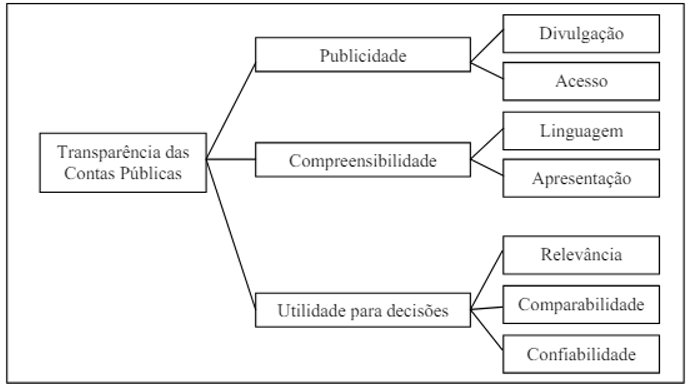

A transparência engloba a publicidade e é formada por mais outros dois elementos, conforme a figura acima: Compreensibilidade e Utilidade. De acordo com Neto et al,

Por publicidade, entende-se a ampla divulgação de informações à população, propiciando-se o acesso em múltiplos meios de baixo custo e domínio dos usuários. (…)

O segundo elemento da transparência é a compreensibilidade das informações. Essa dimensão relaciona-se à apresentação visual, incluindo a formatação das informações (…), e ao uso da linguagem. (…)

A utilidade está fundamentada na relevância das informações (…). Associada à relevância, está a confiabilidade das informações a que os usuários têm acesso, ou seja, a garantia de veracidade do que é divulgado. A comparabilidade deve ser propiciada entre períodos e entre entidades.

3. Evolução histórica do orçamento público no Brasil

Atualmente, fica evidente a importância da transparência, não apenas com relação à gestão fiscal, mas em todas as ações governamentais. Porém, nem sempre foi assim. Houve um tempo em que a transparência não era prioridade no serviço público e os orçamentos eram compreendidos apenas como instrumentos autorizativos de despesas. A evolução orçamentária está intimamente relacionada com o advento de novas Constituições Federais, conforme imagem abaixo:

A história do orçamento público brasileiro começa com a Constituição de 1824. O referido orçamento era exigido como um documento de fixação de despesas e previsão de despesas. Conforme a Câmara dos Deputados (2004),

Na Constituição Imperial de 1824 surgem as primeiras exigências no sentido da elaboração de orçamentos formais por parte das instituições imperiais. (…) O primeiro orçamento brasileiro teria, então, sido aprovado pelo Decreto Legislativo de 15-12-1830, que fixava a despesa e orçava a receita das antigas províncias para o exercício de 1831.

Em 1891, a elaboração orçamentária passou a ser atribuição privativa do Congresso Nacional. Em 1922, ainda na vigência da Constituição de 1891, foi aprovado o Código de Contabilidade da União (Decreto 4536/1922), possibilitando ao Executivo a iniciativa da elaboração da lei orçamentária.

Com o advento da Constituição Outorgada de 1934, a competência para elaboração da proposta orçamentária é atribuída ao Presidente da República, mas a Constituição não limitou o Poder Legislativo, podendo este emendar livremente o orçamento.

A Constituição de 1937 foi decretada em um regime autoritário, onde o orçamento era elaborado e decretado pelo Poder Executivo. Além disso, eram elaborados diversos orçamentos paralelos.

Em 1946, com a redemocratização, o Poder Legislativo voltou a participar ativamente, votando e emendando o orçamento. Porém, “essa abertura era exagerada, pois as emendas não exigiam os cancelamentos compensatórios. Como consequência, em 1959 o número de emendas foi de 8.572 e, em 1963, alcançou quase 100 mil.” (Câmara dos Deputados, 2004). Em 1964, durante o Regime Militar, foi aprovada a Lei nº 4.320/64 que, dentre outras medidas, limitou as emendas parlamentares.

A Constituição de 1967 limitou novamente a participação do Legislativo no orçamento público, não só proibindo que este Poder emendasse o orçamento, como também que propusesse quaisquer leis que criassem ou aumentassem despesas.

Na atual Constituição Federal de 1988, o Poder Legislativo volta a atuar ativamente dos programas de governo propondo despesas, inclusive através das “emendas impositivas”, que devem ser executadas obrigatoriamente pelo Poder Executivo. Além disso, o orçamento passa a ter um viés de planejamento governamental, não sendo mais entendido apenas como uma peça autorizativa das despesas públicas.

Art. 166 § 9º As emendas individuais ao projeto de lei orçamentária serão aprovadas no limite de 2% (dois por cento) da receita corrente líquida do exercício anterior ao do encaminhamento do projeto, observado que a metade desse percentual será destinada a ações e serviços públicos de saúde.

Art. 166-A. As emendas individuais impositivas apresentadas ao projeto de lei orçamentária anual poderão alocar recursos a Estados, ao Distrito Federal e a Municípios por meio de: I – transferência especial; ou II – transferência com finalidade definida. (Constituição Federal de 1988).

4. Legislação aplicável

Conforme detalhado anteriormente, o orçamento público foi tratado de diversas formas ao logo da história, pelas Constituições brasileiras. Atualmente, o nosso ordenamento jurídico possui três principais normas que tratam do assunto: Lei nº 4.320, de 17 de março de 1964, Constituição Federal de 1988 e Lei complementar nº 101, de 04 de maio de 2000 (Lei de Responsabilidade Fiscal).

4.1. Lei nº 4.320, de 17 de março de 1964

A lei 4.320/1964 traz diversos princípios importantes para assegurar a transparência do orçamento, que devem ser seguidos pela Lei Orçamentária Anual, como o princípio da unidade, da universalidade, da anualidade, da especificidade e do orçamento bruto.

Art. 2º A Lei do Orçamento conterá a discriminação da receita e despesa de forma a evidenciar a política econômica financeira e o programa de trabalho do Governo, obedecidos os princípios de unidade, universalidade e anualidade. (Lei nº 4.320/1964).

Conforme o princípio da unidade, o orçamento deve ser único, ou seja, deve existir apenas um orçamento para cada ente da Federação em cada exercício financeiro. Esse princípio tem como objetivo eliminar a existência de orçamentos paralelos e permitir ao Poder Legislativo o controle racional e direto das operações financeiras sob responsabilidade do Executivo.

Segundo o princípio da universalidade, “A Lei de Orçamento compreenderá tôdas as receitas, inclusive as de operações de crédito autorizadas em lei” e “A Lei de Orçamento compreenderá tôdas as despesas próprias dos órgãos do Govêrno e da administração centralizada, ou que, por intermédio dêles se devam realizar” (Lei nº 4.320/64, Art. 3º e Art. 4º). Ou seja, todas as receitas e todas as despesas devem constar no orçamento. O princípio da universalidade impede que sejam realizadas despesas sem autorização legislativa, facilitando o controle e a transparência das finanças públicas.

O princípio da anualidade informa que o orçamento deve ter vigência de um ano, coincidente com o ano civil, ou seja, de 1º de janeiro até 31 de dezembro do mesmo ano.

Segundo o princípio da especificação, “A Lei de Orçamento não consignará dotações globais destinadas a atender indiferentemente a despesas de pessoal, material, serviços de terceiros, transferências ou quaisquer outras” (Lei nº 4.320/64, Art. 5º). Ou seja, as despesas precisam ser especificadas no orçamento de forma mais detalhada possível, permitindo que o Poder Legislativo e os demais cidadãos interessados tenham acesso e saibam exatamente onde estão sendo aplicados os recursos públicos.

O princípio do orçamento bruto preconiza que “Tôdas as receitas e despesas constarão da Lei de Orçamento pelos seus totais, vedadas quaisquer deduções” (Lei nº 4.320/64, Art. 6º). Assim, os gestores e a população conseguem ter a dimensão real dos gastos públicos.

4.2. Constituição Federal de 1988

A Constituição Federal de 1988, conhecida como “Constituição Cidadã”, foi promulgada em um período pós-autoritário, sendo marcada por um forte viés democrático, com preocupação em resguardar direitos e garantir o controle e a transparência em todas as esferas e áreas de governo. Com relação ao orçamento público não foi diferente, diversos princípios importantes foram garantidos na Constituição Federal para assegurar a transparência fiscal.

O princípio da exclusividade foi estabelecido com o objetivo de evitar que o orçamento fosse utilizado para aprovar matérias sem pertinência com o conteúdo orçamentário. Esse princípio surge em virtude da celeridade do processo orçamentário e visa garantir que o orçamento se concentre exclusivamente em questões financeiras e orçamentárias. Dessa forma, busca-se evitar a inclusão de temas estranhos ao escopo orçamentário, preservando a integridade e a transparência desse instrumento fundamental na gestão pública. Possui previsão no art. 165 da CF/1988:

§ 8º A lei orçamentária anual não conterá dispositivo estranho à previsão da receita e à fixação da despesa, não se incluindo na proibição a autorização para abertura de créditos suplementares e contratação de operações de crédito, ainda que por antecipação de receita, nos termos da lei.

O princípio da proibição do estorno estabelece que o administrador público não pode realizar transposições, remanejamentos ou transferências de recursos sem a devida autorização do Poder Legislativo. Esse princípio visa garantir a separação de poderes e a fiscalização adequada sobre as operações financeiras do Executivo. Essas disposições legais visam assegurar a responsabilidade e a transparência na gestão dos recursos públicos, evitando desvios e garantindo a conformidade com o planejamento orçamentário aprovado pelo Legislativo. Os dispositivos constitucionais que respaldam esse princípio incluem:

Artigo 167, inciso V: “São vedados o início de programas ou projetos não incluídos na lei orçamentária anual.”

Artigo 167, inciso VI: “São vedados a transposição, o remanejamento ou a transferência de recursos de uma categoria de programação para outra ou de um órgão para outro, sem prévia autorização legislativa.” (Constituição Federal, 1988)

O princípio da quantificação dos créditos orçamentários estabelece que é vedada a concessão ou utilização de créditos ilimitados no âmbito do orçamento público. Esse princípio tem previsão constitucional, notadamente no artigo 167 da Constituição Federal de 1988. O referido artigo dispõe sobre as vedações orçamentárias e estabelece, em seu inciso VII, que é proibida a concessão ou utilização de créditos sem limites definidos. Essa disposição legal visa garantir a responsabilidade fiscal e a transparência na gestão dos recursos públicos, evitando a criação de créditos sem parâmetros claros e controláveis. Dessa forma, busca-se assegurar que as operações financeiras estejam devidamente quantificadas e sujeitas a limites previamente estabelecidos pelo Poder Legislativo.

O princípio da legalidade orçamentária também encontra respaldo na Constituição Federal de 1988. De acordo com o artigo 165, as leis de iniciativa do Poder Executivo estabelecerão os seguintes instrumentos de planejamento e controle: Plano Plurianual (PPA), Lei de Diretrizes Orçamentárias (LDO) e Lei Orçamentária Anual (LOA). Além disso, o artigo 166 da Constituição estabelece que os projetos de lei relativos ao PPA, à LDO, ao orçamento anual e aos créditos adicionais devem ser apreciados pelas duas Casas do Congresso Nacional, conforme o regimento comum. Esse processo assegura a participação do Legislativo na definição das políticas públicas e no controle das finanças governamentais.

4.3. Lei de Responsabilidade Fiscal – LRF

A edição da Lei nº 4.320/64 e a promulgação da Constituição Federal/88 foram fundamentais, mas não foram suficientes para assegurar uma gestão mais eficiente dos recursos públicos. Nesse contexto, foi publicada a Lei complementar nº 101, de 04 de maio de 2000 (Lei de Responsabilidade Fiscal – LRF). Conforme o Senado Federal (2021):

A legislação mudou a forma como as contas públicas são administradas: foram criados limites para o gasto com pessoal e para o endividamento público, com exceção da União, além de medidas a serem tomadas caso as despesas saiam do controle. Presidente, governadores e prefeitos foram obrigados a se preocupar com a transparência dos gastos públicos.

Como dito no início deste artigo, a transparência no âmbito das entidades públicas vai além da mera publicidade formal. Ela demanda ampla divulgação em diversos meios, incluindo meios eletrônicos. A Lei de Responsabilidade Fiscal (LRF) estabelece a obrigatoriedade de divulgação abrangente de diversos documentos:

“Art. 48. São instrumentos de transparência da gestão fiscal, aos quais será dada ampla divulgação, inclusive em meios eletrônicos de acesso público: os planos, orçamentos e leis de diretrizes orçamentárias; as prestações de contas e o respectivo parecer prévio; o Relatório Resumido da Execução Orçamentária e o Relatório de Gestão Fiscal; e as versões simplificadas desses documentos.”

Além disso, o artigo 48 da Lei de Responsabilidade Fiscal (LRF) estabelece outras importantes diretrizes para garantir a transparência na gestão pública. Essas medidas visam assegurar o acesso amplo e informado da sociedade às informações relacionadas ao orçamento e às finanças governamentais. A seguir, detalho os principais pontos:

Incentivo à Participação Popular e Audiências Públicas: Durante os processos de elaboração e discussão dos instrumentos de planejamento (Plano Plurianual, Diretrizes Orçamentárias e Orçamento Anual), é fundamental promover a participação ativa da sociedade. A realização de audiências públicas permite que os cidadãos expressem suas opiniões, sugestões e críticas em relação às políticas públicas e aos gastos governamentais. Divulgação em Tempo Real: A transparência exige que as informações sobre a execução orçamentária e financeira sejam disponibilizadas em tempo real. Essa divulgação deve ocorrer por meio de meios eletrônicos de acesso público, permitindo que qualquer cidadão acompanhe detalhes sobre receitas, despesas, investimentos e resultados alcançados. Sistema Integrado de Administração Financeira e Controle (SIAFI): A adoção desse sistema é essencial para a eficiência e a integridade da gestão pública. O SIAFI deve atender a um padrão mínimo de qualidade estabelecido pelo Poder Executivo da União, garantindo a uniformidade e a confiabilidade das informações.

Em resumo, a LRF reforça a importância da transparência como um pilar fundamental da administração pública, permitindo que os cidadãos exerçam seu direito de fiscalização e participação ativa na gestão dos recursos públicos.

5. Instrumentos orçamentários

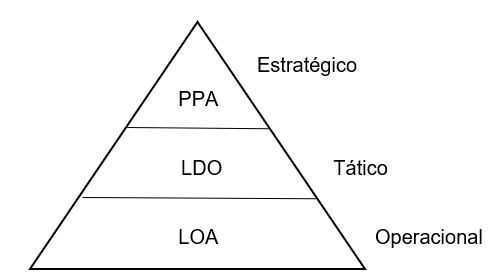

O ciclo orçamentário brasileiro é composto de três instrumentos diferentes, mas relacionados: Plano Plurianual (PPA), Lei de Diretrizes Orçamentárias (LDO) e Lei Orçamentária Anual (LOA). Esses três instrumentos são elaborados pelo chefe do Poder Executivo, encaminhados ao poder legislativo para aprovação na forma de regimento comum (são leis ordinárias), devolvidos para o Poder Executivo para execução e são permanentemente monitorados, controlados e avaliados pelo Poder Legislativo com auxílio do Tribunal de contas e, ainda, por toda a população.

O PPA, com vigência de quatro anos, tem como função estabelecer as diretrizes, objetivos e metas de médio prazo da administração pública. Cabe à LDO, anualmente, enunciar as políticas públicas e respectivas prioridades para o exercício seguinte. Já a LOA tem como principais objetivos estimar a receita e fixar a programação das despesas para o exercício financeiro. Assim, a LDO ao identificar no PPA as ações que receberão prioridade no exercício seguinte torna-se o elo entre o PPA, que funciona como um plano de médio-prazo do governo, e a LOA, que é o instrumento que viabiliza a execução do plano de trabalho do exercício a que se refere. (Câmara dos Deputados).

5.1. Plano Plurianual

O Plano Plurianual é o instrumento orçamentário em nível estratégico, de médio prazo, sendo elaborado para um período de quatro anos, não coincidentes com o mandato do chefe do Poder Executivo. A LDO e a LOA devem ser elaboradas em consonância com os programas anteriormente planejados no PPA.

Conforme a Câmara dos Deputados (2024):

O Plano Plurianual estabelece os grandes objetivos e metas dos programas de governo a cada quatro anos. Esse período não coincide com o do mandato presidencial: o último ano do PPA sempre se refere ao primeiro ano de um novo governo. A ideia é garantir que os programas não sejam interrompidos logo no início do governo seguinte.

Além de manter continuidade entre os planos e programas de governo ao longo dos anos, o PPA tem um importante papel de orientar a atuação governamental, servindo de guia para as ações de governo. De acordo com o Art. 5º da Lei nº 14.802, de 10 de janeiro de 2024, “O PPA 2024-2027 define diretrizes, programas, objetivos e metas para orientar a atuação governamental no quadriênio, refletindo políticas públicas e planos já existentes e em processo de formulação” (BRASIL, 2024).

Fica evidente a atual preocupação do governo com a transparência ao analisarmos a Seção V do PPA 2024-2027:

Art. 21. O Poder Executivo federal promoverá, em conjunto com representantes da sociedade civil, o desenvolvimento de mecanismos de participação social nas etapas do ciclo de gestão do PPA 2024-2027.

Art. 22. O Poder Executivo federal promoverá o desenvolvimento e a manutenção de mecanismos de transparência nas etapas do ciclo de gestão do PPA 2024-2027, por meio de sistemas de informações periodicamente atualizados, definidos em regulamento.

§ 1º Com vistas ao acompanhamento e à fiscalização a que se referem o art. 70 e o inciso II do § 1º do art. 166 da Constituição, serão assegurados aos membros e aos órgãos competentes dos Poderes da União, inclusive ao Tribunal de Contas da União, ao Ministério Público Federal e à Controladoria-Geral da União, o acesso irrestrito, para consulta, aos sistemas de informações referidos no caput e o recebimento de seus dados em meio digital.

§ 2º Poderão ser habilitados para consulta os cidadãos e as entidades sem fins lucrativos credenciados conforme requisitos estabelecidos pelos órgãos gestores dos sistemas de informações de que trata este artigo.

§ 3º Ato do Poder Executivo federal poderá estabelecer e regulamentar observatório com o fim de acompanhar os objetivos estratégicos, os indicadores-chave nacionais e as metas, composto por entidades da sociedade civil, setor produtivo, institutos de pesquisa e universidades.

5.2. Lei de Diretrizes Orçamentárias

A Lei de Diretrizes Orçamentárias (LDO), também uma lei ordinária, é elaborada pelo chefe do Poder Executivo e aprovada pelo Poder Legislativo. Sua vigência tem duração de aproximadamente um ano e meio, sendo o instrumento orçamentário de nível tático.

A LDO desempenha um papel crucial como instrumento de ligação entre o Plano Plurianual (PPA) e o Orçamento Anual (LOA). Suas principais funções incluem priorização dos objetivos estratégicos e facilitação do planejamento e elaboração orçamentária:

– A LDO estabelece as diretrizes, metas e prioridades para o exercício financeiro seguinte.

– Ela traduz os objetivos estratégicos definidos no PPA em metas concretas que serão seguidas pela LOA.

– A LDO orienta a elaboração da LOA, fornecendo diretrizes específicas para a alocação de recursos.

– Ela assegura que o orçamento público esteja alinhado com as políticas e metas estabelecidas no PPA.

Conforme o art. 165 da CF/1988:

§ 2º A lei de diretrizes orçamentárias compreenderá as metas e prioridades da administração pública federal, estabelecerá as diretrizes de política fiscal e respectivas metas, em consonância com trajetória sustentável da dívida pública, orientará a elaboração da lei orçamentária anual, disporá sobre as alterações na legislação tributária e estabelecerá a política de aplicação das agências financeiras oficiais de fomento.

Em resumo, a LDO desempenha um papel fundamental na gestão das finanças públicas, garantindo a coerência entre o planejamento estratégico e a execução orçamentária.

Segundo Giacomoni (2010):

Significando efetiva inovação no sistema orçamentário brasileiro, a LDO representa uma colaboração positiva no esforço de tornar o processo orçamentário mais transparente e, especialmente, contribui para ampliar a participação do Poder Legislativo no disciplinamento das finanças públicas. Efetivamente, da maneira como são estruturados os orçamentos brasileiros, apenas a tramitação legislativa da proposta orçamentária anual tende a não ensejar, ao legislador, o conhecimento da real situação das finanças do Estado, pois essa visão-síntese é obscurecida pela atenção que é concedida à programação detalhada que caracteriza as autorizações orçamentárias, na forma de uma miríade de créditos e dotações. Uma lei de diretrizes, aprovada previamente, composta de definições sobre prioridades e metas, investimentos, metas fiscais, mudanças na legislação sobre tributos e políticas de fomento a cargo de bancos oficiais, possibilitará a compreensão partilhada entre Executivo e Legislativo sobre os vários aspectos da economia e da administração do setor público, facilitando sobremaneira a elaboração da proposta orçamentária anual e sua discussão e aprovação no âmbito legislativo.

5.3. Lei Orçamentária Anual

A Lei Orçamentária Anual (LOA) representa a etapa de execução do orçamento público e constitui o produto final e operacional dos gastos governamentais. Nela, as receitas são previstas e as despesas são fixadas. A LOA é elaborada pelo chefe do Poder Executivo e posteriormente aprovada pelo Poder Legislativo para um período correspondente a um exercício financeiro, que coincide com o ano civil. Esse instrumento é essencial para a gestão das finanças públicas, garantindo a alocação adequada dos recursos e o cumprimento das políticas e metas estabelecidas.

O orçamento público é um instrumento fundamental para a gestão governamental. Ele traduz os projetos dos programas do governo, bem como as políticas financeiras e econômicas adotadas pelo chefe do Poder Executivo. No orçamento, detalha-se de forma responsável a origem e estimativa do montante de recursos e despesas que se pretende incorrer, integrando-se para atender às necessidades públicas, seja para a manutenção de atividades ou para projetos específicos. Todas as receitas e despesas que serão executadas pelo governo estão contidas no orçamento público (VASCONCELLOS, 2009).

Conforme o Artigo 5º da Lei de Responsabilidade Fiscal (LRF), a Lei Orçamentária Anual (LOA) deve conter, em anexo, um demonstrativo que comprove a compatibilidade da programação orçamentária com os objetivos e metas estabelecidos no anexo de metas fiscais, que integra a Lei de Diretrizes Orçamentárias (LDO). Esse dispositivo evidencia a preocupação do legislador em garantir uma clara harmonização entre a LOA e a LDO.

É importante ressaltar que o orçamento não deve ser meramente um registro de receitas e despesas; ele desempenha um papel fundamental como executor dos planos governamentais. Assim, a compatibilidade entre a LOA e a LDO assegura que os recursos sejam alocados de acordo com as políticas e metas estabelecidas, promovendo a eficiência na gestão pública.

Conforme Giacomoni (2010):

De acordo com o modelo de integração entre planejamento e orçamento, o orçamento anual constitui-se em instrumento, de curto prazo, que operacionaliza os programas setoriais e regionais de médio prazo, os quais, por sua vez, cumprem o marco fixado pelos planos nacionais em que estão definidos os grandes objetivos e metas, os projetos estratégicos e as políticas básicas. Nesse sentido, os principais elementos e informações a serem utilizados na elaboração da proposta orçamentária são buscados em componentes do sistema de planejamento.

A Emenda Constitucional nº 102 de 2019 introduz um relevante dispositivo que evidencia a evolução do orçamento público brasileiro, demonstrando uma crescente preocupação com o planejamento e a eficiência dos gastos governamentais: “Art. Nº 165 § 14. A lei orçamentária anual poderá conter previsões de despesas para exercícios seguintes, com a especificação dos investimentos plurianuais e daqueles em andamento.”.

A previsão plurianual das despesas públicas não altera o caráter anual da LOA. Segundo Machado Jr. e Reis (2003, p.17), “a aplicação dos princípios da unidade, da universalidade e da anualidade deve ser cumprida em relação a cada orçamento”. Assim, apesar da ampliação das previsões de despesas para exercícios seguintes, a execução orçamentária continua sendo feita dentro de um exercício financeiro.

5.4. Relatório Resumido de Execução Orçamentária e Relatório de Gestão Fiscal

O Relatório Resumido de Execução Orçamentária (RREO), previsto na Lei de Responsabilidade Fiscal (LRF), tem como objetivo apresentar de forma sintética e resumida a execução orçamentária dos entes federativos (União, Estados, Distrito Federal e Municípios).

Conforme o artigo 165, § 3º, da Constituição Federal de 1988, o Poder Executivo deve publicar o RREO até 30 dias após o encerramento de cada bimestre. O não cumprimento desses prazos impede que o ente da Federação receba transferências voluntárias e contrate operações de crédito, exceto aquelas destinadas ao pagamento da dívida mobiliária.

A periodicidade do RREO visa permitir que a sociedade acompanhe e analise o desempenho da execução orçamentária durante o exercício financeiro. Esse relatório é elaborado e publicado pelo Poder Executivo de cada ente, abrangendo todos os Poderes e o Ministério Público. Ele é composto pelo balanço orçamentário e pelos demonstrativos de execução de receitas e despesas.

O Relatório de Gestão Fiscal (RGF), previsto na Lei de Responsabilidade Fiscal (LRF), tem como objetivo apresentar de forma detalhada e abrangente a situação fiscal dos entes federativos (União, Estados, Distrito Federal e Municípios).

O RGF é elaborado de forma periódica, a cada quadrimestre, e visa fornecer informações relevantes sobre o cumprimento das metas fiscais, as despesas com pessoal, a dívida pública, as operações de crédito e as renúncias fiscais. Esses dados são essenciais para a análise da saúde financeira do ente federativo. A responsabilidade pela emissão do RGF recai sobre os titulares dos Poderes e órgãos.

O RGF deve ser publicado até 30 dias após o encerramento do período a que corresponder (quadrimestre), com amplo acesso ao público, inclusive por meio eletrônico. O não cumprimento dos prazos do RGF impede que o ente da Federação receba transferências voluntárias e contrate operações de crédito, exceto aquelas destinadas ao pagamento da dívida mobiliária.

Conforme a Lei de Responsabilidade Fiscal,

Art. 48. São instrumentos de transparência da gestão fiscal, aos quais será dada ampla divulgação, inclusive em meios eletrônicos de acesso público: os planos, orçamentos e leis de diretrizes orçamentárias; as prestações de contas e o respectivo parecer prévio; o Relatório Resumido da Execução Orçamentária e o Relatório de Gestão Fiscal; e as versões simplificadas desses documentos.

6. Conclusão

A Gestão Pública passou por uma longa trajetória e evoluiu no sentido de estender à população a possibilidade de acompanhamento e o controle dos gastos públicos. Além disso, diversos instrumentos foram criados para garantir a efetiva participação popular na formulação de políticas públicas, como com as audiências públicas durante a elaboração do PPA.

Percebe-se uma clara evolução, começando com a total falta de controle, passando para um singelo controle a posteriori e depois um controle prévio e concomitante e, atualmente, para uma necessidade da participação ativa e direta da sociedade no planejamento, elaboração, execução e controle da gestão fiscal.

Apesar dos perceptíveis avanços, ainda são necessários esforços no sentido de ampliar o efetivo acesso da população a todos os planos de governo, além da necessidade de se criarem políticas de conscientização dos cidadãos para que estes participem deste processo, pois os mecanismos de transparência não serão úteis se grande parte da população não se engajar ativamente.

Referências

ANGELICO, Fabiano. Lei de Acesso à Informação Pública e seus possíveis desdobramentos para a accountability democrática no Brasil. Dissertação apresentada à Escola de Administração de Empresas de São Paulo da

BRASIL, Câmara dos Deputados. Orçamento da União. Evolução histórica no Brasil. Brasília, 2004. Disponível em: < https://www2.camara.leg.br/orcamento-da-uniao/cidadao/entenda/cursopo/HistoricoBrasil > Acesso em: 04/06/2024.

BRASIL, Câmara dos Deputados. Orçamento da União. Instrumentos de planejamento e orçamento. Disponível em: < https://www2.camara.leg.br/orcamento-da-uniao/cidadao/entenda/cursopo/planejamento > Acesso em: 06/06/2024.

BRASIL, Câmara dos deputados. Plano Plurianual. Disponível em: < Plano Plurianual — Portal da Câmara dos Deputados (camara.leg.br) > Acessado em: 06/06/2024.

BRASIL, Constituição Federal de 1988. Disponível em: < Constituição (planalto.gov.br) > Acesso em: 05/06/2024.

BRASIL. Decreto-Lei nº 200, de 25 de fevereiro 1967. Dispõe sôbre a organização da Administração Federal, estabelece diretrizes para a Reforma Administrativa e dá outras providências. Brasília, DF. Disponível em: < https://www.planalto.gov.br/ccivil_03/decreto-lei/del0200.htm > Acesso em: 03/06/2024.

BRASIL, Lei nº 101, de 04 de maio de 2000. Lei de Responsabilidade Fiscal. Disponível em: < Lcp101 (planalto.gov.br) > Acesso em: 05/06/2024.

BRASIL, Lei nº 14.802, de 10 de janeiro de 2024. Disponível em: < L14802 (planalto.gov.br) > Acessado em: 06/06/2024.

BRASIL, Lei nº 4.320, de 17 de março de 1964. Disponível em: < L4320 (planalto.gov.br) > Acesso em: 05/06/2024.

BRASIL, Senado Federal. Administração Pública. Lei de Responsabilidade Fiscal completa 21 anos nesta terça-feira. Brasília, 2021. Disponível em: < https://www12.senado.leg.br/radio/1/noticia/2021/05/03/lei-de-responsabilidade-fiscal-completa-21-anos-nesta-terca-feira > Acesso em: 05/06/2024.

CRUZ, Flávio et al. Lei de responsabilidade fiscal comentada: Lei Complementar nº 101, de 4 de maio de 2000. 2. ed. São Paulo: Atlas, 2001.

ENAP – Escola Nacional de Administração Pública. Introdução ao Orçamento Público. Módulo 1: Entendendo o Orçamento Público. Brasília: ENAP, 2017.

Fundação Getúlio Vargas. São Paulo, 2012. Disponível em: < http://bibliotecadigital.fgv.br/dspace/handle/10438/9905 > Acesso em: 02/06/2024.

GIACOMONI, James. Orçamento Público. 15. Ed. São Paulo: Atlas, 2010.

HOOD, C. Accountability and transparency: siamese twins, matching parts, awkward couple? West European Politics, v. 33, n. 5, p. 989-1009, 2010.

MACHADO JR, J. T: REIS, H. C. A Lei 4.320 comentada. 30. ed. Rio de Janeiro: IBAN, 2003.

NETO, Orion et al. Publicidade e Transparência das Contas Públicas: obrigatoriedade e abrangência desses princípios na administração pública brasileira. Disponível em: < https://congressousp.fipecafi.org/anais/artigos52005/89.pdf > Acesso em: 03/06/2024.

Pinho, J. (2008). Investigando portais de governo eletrônico de estados no Brasil: muita tecnologia, pouca democracia. Revista de Administração Pública (RAP), Rio de Janeiro, 42(3), 471–493. Disponível em: < http://www.scielo.br/pdf/rap/v42n3/a03v42n3 > Acesso em: 02/06/2024.

PRADO JÚNIOR, Caio. Formação do Brasil Contemporâneo: Colônia. 24ª edição. São Paulo: Brasiliense, 1996. P. 8

VASCONCELLOS, A. Orçamento público. 2. ed. Rio de Janeiro: Ferreira, 2009

1Formada em Psicologia na UNIVERSO, Pós-Graduada em Gestão Estratégica de Pessoas pela Universidade Estácio de Sá e servidora Técnica Administrativa da Universidade Federal Fluminense. E-mail: nicollekap@hotmail.com

2Formado em Direito na UFF, Especialista em Direito Público e Oficial de Gabinete no Tribunal Regional Federal da 2ª Região. E-mail: saulocarvalhorosa@gmail.com