REGISTRO DOI: 10.5281/zenodo.10899293

Bruna Pinto de Andrade1

Liliana Farias Lacerda2

Ticiane Lima dos Santos3

Palmira Leão de Souza4

Ynis Cristine de Santana Martins Lino Ferreira5

Janaína dos Santos Canindé6

RESUMO

A arrecadação de impostos é um dos recursos financeiros principais quando se fala em finanças públicas, pois é através dessa receita que os governos financiam suas despesas. Esta pesquisa teve como objetivo geral, avaliar os impactos que as finanças públicas da Prefeitura Municipal de Maracanaú sofreram no período pandêmico da Covid-19 no ano de 2020.Os dados fornecidos pelo portal da transparência do município permitiram analisar se a pandemia causou algum impacto no processo de arrecadação para as finanças públicas de Maracanaú. A metodologia utilizada na pesquisa dispõe de uma pesquisa de campo, bibliográfica e qualitativa trazendo dados da arrecadação tributária de impostos municipais. Para o desenvolver essa pesquisa foram explanadas informações sobre as finanças públicas, as finanças municipais e definição dos principais tributos municipais no intuito de demonstrar os índices financeiros por meio de tabela e gráfico elaborados com base nas informações fornecidas. As análises feitas na Prefeitura de Maracanaú foram feitas com base nos demonstrativos contábeis referente ao período de janeiro a dezembro de 2020 disponibilizados do portal da transparência do município. Os resultados obtidos com a pesquisa demonstram que a arrecadação no período pandêmico sofreu um impacto negativo principalmente nos tributos relacionados a venda de bens e serviços.

Palavras–chave: Finanças Públicas. Arrecadação. Coronavírus. Impactos.

1 INTRODUÇÃO

As finanças públicas fornecem todas as fontes de recursos orçamentários e financeiros para amparar a União, os governos estaduais e municipais, bem como a interdependência financeira entre os referidos entes federados. Também lida com questões como dívida, emissão de moeda e sua relação com o financiamento dos gastos públicos e a transferência de recursos para outros níveis de governo e do setor privado.

O mundo enfrenta uma grave crise causada pela pandemia do novo Corona vírus (COVID-19), que trouxe impactos negativos não só na saúde pública, mas também de ordem econômica e de forma significativa no orçamento público dos estados e municípios. Conforme o Índice Firjan de Gestão Fiscal (2020) “Os tributos por sua vez, tem uma grande importância nas receitas públicas, pelo motivo de garantir direitos fundamentais que de igual modo tem custos e que durante esse período pandêmico houve um aumento desses custos.” Novo indicador que analisa a relação entre a receita da atividade econômica municipal e seu custo de capital existente, 34,8% das prefeituras não são autossuficientes e não conseguem gerar renda suficiente para manter a estrutura administrativa.

O objeto de estudo será a Prefeitura Municipal de Maracanaú e através da análise de dados e demonstrações responder o seguinte questionamento:

Quais os impactos que a pandemia causou na arrecadação tributária do Município no ano de 2020?

O presente artigo tem como objetivo geral, avaliar os impactos que as finanças públicas da Prefeitura Municipal de Maracanaú sofreram no período pandêmico da Covid-19, bem como os efeitos na arrecadação tributária do próprio município.

O objetivo específico desse estudo é analisar as dificuldades enfrentadas pelas finanças públicas da Prefeitura de Maracanaú e identificar a variação da arrecadação tributária entre os anos 2020/2021.

A relevância em abordar o tema se dá pelo fato de saber como se comporta o contribuinte e a importância do equilíbrio nas finanças públicas municipais em tempos de extraordinários, bem como a necessidade de um equilíbrio entre a cobrança, aumento de alíquotas, gastos e assim evitar um maior impacto em abruptos.

A metodologia utilizada dispõe de uma pesquisa de campo, bibliográfica e qualitativa apresentando os dados orçamentários e econômico mais relevantes através da apuração e relatórios das receitas orçamentárias arrecadadas e estimativas de arrecadação referente aos anos 2020/2021, disponíveis no portal da transparência da Prefeitura de Maracanaú.

De forma apresentar a conclusão da pesquisa o estudo está organizado em uma sequência iniciando pela introdução, seguido do referencial teórico de forma que apresenta dados gerais da economia no país, os principais itens das receitas correntes dos municípios, bem como as despesas correntes seguida da metodologia utilizada para coleta de dados, assim apresentando os resultados e as conclusões da pesquisa.

2 REFERENCIAL TEÓRICO

2.1 A Covid19 e o impacto nas finanças públicas

O que será apresentado nesse capítulo será o fundamento para compreensão do que será abordado nos objetivos específicos, a fim de explicar os dados estudados.

Diante de um cenário atípico que o mundo vem enfrentando, ocasionando uma pandemia causada pelo novo Corona vírus (COVID19), evidente que surgiriam alguns desafios para serem enfrentados, não só de ordem sanitária, mas afetando diversas áreas inclusive umas das mais importantes que é a econômica, Conforme análise do professor Paulo Henrique Feijó,(2020), “Do lado das receitas, a drástica redução da atividade econômica levará os governos a um cenário de queda de arrecadação, pois a quarentena afetará o turismo, eventos culturais, o comércio, os serviços, as exportações, a atividade produtiva em geral. “e é diante desse cenário que hoje os países tem desafios a serem superados.

No Brasil, parte da arrecadação pertence ao consumo que está relacionado ao giro da economia e ligado ao fato da crise pandêmica afetar a redução do consumo, se espera que a economia caia e os impostos originários do consumo sofram também uma queda, já que para manter a economia girando o governo pode acabar não cobrando de algumas empresas seja para manter alguns benefícios fiscais ou manter o fluxo na economia.

2.2 Finanças Públicas

As finanças públicas são a área da economia que trata do pagamento das atividades coletivas e governamentais e da gestão e desempenho dessas atividades. Conforme Pereira (2020, p.31) diz que “finanças públicas é a atividade financeira do Estado orientada para a obtenção das necessidades da coletividade, de interesse geral, satisfeitas por meio do processo do serviço público”.

A fim de suprir as necessidades básicas da sociedade o governo arrecada recursos, tais recursos tem suas origens em sua maioria no pagamento de impostos por parte dos cidadãos e das empresas, aluguel ou venda de algum bem e alguns outros meios. De forma a gerir melhor esses recursos, o governo faz uma classificação econômica das receitas e despesas.

Segundo a Lei n.º 4.320/1964, em seu art. 11, “A receita classificar-se-á nas seguintes categorias econômicas: Receitas Correntes e Receitas de Capital.” Regra geral, as receitas correntes são as apuradas durante o exercício financeiro e que são aplicadas nesse mesmo exercício, dentro dessa classificação, estão as receitas oriundas dos tributos. Já as receitas de capital têm sua origem quando o governo vende ou aluga algum bem, realiza empréstimos e alguns outros meios, já as despesas são as saídas de recursos para atingir a um bem comum social, também se classificam em despesas correntes e de capital.

2.3 Finanças Municipais

No modelo federativo brasileiro, os municípios possuem autonomia afim de gerir suas finanças, organizar e prestar seus serviços, além dessa liberdade de gestão a Constituição Federal reserva aos municípios: a instituição, cobrança e arrecadação de alguns impostos, taxas e contribuições de melhorias.

Segundo a Constituição Federal no Art .156 (1988), é de competência dos municípios:

Art. 156. Compete aos Municípios instituir impostos sobre:

I – Propriedade predial e territorial urbana;

II – Transmissão “Inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;

III – serviços de qualquer natureza, não compreendidos no art. 155, II, definidos em lei complementar.

Embora se espere que esses tributos de competência municipal supra as necessidades desses municípios, a junção desses tributos não são suficientes para boa parte dessas cidades manterem suas despesas, dessa forma a União e os estados por arrecadar uma quantia maior que os municípios repassa uma porcentagem as suas cidades para que esses municípios consigam assumir seus gastos.

De forma a aumentar os recursos financeiros dos municípios, foi instituído uma porcentagem de repasses tanto de origem estadual quanto federal, que é distribuído proporcionalmente ao número de habitantes.

De acordo com a Lei nº 5.172, em seu art. 86: Do produto da arrecadação dos impostos a que se referem os artigos 43 e 46, 80% (oitenta por cento) constituem a receita da União e o restante será distribuído à razão de 10% (dez por cento) ao Fundo de Participação dos Estados e do Distrito Federal. Parágrafo único. Para cálculo da percentagem destinada aos Fundos de Participação, exclui-se do produto da arrecadação do imposto a que se refere o artigo 43 a parcela distribuída nos termos do inciso II do artigo anterior.

O Fundo de Participação dos Municípios (FPM), é distribuído entre os municípios de acordo com o fator populacional, a forma como é calculado esse percentual, será de acordo com os cálculos de amostragem do fator populacional realizado pelo IBGE que é feito anualmente, embora o censo demográfico seja feito a cada 10 anos, anualmente o IBGE realiza esses cálculos por amostragem já que a cada ano ocorre o desenvolvimento ou redução populacional nos municípios. De acordo com Confederação Nacional dos Municípios (2020),

“As estimativas populacionais são fundamentais para o cálculo de indicadores econômicos e sociais-demográficos nos períodos intercensitários. Os números são, também, um dos parâmetros utilizados pelo Tribunal de Contas da União na distribuição do Fundo de Participação de Estados e Municípios.”

2.4 Receitas Municipais

Constitucionalmente os municípios tem autonomia para arrecadar alguns tributos e são esses tributos que compõem a principal receita dos municípios, são originários das ações próprias do município, afim de equilibrar as despesas determinadas no planejamento das cidades

a) Imposto de propriedade predial e territorial urbana – IPTU

O IPTU irá incidir sobre as propriedades localizadas nas zonas urbanas , seu fato gerador será a propriedade ou posse do imóvel localizada na zona urbana do município, sua base de cálculo será o valor de comercialização do imóvel nas condições habituais do mercado , para encontrar a base de cálculo é necessário saber o tamanho, localização, área construída e o tipo de terminações da obra. De acordo com o Código Tributário Nacional em seu art. 32, 33 e 34.(1966)

Art.32. O imposto, de competência dos Municípios, sobre a propriedade predial e territorial urbana tem como fato gerador a propriedade, o domínio útil ou a posse de bem imóvel por natureza ou por acessão física, como definido na lei civil, localizado na zona urbana do Município

Art. 33. A base do cálculo do imposto é o valor venal do imóvel.

Parágrafo único. Na determinação da base de cálculo, não se considera o valor dos bens móveis mantidos, em caráter permanente ou temporário, no imóvel, para efeito de sua utilização, exploração, aformoseamento ou comodidade.

Art. 34. Contribuinte do imposto é o proprietário do imóvel, o titular do seu domínio útil, ou o seu possuidor a qualquer título.

b) Imposto sobre serviços – ISS

O ISS é o imposto sobre serviços, devendo cada município ter sua legislação referente ao ISS, a alíquota varia entre 2 a 5%, os contribuintes do ISS são empresas que prestam serviços e autônomos prestadores de serviços, a base de cálculo para o ISS é o valor da prestação de serviço multiplicado pela alíquota do município, Conforme o que regula a Lei Complementar Nº 116 (2003).

Art. 1o O Imposto Sobre Serviços de Qualquer Natureza, de competência dos Municípios e do Distrito Federal, tem como fato gerador a prestação de serviços constantes da lista anexa, ainda que esses não se constituam como atividade preponderante do prestador.

§ 1o O imposto incide também sobre o serviço proveniente do exterior do País ou cuja prestação se tenha iniciado no exterior do País.

§ 2o Ressalvadas as exceções expressas na lista anexa, os serviços nela mencionados não ficam sujeitos ao Imposto Sobre Operações Relativas à Circulação de Mercadorias e Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS, ainda que sua prestação envolva fornecimento de mercadorias.

§ 3o O imposto de que trata esta Lei Complementar incide ainda sobre os serviços prestados mediante a utilização de bens e serviços públicos explorados economicamente mediante autorização, permissão ou concessão, com o pagamento de tarifa, preço ou pedágio pelo usuário final do serviço.

§ 4o A incidência do imposto não depende da denominação dada ao serviço prestado.

c) Imposto sobre a Transmissão de Bens Imóveis Inter Vivos – ITBI

O ITBI é pago na hora de efetivar a transferência do bem imóvel para o comprador, sua base de cálculo é o valor venal do bem a ser transferido. Segundo a Lei nº 5.172 (1966), tem como fato gerador:

Imposto sobre a Transmissão de Bens Imóveis e de Direitos a eles relativos

Art. 35. O imposto, de competência dos Estados, sobre a transmissão de bens imóveis e de direitos a eles relativos tem como fato gerador:

I – a transmissão, a qualquer título, da propriedade ou do domínio útil de bens imóveis por natureza ou por acessão física, como definidos na lei civil;

II – a transmissão, a qualquer título, de direitos reais sobre imóveis, exceto os direitos reais de garantia;

III – a cessão de direitos relativos às transmissões referidas nos incisos I e II.

d) Taxas e Contribuições de Melhorias

A taxa é um valor cobrado em troca de uma prestação de serviço como: taxas de alvará, limpeza urbana. Só deverá ser paga quando o serviço for utilizado pelo contribuinte, conforme o que consta no Código Tributário Nacional em seu art.79 (1966).

Art. 79. Os serviços públicos a que se refere o artigo 77 consideram-se:

I – Utilizados pelo contribuinte:

a) efetivamente, quando por ele usufruídos a qualquer título;

b) potencialmente, quando, sendo de utilização compulsória, sejam postos à sua disposição mediante atividade administrativa em efetivo funcionamento;

II – Específicos, quando possam ser destacados em unidades autônomas de intervenção, de utilidade, ou de necessidades públicas;

III – divisíveis, quando suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários.

Já as contribuições de melhorias tem como fato gerador a valorização dos imóveis em decorrência de obras públicas, a base de cálculo será o quanto o imóvel foi valorizado com essa obra, de acordo com Código Tributário Nacional em seu art. 82 parágrafo 1º,(1966) determina que: “ A contribuição relativa a cada imóvel será determinada pelo rateio da parcela do custo da obra a que se refere a alínea c, do inciso I, pelos imóveis situados na zona beneficiada em função dos respectivos fatores individuais de valorização.”

Desse modo, finalizamos o referencial teórico e vamos dar início a metodologia do trabalho que demonstra a forma com que foram coletados os dados e informações.

3 METODOLOGIA

A preparação de trabalhos científicos é por meio de métodos e procedimentos afim de organizar os dados da pesquisa para uma melhor análise dos resultados para se atingir determinados objetivos.

Segundo Gil (2020, p.17) a “pesquisa desenvolve-se ao longo de um processo que envolve inúmeras fases, desde a adequada formulação do problema até a satisfatória apresentação dos resultados”.

Na visão de Lakatos e Marconi (2003), a pesquisa documental evidencia coleta de dados em fontes primárias, sendo elas na forma de documentos escritos ou não, pertencentes a arquivos públicos; arquivos particulares de instituições e domicílios, e fontes estatísticas.

Dessa forma procurou-se analisar os impactos dos efeitos pandêmicos no processo de arrecadação tributária da Prefeitura Municipal de Maracanaú-CE, fazendo um comparativo do exercício 2020/2021.

Quanto aos objetivos refere-se a uma pesquisa exploratória já que procurou-se mostrar uma visão geral de um determinado fato. Quanto aos procedimentos é um estudo de caso que segundo Gil, (2020, p. 58): “O estudo de caso é caracterizado pelo estudo profundo e exaustivo de um ou poucos objetos, de maneira que permita o seu amplo e detalhado conhecimento.” já que o objeto de estudo foi apenas a prefeitura de Maracanaú.

Quanto a abordagem é qualitativa, quanto a técnica foi feita uma análise de conteúdo, coletados no portal da transparência da Prefeitura de Maracanaú foram levantados os dados das receitas próprias do município do exercício 2020/2021, bem como as estimativas de arrecadação e o efetivo arrecadado e os balancetes dos dois exercícios para uma melhor interpretação dos dados. A partir dos valores apresentados foi feito o comparativo anual em quadros e através de gráficos uma comparação do primeiro e segundo semestre dos dois exercícios, para identificar com maior clareza em que momento a arrecadação foi impactada em razão da pandemia.

Logo a seguir os dados coletados serão apresentados e interpretados na Análise dos resultados da pesquisa.

4 ANÁLISE DE RESULTADOS

O município de Maracanaú está localizado na região metropolitana de Fortaleza-CE, de acordo com os dados do IBGE (2020), tem o segundo maior PIB do Ceará. Suas principais atividades econômicas provêm da indústria já que é o maior centro industrial do Ceará. Segundo a Prefeitura de Maracanaú (2020) no Ranking Connected Smart Cities 2021 que coleta dados e informações de municípios brasileiros, Maracanaú ocupa a posição de primeira cidade do Nordeste no que se refere a força e potencial econômico esse ranking leva em consideração a Mobilidade, urbanismo, Meio Ambiente, Tecnologia e Inovação, Empreendedorismo, Educação, Saúde, Segurança, Energia, Governança e Economia.

A pesquisa de campo com análise documental levantou dados dos principais tributos arrecadados no município no exercício de 2020 e 2021 no Portal da transparência de Maracanaú que serão apresentados nas tabelas 1 e 2 de maneira simplificada fazendo um comparativo dos exercícios do que foi estimado para arrecadação e o que de fato foi arrecadado.

Tabela 01: Receitas Tributárias 2020

Descrição Previsão (R$) Arrecadado(R$) % Imposto sobre a Propriedade Predial e Territorial Urbana – IPTU 14.690.000,00 13.171.392,12 89,66% Imposto sobre Serviços de Qualquer Natureza – ISS 34.336.000,00 40.560.974,10 118,13% Imposto Transmissão Inter Vivos Bens Imóveis e Direitos – ITBI 4.392.000,00 4.324.543,72 98,46% Taxas 2.317.000,00 2.410.025,59 104,01%

Fonte: Produzida pelo autor com base nos dados de (Portal da Transparência- Prefeitura de Maracanaú).

Na tabela 01, foram apresentados a arrecadação própria do município no exercício de 2020, a previsão do que se esperava arrecadar e o que foi arrecadado de cada tributo.

Tabela 02: Receitas Tributárias 2021

Descrição Previsão (R$) Arrecadado(R$) % Imposto sobre a Propriedade Predial e Territorial Urbana – IPTU 15.454.000,00 12.033.926,61 78% Imposto sobre Serviços de Qualquer Natureza – ISS 45.692.000,00 39.140.465,04 86% Imposto Transmissão Inter Vivos Bens Imóveis e Direitos – ITBI 5.987.000,00 3.316.384,36 55% Taxas 2.631.000,00 3.927.874,90 149%

Fonte: Produzida pelo autor com base nos dados de (Portal da Transparência- Prefeitura de Maracanaú).

Os dados apresentados nas tabelas anteriores demonstram a arrecadação tributária municipal no exercício 2020/2021. Conforme exposto é possível perceber que no período pandêmico que deu início no exercício de 2021 houve uma redução considerável na arrecadação em grande parte dos tributos municipais.

No exercício de 2020, o valor previsto de arrecadação para o IPTU era de R$ 14.690.000,00 já o valor arrecadado foi de R$ 13.171.392,12, o que corresponde a 89,66% do valor previsto, já em comparação com exercício de 2021, a estimativa de arrecadação para o IPTU foi de R$ 15.454.000,00, já o valor arrecadado foi de R$ 12.033.926,61 o que corresponde a 78% do valor estimado de arrecadação, onde já se pode observar uma queda de 11,66% em comparação com o exercício de 2021.

Já o ISS sua previsão de arrecadação no ano de 2020 era de R$ 34.336.000,00 já o valor arrecadado superou a estimativa arrecadando R$ 40.560.974,10 o que correspondeu a 118,13%, já em 2021 o ISS arrecadou 86% do valor previsto o que em comparação com ano de 2020 sofreu uma redução de 32,13%.

O ITBI foi o imposto que mais sofreu redução no exercício de 2021, em 2020 arrecadou 98,46% do valor previsto, mas que em 2021 arrecadou 55% o que significa uma queda de 43,46%. E por último as taxas que foi o único tributo que não sofreu déficit, chegando a uma arrecadação maior que o estimado nos dois exercícios em análise.

As tabelas acima demonstram que houve uma queda na arrecadação de todos os tributos no período pandêmico com exceção das taxas que houve um aumento.

Abaixo uma comparação do primeiro e segundo semestre dos dois exercícios, demonstrando em que momento do período foi sentido o efeito negativo.

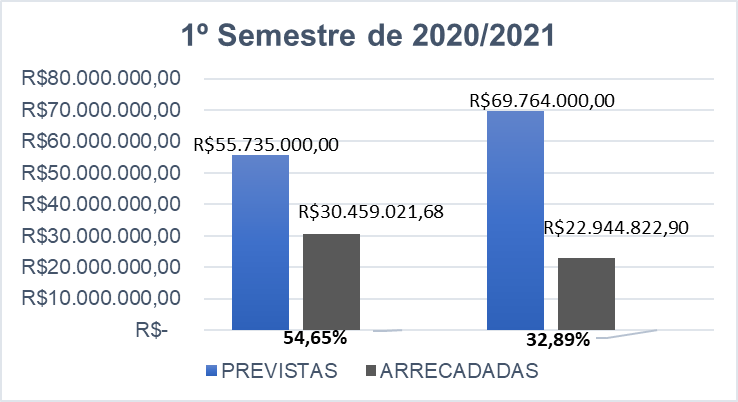

Gráfico 01: Arrecadação tributária – 1º semestre de 2020 e 2021

Fonte: Portal da Transparência da Prefeitura de Maracanaú. Autoria própria

No gráfico 01, mostra o comparativo entre o primeiro semestre dos exercícios de 2020/2021, onde na parte azul apresenta os valores estimados para arrecadação e na parte cinza os valores que foram arrecadados e abaixo o percentual de arrecadação do valor que foi estimado, concluindo assim, que em comparação ao 1° semestre de 2020 foi registrada uma queda de 21,76% do valor arrecadado.

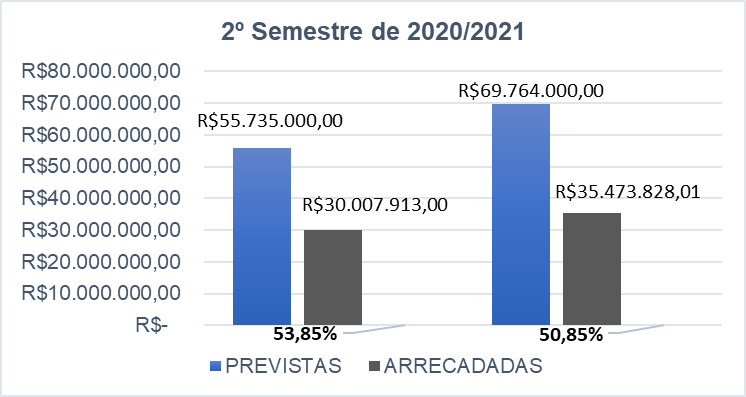

Gráfico 02: Arrecadação tributária – 2º semestre de 2020 e 2021

Fonte: Portal da Transparência da Prefeitura de Maracanaú. Autoria própria

De acordo com os dados apresentados acima, a estimativa de arrecadação para o exercício de 2020 era de R$ 55.735.000,00 desse valor foi arrecadado apenas R$ 30.459.021,68 o equivalente a 54,65%.Já no primeiro semestre de 2021 podemos observar uma queda significativa no valor que foi estimado em comparação com o exercício anterior pois esperava-se uma arrecadação de R$ 69.764.000,00 e o que de fato foi arrecadado foi R$ 22.944.822,90 o equivalente a 32,89% , resultando assim uma queda na arrecadação de 21,76%.

Ressaltando que as restrições de isolamento social para contenção do Corona vírus, tiveram mais rigor no primeiro semestre de 2021, causando uma queda da atividade econômica, reduzindo as vendas de bens e as vendas de serviços confirmando que a pandemia causou um impacto negativo na arrecadação tributária do município refletindo assim na diminuição da arrecadação de forma significativa do ITBI e o ISS que foram os tributos com o maior déficit.

De forma a fazer um balanço sobre a pesquisa realizada a segue as considerações.

5 CONSIDERAÇÕES FINAIS

O tema do estudo realizado foi: “Os Impactos dos efeitos pandêmicos no processo da arrecadação tributária para as finanças públicas da Prefeitura Municipal de Maracanaú nos anos 2020/2021.” Com a finalidade em saber se esse período causou impactos de caráter positivo ou negativo diante do que a economia global enfrentaria devido a necessidade de isolamento e pausa nas atividades econômicas.

O período pandêmico ocasionou muitas mudanças em diversas áreas sejam elas econômicas , saúde e educação, em que o mundo se viu obrigado a recolher-se por um momento, os líderes mundiais precisaram adotar medidas de restrição da abertura de comércios , restringindo o trânsito de pessoas nas ruas, empresas foram forçadas a fechar devido a situação de extrema transmissibilidade do vírus e como resultado as empresas tiveram impactos negativos em seu faturamento trazendo como consequência a queda na arrecadação de grande parte dos tributos.

A relevância desse trabalho em abordar os impactos na arrecadação das finanças públicas já que é um assunto que está começando a ser estudado, não só no Brasil, mas no mundo. Tem o intuito de envolver mais pesquisadores, estudantes a desenvolver mais estudos sobre o impacto da pandemia em outras áreas, como também levar ao município considerar cenários semelhantes de forma a desenvolver estratégias que evitem grandes impactos na arrecadação dos tributos que foram previstos para o exercício.

Respondendo ao objetivo geral da pesquisa, o impacto causado pela pandemia na arrecadação tributária de Maracanaú foi de ordem negativa principalmente na arrecadação dos tributos relacionados a venda de bens que é o ITBI e venda de serviços que é o ISS.

Referente ao objetivo específico, interpretando os dados da pesquisa, as dificuldades que a Prefeitura Municipal de Maracanaú sofreu em suas finanças públicas no âmbito arrecadatório foi um déficit de 21,76% do que se esperava arrecadar no primeiro semestre de 2021 como já poderia se esperar devido a todas as medidas adotadas no período em que houve mais restrições foi o período em que a arrecadação foi mais atingida de forma negativa.

Uma das maiores dificuldades para o desenvolver da pesquisa deu-se ao fato de ser um assunto novo que ainda estão sendo levantados dados, pesquisas e estudos, dificultando um acervo de material para o desenvolver do artigo. Visto que com o decorrer do tempo a pesquisa poderá ser aperfeiçoada levando em consideração a maior quantidade de dados para serem analisados a disposição.

O tema foi desenvolvido em consulta as referências citadas a seguir.

REFERÊNCIAS

BRASIL. Constituição (1988). Constituição da República Federativa do Brasil, promulgada em 5 de outubro de 1988.

BRASIL, Ministério da Fazenda/Secretaria do Tesouro Nacional. Ministério do Planejamento, Orçamento e Gestão/Secretaria de Orçamento Federal. Despesas Públicas: Despesas Públicas: Manual de Procedimentos aplicado à União, Estados, Distrito Federal e Municípios – 1ª edição. Brasília: Secretaria do Tesouro Nacional, Coordenação-Geral de Contabilidade, 2007. Disponível em: <http://anexos.datalegis.inf.br/arquivos/1235321.pdf>. Acesso em: 04 de outubro de 2021.

CNM divulga mudanças nos coeficientes do FPM para 2021. CNM, 2020. Disponível em:<https://www.cnm.org.br/comunicacao/noticias/cnm-divulga-mudancas-nos-coeficientes-do-fpm-para-2021>. Acesso em: 10 de outubro de 2021.

Consultar receita prevista e arrecadada. Período: janeiro a dezembro de 2020.Disponível em: <http://www.governotransparente.com.br/transparencia/13209490/consultarrecprevar?inicio=01%2F07%2F2020&fim=31%2F12%2F2020&ano=11&clean=false&datainfo=MTIwMjExMDE1MTgyN1BQUA%3D%3D>. Acesso em:13 de outubro de 2021.

Consultar receita orçamentária arrecadada. Período: janeiro a dezembro de 2020. Disponível em: <http://www.governotransparente.com.br/transparencia/13209490/consultarrecorcarrecadada?inicio=01%2F01%2F2020&fim=31%2F12%2F2020&valormax=&valormin=&unid=7&ano=11&credor=-1&clean=false&datainfo=MTIwMjExMDEzMTA0N1BQUA%3D%3D> . Acesso em: 13 de outubro de 2021.

FEIJÓ, Paulo Henrique. Corona vírus e os impactos nas finanças públicas. Disponível em: <https://www.gestaopublica.com.br/coronavirus-e-o-impacto-nas-financas-publicas%C2%B9/> Acesso em: 04 de outubro de 2021.

GIL, Antônio Carlos. Como elaborar projetos de pesquisa. 4. ed. São Paulo: Editora Atlas, 2020.

LAKATOS, E. M.; MARCONI, M. A. Fundamentos da metodologia científica. São Paulo: Atlas, 2013.

_______. Lei n.º 4.320, de 17 de março de 1964. Estatui Normas Gerais de Direito Financeiro para elaboração e controle dos orçamentos e balanços da União, dos Estados, dos Municípios e do Distrito Federal.

_______.Lei nº 5.172, de 25 de outubro de 1966. Dispõe sobre o Sistema Tributário Nacional e institui normas gerais de direito tributário aplicáveis à União, Estados e Municípios.

_______. Lei Complementar N° 116, de 31 de julho de 2003.Disponível em: <http://planalto.gov.br/ccivil_03/leis/lcp/lcp116.htm>. Acesso em: 12 de outubro de 2021.

Maracanaú é a primeira do Nordeste em economia no ranking das cidades inteligentes. Disponível em: <https://www.maracanau.ce.gov.br/maracanau-e-a-primeira-do-nordeste-em-economia-no-ranking-das-cidades-inteligentes/>. Acesso em: 13 de outubro de 2021.

PEREIRA, José Matias. Finanças Públicas: a política orçamentária no Brasil. 1ª ed. São Paulo: Atlas, 2019.

Um raio-x na gestão pública dos municípios brasileiros, Índice Firjan de Gestão Fiscal 2019, Firjan. – Rio de Janeiro, outubro de 2019. Disponível em: < https://www.firjan.com.br/ifgf/>. Acesso em: 10 de outubro de 2021

2 Doutora em Administração (UEA)

ORCID: https://orcid.org/0009-0004-1576-8458

3 Doutora UNAMA, professora UFRA.

ORCID 0000-0001-9238-4651

4 Contadora, Mestre em Contabilidade e Controladoria pela FEA – USP.

https://orcid.org/0000-0002-6922-5852

5 Doutora UNAMA, professora UFRA.

http://lattes.cnpq.br/3907525185920141

6 Especialização em auditoria fiscal e tributária

Orcid ID: https://orcid.org/0009-0004-9980-6510