REGISTRO DOI: 10.5281/zenodo.7945644

Daniel Rodrigues Henriques de Araújo1

Lívia Helena Tonella2

RESUMO

Este artigo aborda a relação entre o direito e o novo sistema monetário, que inclui as criptomoedas. Com as mudanças tecnológicas e humanitárias, tornou-se necessário regulamentar essas novas formas cambiais para torná-las seguras para as pessoas. As criptomoedas são uma importante forma de cambio, reserva de valor e investimento, como demonstrado por gráficos de empresas corretoras. O Banco Central Brasileiro entrou no mercado de cripto ativos devido à sua importância econômica. O artigo utiliza o modelo bibliográfico de pesquisa, que coleta informações de referências teóricas e as apresenta em sites, centrais e outros artigos científicos.

Palavras-chave: criptomoedas; regulamentação de cripto ativos; revolução monetária.

INTRODUÇÃO

A execução fiscal é um tema relevante no universo jurídico e econômico, visto que se trata de um processo fundamental para garantir a recuperação de créditos tributários em atraso. No entanto, com a evolução das formas de transação contemporâneas, em especial as criptomoedas, a execução fiscal tem enfrentado novos desafios e questionamentos, sendo necessária uma análise cuidadosa das implicações jurídicas envolvidas.

As criptomoedas têm se mostrado uma forma inovadora de transação financeira, sendo utilizadas por um número cada vez maior de pessoas e empresas em todo o mundo. Apesar de existir uma regulamentação extremamente recente e específica para as criptomoedas no Brasil, esses ativos têm despertado a atenção das autoridades fiscais e tributárias do país, uma vez que seu uso pode representar uma forma de sonegação fiscal e evasão de divisas.

Nesse sentido, é importante compreender como as criptomoedas se relacionam com a execução fiscal, a fim de garantir a efetividade do sistema tributário brasileiro e combater práticas ilegais. A execução fiscal sobre formas de transação contemporâneas, como as criptomoedas, é um tema desafiador, que exige uma análise cuidadosa das implicações jurídicas e das melhores práticas para a recuperação de créditos tributários.

A relevância do tema reside no fato de que as criptomoedas vêm ganhando cada vez mais espaço no mercado financeiro global, sendo utilizadas em transações comerciais e financeiras em diversos países. No Brasil, apesar de haver uma regulação específica para as criptomoedas, a mesma é muito recente, datada de dezembro do ano de 2022. Nesse sentido, a Receita Federal tem se posicionado sobre o assunto, emitindo orientações para o tratamento fiscal desses ativos.

Dessa forma, é necessário compreender como a execução fiscal se aplica às criptomoedas, visto que esses ativos podem representar uma forma de sonegação fiscal, evasão de divisas e lavagem de dinheiro. A análise dos desafios e oportunidades envolvidos na execução fiscal de criptomoedas pode contribuir para aprimorar as políticas públicas de fiscalização e tributação, bem como para garantir a efetividade do sistema tributário brasileiro.

Este artigo abordará o tema que relaciona o direito ao novo sistema monetário. Anteriormente, este sistema estava exclusivamente nas mãos do poder do Estado, mas com as transformações tecnológicas e humanitárias, tornou-se necessário efetuar mudanças neste meio. Além de ser o mais presente, o sistema monetário regula e governa a vida das pessoas em nosso ambiente. O que o Estado, como entidade pública e reguladora tem feito para regulamentar essas novas formas cambiais e torná-las seguras para o povo?

Há inúmeras questões que podem ser tratadas dentro do tema e que envolvam criptomoedas, mas o objetivo geral será delimitado a mostrar a face das criptomoedas que se tornaram uma importante forma de cambio, reserva de valor e investimento. Dessa maneira, as informações pertinentes acerca do tema serão demonstradas através de gráficos e outros dados levantados, disponibilizados por empresas corretoras.

Por conseguinte analisaremos um indicador, o volume de transações como forma de ilustrar o impacto econômico significativo que as moedas descentralizadas possuem. A importância dos cripto ativos hoje é tamanha que o Banco Central Brasileiro se viu obrigado a entrar no novo mercado.

Além das informações supramencionadas, o presente artigo apresentará o tipo de pesquisa através do modelo bibliográfico, onde as informações são coletadas através de referências teóricas, que verificadas, são dispostas em sites, centrais, livros e outros artigos científicos.

1. DESENVOLVIMENTO HISTÓRICO

A transição do escambo para o uso de moedas pode ser vista como um processo gradual que ocorreu ao longo do tempo em diferentes regiões do mundo. Desde os primórdios, os povos usavam diversos tipos de objetos como meio de troca.

Na África Ocidental, o sal era utilizado pelos povos Mandê, Fula e Soninquê, enquanto na África Oriental, o gado era a moeda de troca dos povos Maasai e Samburu. Na América do Norte, tribos nativas americanas utilizavam conchas, peles e contas de vidro como meio de troca, enquanto na América do Sul, os povos andinos usavam tecidos de lã e os habitantes da Ilha de Páscoa usavam grandes pedras esculpidas, conhecidas como moai. Na Ásia, o arroz era utilizado como moeda em algumas regiões, como na China e no Japão. Já na Europa durante a Idade Média, itens como sal, metais preciosos e tecidos eram usados como meio de troca. Esses exemplos ilustram que conforme Huberman (1981), ao longo da história, diferentes sociedades tiveram que lidar com a necessidade de trocar bens e serviços entre si, o que levou ao desenvolvimento de diversas soluções para essa questão.

De acordo com Glyn Davies em seu livro “A History of Money”:

A palavra moderna do inglês “salary” vem da palavra em italiano, espanhol e português “salário”, que deriva da palavra latim SAL, de “salrius”, que significa literalmente “do sal”. Estudos acreditam que os soldados do império Romano eram pagos com sal, ou recebiam dinheiro para comprar sal para temperar suas comidas sem gosto. (Davies, 2002, p.26)

-Traduzido pelo autor.

Logo em seguida, observamos o raciocínio de Paul Singer, 1983, onde uma economia de mercado pode funcionar sem a necessidade de moeda em sistemas de troca por escambo entre dois indivíduos ou grupos que possuam uma mercadoria que o outro deseja. No entanto, quando há muitas mercadorias e muitas pessoas envolvidas, a organização dessas trocas pode se tornar difícil, tornando necessário o surgimento de uma mercadoria geralmente aceita como meio de troca, conhecida como moeda-mercadoria. Ao longo da história, diversas mercadorias foram utilizadas como moeda, como gado, sal, tecidos, conchas, entre outros. Com o desenvolvimento da divisão social do trabalho, a multiplicação dos produtos que são levados ao mercado e o estabelecimento de trocas entre diferentes economias de mercado, surgiram problemas de câmbio entre as diferentes moedas utilizadas em cada mercado.

Com o tempo, o uso de metais preciosos, como ouro e prata, se tornou mais comum como meio de troca. Não há uma data específica para quando os metais preciosos começaram a ser usados como moeda, pois essa prática se desenvolveu ao longo de muitos séculos e em diferentes regiões do mundo. No entanto, sabe-se que o uso de moedas de ouro e prata se tornou mais difundido na Europa durante a Idade Média, quando os senhores feudais começaram a cunhar suas próprias moedas para facilitar as trocas comerciais em suas terras. Segundo Cameron e Neal (5.ª edición Capa comum – 1 setembro 2016), a partir do século XIII, as rotas marítimas seguras passaram a ser mais utilizadas pelos mercadores, o que contribuiu para a disseminação das moedas de ouro e prata no comércio internacional.

Esses metais eram valorizados por sua raridade, durabilidade e facilidade de divisão em unidades menores. Com a crescente complexidade das sociedades e o aumento do comércio, a necessidade de um meio de troca mais padronizado e universalmente aceito levou ao desenvolvimento de moedas cunhadas com metais preciosos.

Conforme Paulo Singer menciona em seus textos:

“Dadas essas condições que tornam, em função da prática, uma moeda-mercadoria mais adequada do que outra, formou-se uma espécie de consenso geral ao longo da história — e isso levou séculos e séculos — em quase todo o mundo de que a moeda-mercadoria deveria ser de metal precioso, basicamente ouro e prata. Utilizam-se como moeda, também, outros metais, como o cobre — hoje a palavra cobre é sinônimo de dinheiro — e o níquel, que também é sinônimo de moeda. Enfim, houve moedas de todo tipo de materiais, de metais e ligas de metal, mas a principal moeda-mercadoria que se conhece, e que prevaleceu por muitos séculos, até hoje, é o ouro ou a prata, algumas vezes juntamente, outras vezes predominando mais a prata ou o ouro, como atualmente”. (SINGER, 1983, p. 42-43)

A transição do uso de moedas metálicas para notas de papel ocorreu em diferentes momentos na história, em diferentes lugares do mundo. Na Europa, por exemplo, o uso de notas de papel como meio de troca tornou-se mais comum a partir do século XVII, com o surgimento dos primeiros bancos e a necessidade de movimentação de grandes quantidades de dinheiro.

A utilização do papel-moeda se expandiu com a criação de sistemas bancários modernos e a adoção do padrão-ouro, que permitiu a conversão das notas em metal precioso. Com o tempo, os governos passaram a controlar a emissão de moeda e a garantir a sua aceitação por meio da criação de sistemas de reservas e garantias financeiras.

Em resumo, a transição do escambo para o uso de moedas e do uso de moedas para o papel-moeda foi um processo gradual e complexo que ocorreu em diferentes momentos históricos e em diferentes regiões do mundo, impulsionado pelo aumento do comércio e da complexidade das sociedades.

As criptomoedas certamente representam uma nova forma de dinheiro digital que tem atraído muita atenção nos últimos anos. Elas são baseadas em tecnologias de criptografia e blockchain, que permitem a criação de um sistema descentralizado de registro e transações financeiras, que retira o estado do controle da emissão das moedas.

Embora ainda existam muitas incertezas em torno das criptomoedas, elas já estão sendo utilizadas em diversas transações financeiras e investimentos em todo o mundo. Além disso, muitos especialistas preveem que as criptomoedas e a tecnologia blockchain terão um papel importante no futuro do sistema financeiro global.

No entanto, é improvável que as criptomoedas substituam completamente o papel-moeda no curto prazo. Muitos países ainda dependem do papel-moeda como meio de troca e reserva de valor, e a adoção das criptomoedas ainda é relativamente limitada em comparação com o dinheiro tradicional.

Em uma entrevista para o site CoinDesk, Casey especialista em cryptocurrency afirmou: “Não acho que o dinheiro digital vá substituir o papel-moeda em um futuro próximo. O dinheiro digital é uma forma complementar de pagamento e armazenamento de valor”. O autor também enfatizou que as criptomoedas ainda enfrentam desafios regulatórios e de infraestrutura que limitam sua adoção em larga escala.

Além disso, as criptomoedas enfrentam desafios significativos, como a volatilidade de preços, a falta de regulamentação clara e a incerteza em relação à segurança e privacidade das transações.

No entanto, as criptomoedas estão claramente mudando o cenário financeiro global e podem levar a uma transformação significativa no sistema monetário global no futuro. É possível que, com o tempo, as criptomoedas se tornem mais amplamente adotadas e até mesmo superem o papel-moeda em alguns aspectos. No entanto, essa transição será provavelmente gradual e levará tempo.

2. CONCEITOS E POTENCIAL VOLUMÉTRICO DAS CRIPTOMOEDAS

Para entendermos como tudo funciona, começamos pelo conceito de Blockchain que segundo o artigo “What is Blockchain Technology?” – do site Coindesk é uma tecnologia de registro distribuído que permite a criação de um registro digital compartilhado e seguro, que pode ser utilizado para armazenar e compilar transações de maneira transparente e confiável. A tecnologia foi criada para suportar a criptomoeda Bitcoin, mas atualmente é utilizada em diversos outros setores, como finanças, logística, saúde, entre outros.

A característica principal do blockchain é ser um registro distribuído e descentralizado, o que significa que as informações são armazenadas em diversos computadores, ao invés de estarem centralizadas em um único servidor, que de certa forma seria função do Estado, no papel-moeda. Essa descentralização aumenta a segurança e a transparência, já que a rede como um todo avalia e verifica as transações.

Cada bloco de informação no blockchain é criptografado e contém uma referência ao bloco anterior, formando uma cadeia de blocos interligados (daí o nome “blockchain”, ou “cadeia de blocos” em português). Isso torna o registro imutável, ou seja, as informações contidas em um bloco não podem ser alteradas sem que toda a cadeia seja invalidada.

A tecnologia blockchain oferece diversas possibilidades de aplicação e pode trazer benefícios como segurança, transparência, eficiência e redução de custos em diversos setores.

As criptomoedas são moedas digitais criptografadas e descentralizadas, que utilizam a tecnologia blockchain para registrar transações de maneira segura e transparente. Elas são baseadas em uma rede de computadores distribuída que valida e registra as transações, ao invés de depender de um banco central ou autoridade financeira para gerenciar o sistema.

O Bitcoin foi a primeira criptomoeda criada, em 2009, e desde então diversas outras moedas digitais surgiram, como Ethereum, Litecoin, Ripple, Bitcoin Cash, entre outras. Cada criptomoeda possui suas próprias características e usos específicos.

As criptomoedas podem ser utilizadas para realizar transações, armazenar valor ou até mesmo como uma forma de investimento. Elas são compradas e vendidas em plataformas (corretoras) de negociação de criptomoedas, que funcionam como uma bolsa de valores digital.

A criptografia utilizada nas criptomoedas garante a segurança e a privacidade das transações, tornando-as difíceis de serem rastreadas ou hackeadas. No entanto, a falta de regulamentação e a alta volatilidade dos preços das criptomoedas também representam riscos para os investidores e usuários.

O volume transacional de criptomoedas no mundo e no Brasil varia diariamente, mas podemos olhar para dados históricos e estimativas para ter uma ideia aproximada.

De acordo com o site CoinMarketCap, que rastreia as principais criptomoedas em todo o mundo, o volume diário médio de transações de criptomoedas em janeiro de 2023 foi de cerca de US$ 300 bilhões.

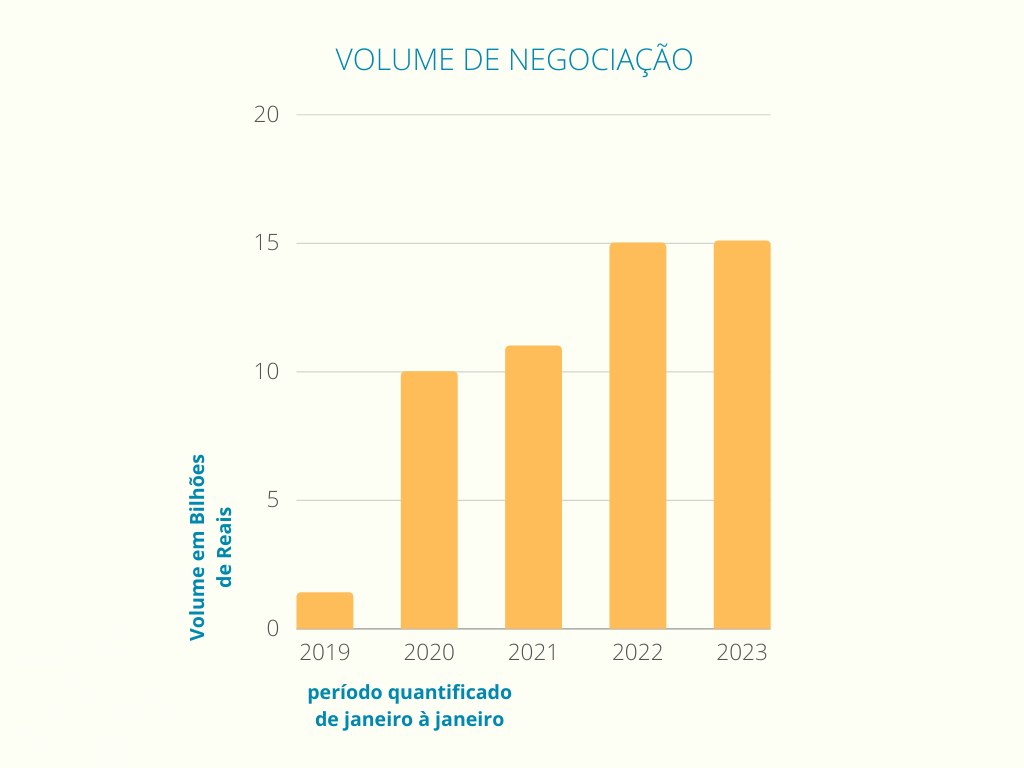

No Brasil, não há uma fonte oficial de dados para o volume de transações de criptomoedas, mas algumas plataformas de câmbio de criptomoedas afirmam ter um alto volume de negociação. Um relatório divulgado pela Receita Federal do Brasil em 2021 apontou que o volume de negociação de criptomoedas no país aumentou de R$ 1,4 bilhão em 2019 para R$ 10,3 bilhões em 2020, um aumento de quase 636% (Fig 1). No entanto, vale lembrar que esses dados não levam em consideração o mercado P2P e outras formas de negociação descentralizadas, que é o maior ponto forte das mesmas, portanto, estima-se que esse valor seja no mínimo duas vezes maior.

Figura 1: volume de negociação, período 2019-2023.

É importante destacar que o volume transacional das criptomoedas pode ser bastante volátil e flutuar bastante ao longo do tempo, afetado por vários fatores, como regulamentação, banimento em países com alto potencial (CHINA e mais 8 países), adoção do mercado, volatilidade de preços e demais notícias do setor.

De acordo com um estudo realizado em 2021 pela Cambridge Center for Alternative Finance, a participação do Brasil no mercado global de criptomoedas era de cerca de 1,4% em termos de volume de negociação diária em dólares americanos. Embora seja uma pequena fatia do mercado global, esse número representa um aumento significativo em relação aos anos anteriores e demonstra que o mercado de criptomoedas no Brasil está em crescimento (Vaz et al., 2021).

Segundo o site da Forbes, o mercado brasileiro de criptoativos representa apenas 2% do mercado mundial, que movimentou R$ 5,4 trilhões em 2021, note que é movimentado, não é o valor de criptomoedas compradas ou adquiridas, mas desta forma ainda obteve um crescimento de 400% em relação ao ano anterior, atingindo R$ 103,5 bilhões em captação. O setor de criptomoedas está em constante expansão no país, porém ainda não possui uma regulamentação adequada. Espera-se que em todo o globo esse crescimento acelerado continue nos próximos anos, com o Brasil não será diferente.

3. EXECUÇÃO FISCAL E CRIPTOMOEDAS

A execução fiscal é um processo judicial que busca recuperar créditos de dívidas tributárias e não tributárias que não foram pagas pelos contribuintes. Segundo o Código Tributário Nacional – CTN (LEI Nº 5.172, DE 25 DE OUTUBRO DE 1966), que é a legislação federal que estabelece as normas gerais de direito tributário no país, a execução fiscal é regulamentada pelos artigos 142 a 204.

O processo de execução fiscal começa com a inscrição do débito na dívida ativa, que é o registro da dívida nos órgãos competentes da administração pública. A partir disso, a Fazenda Pública pode mover a ação de execução fiscal para cobrar o crédito, que é ajuizado contra o devedor. Durante o processo, o devedor tem o direito de se defender e apresentar argumentos para contestar a dívida ou buscar formas de quitá-la.

As etapas do processo incluem a citação do devedor para pagar a dívida, a penhora de bens, a avaliação dos bens penhorados, o leilão e a arrematação dos bens para quitação do débito. É importante destacar que o processo é regido pelo princípio do devido processo legal e pela ampla defesa, garantindo ao devedor o direito de se defender e apresentar argumentos em seu favor.

O CTN é uma das principais leis que regem a legislação tributária no Brasil e é fundamental para garantir que as cobranças sejam realizadas de forma justa e dentro da legalidade. Além disso, outras normas também regulamentam a execução fiscal, como a Lei de Execuções Fiscais (Lei nº 6.830/1980).

A fonte de onde a informação foi buscada é o próprio Código Tributário Nacional (Lei nº 5.172/1966) e a Lei de Execuções Fiscais (Lei nº 6.830/1980), que são as principais leis que regulamentam a execução fiscal no Brasil. Essas leis são constantemente atualizadas e podem ser consultadas nos sites oficiais do governo brasileiro.

O imposto declarativo é um tipo de tributo que tem como base a declaração do contribuinte, ou seja, o valor do imposto a ser pago é determinado a partir das informações que o próprio contribuinte fornece à administração fiscal.

De acordo com o CTN, o imposto declarativo pode ser instituído quando a administração tributária não dispõe de meios para apurar diretamente a matéria tributável, ou quando a apuração direta seria inviável ou econômica ou juridicamente onerosa (Art. 113, § 1º), que é o que de fato ocorre quando se trata de criptomoedas e cripto ativos.

Um exemplo de imposto declarativo é o Imposto de Renda (IR), em que os contribuintes são obrigados a apresentar uma declaração anual informando seus rendimentos, despesas e outras informações relevantes para o cálculo do imposto devido. Para garantir o cumprimento da obrigação tributária, o CTN estabelece as sanções para os contribuintes que deixam de apresentar a declaração ou prestam informações falsas ou inexatas. Essas sanções incluem multas e outras penalidades, como a impossibilidade de obter certidões negativas de débito e de participar de licitações públicas, mas que pelo fato de existir o anonimato dessas transações, é impossível no momento quantificar e qualificar como se devem executar as diretrizes previstas em lei. O estado fica obrigado a recorrer a outros tratamentos.

Desta forma, no Brasil, a Receita Federal publicou a Instrução Normativa nº 1.888, de 3 de maio de 2019 que obriga a declaração de todas as operações realizadas com criptomoedas, incluindo compra, venda, doação e outras.

A tributação das criptomoedas é um tema em evolução, e muitos países estão buscando formas de regulamentar e taxar essas transações. Nos Estados Unidos, as criptomoedas são tratadas como propriedade, sujeitas a impostos sobre ganhos de capital, o que já é considerado aqui, visto que as criptomoedas são regulamentadas também como um tipo de investimento.

Elon Musk, CEO da Tesla e SpaceX, já se referiu às criptomoedas como propriedade e defendeu seu uso como meio de pagamento para a compra de veículos Tesla. O que as categoriza diretamente ao fator propriedade é que podem e são consideradas um ativo digital que pode ser comprado, vendido, trocado ou utilizado como meio de pagamento, assim como qualquer outra forma de propriedade. Já em países como Japão e Austrália, há regimes específicos para as criptomoedas, com taxas reduzidas para incentivar a adoção desses ativos.

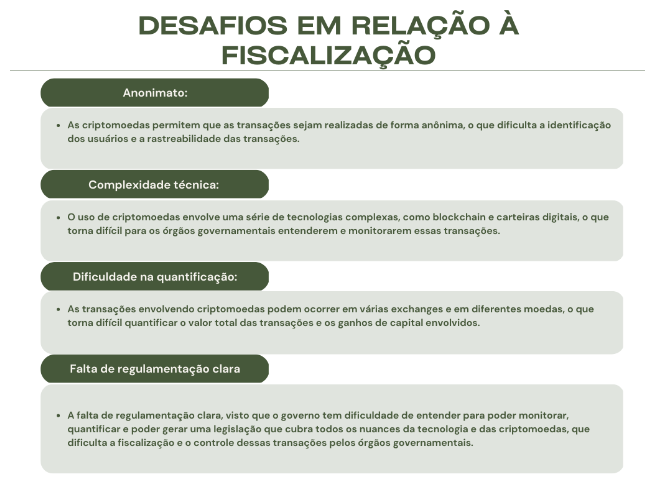

No Brasil, a declaração das operações envolvendo criptomoedas é obrigatória, mas há desafios em relação à fiscalização e quantificação dessas transações, são eles:

Tabela 1 – Desafios da fiscalização das Criptomoedas.

Para lidar com esses desafios, os governos estão buscando desenvolver novas estratégias e tecnologias para rastrear e fiscalizar as transações de criptomoedas, para tentar dirimir e tornar menos turvas essas questões, além de regulamentar mais efetivamente esse mercado.

As criptomoedas têm afetado a execução fiscal no Brasil, uma vez que podem ser usadas para sonegação de impostos e ocultação de patrimônio.

Segundo informações da Receita Federal, em 2019 foram identificadas 2.235 transações suspeitas envolvendo criptomoedas no país, que totalizaram cerca de R$ 14 bilhões, como mencionado nas fontes de capítulos anteriores que se referem a volumes transacionais.

Além disso, o mercado de cripto ativos ainda é pouco regulado no Brasil, o que dificulta a fiscalização e cobrança de tributos. Em 2021, a Receita Federal publicou uma norma para exigir a declaração de criptomoedas nas declarações de Imposto de Renda, a fim de aumentar a transparência e fiscalização desse mercado, onde a própria junto a PF Brasileira deflagram diversas fraudes com criptomoedas em solo nacional, entre elas a lavagem de dinheiro com criptomoedas que disparou em 2022, aponta estudo que a prática aumentou em 68% frente a 2021.

As criptomoedas representam um desafio e um potencial risco para os bancos centrais, especialmente em relação à sua capacidade de afetar a estabilidade financeira e monetária. Existem algumas maneiras pelas quais as criptomoedas podem afetar os bancos centrais e à medida que as criptomoedas se tornam mais populares como meio de troca, há uma crescente preocupação sobre sua competição com moedas nacionais e a capacidade dos bancos centrais de controlar a política monetária.

Observe o que Jerome Powell, presidente da Reserva Federal dos Estados Unidos desde 2018, disse durante evento no depoimento ao Comitê Bancário do Senado: “No caso do bitcoin, por exemplo, estamos falando de uma rede aberta, colaborativa e descentralizada, o que torna praticamente impossível uma entidade centralizada censurá-lo em alguma medida. O máximo que o Fed ou qualquer outro banco central pode fazer, além de brigar pela regulamentação das criptomoedas, é penalizar participantes pontuais, mas, ainda assim, mantendo as portas do bitcoin abertas”.

Além do fator competitivo entre a moeda fiduciária – banco central versus Cripto Ativos, Powell mostra preocupação: “Temos que ter a mente aberta para a tecnologia, que pode mudar a vida das pessoas. Mas também temos um mercado que não é regulado. Então precisamos ter cuidado com isso, sabemos que os riscos são muitos e o que representam para o setor financeiro”, disse.

Além disso, a volatilidade extrema de preços das criptomoedas pode ter um impacto negativo na estabilidade financeira e na confiança no sistema financeiro.

Outra preocupação é o uso das criptomoedas em atividades ilegais, como a lavagem de dinheiro e o financiamento do terrorismo. Isso representa um risco para a estabilidade econômica e para a reputação do sistema financeiro.

Outrossim, a falta de regulamentação das criptomoedas pode torná-las mais vulneráveis a fraudes e manipulações, afetando ainda mais a sustentabilidade financeira e a confiança no sistema financeiro. É importante que sejam implementadas medidas regulatórias para minimizar esses riscos e garantir a proteção do sistema financeiro.

Por todas essas razões, os bancos centrais estão monitorando de perto o desenvolvimento das criptomoedas e avaliando como elas podem afetar a estabilidade financeira e monetária. Alguns bancos centrais também estão explorando a possibilidade de desenvolver suas próprias moedas digitais para mitigar esses riscos e manter o controle sobre a política monetária.

O Banco Central do Brasil (BCB) não entrou no mercado de criptomoedas como um investidor, mas tem acompanhado de perto o desenvolvimento desses ativos e está estudando a regulamentação do setor.

Em novembro de 2020, o BCB lançou uma consulta pública para discutir a regulamentação das criptomoedas no Brasil, com o objetivo de promover a segurança jurídica e a proteção dos usuários do mercado. A consulta pública recebeu contribuições de diversos setores e especialistas, e o BCB está analisando as sugestões para definir as regras que serão implementadas.

Além disso, o BCB está desenvolvendo o projeto do Real Digital, uma moeda digital do Banco Central (CBDC) que terá paridade com o Real e será emitida pelo próprio Banco Central. A ideia é que o Real Digital possa coexistir com as moedas físicas e possa ser usado para pagamentos eletrônicos de forma rápida e segura. No entanto, ainda não há previsão para a implementação do Real Digital.

4. LEIS REGULAMENTADORAS

A Lei das Criptomoedas é um marco para o setor financeiro brasileiro e insere o Brasil em um grupo seleto de países que contam com legislação específica para regulamentar criptomoedas, mas antes disso sequer ocorrer, o Brasil utilizou e ainda utiliza leis que regulamentavam os cripto ativos e seus derivados, sem que houvesse uma legislação específica para tal. No texto que se segue, há algumas que foram utilizadas.

A Lei nº (9.613/1998) estabelece as diretrizes para a prevenção e combate à lavagem de dinheiro no Brasil e pode ser aplicada às operações com criptomoedas. A norma define o que é considerado crime de lavagem de dinheiro, bem como as penas aplicáveis para esse tipo de delito. Além disso, a lei estabelece a obrigação de os setores econômicos regulamentados adotarem medidas de prevenção e controle da lavagem de dinheiro, incluindo a identificação de clientes, a manutenção de registros e a comunicação de operações suspeitas ao Conselho de Controle de Atividades Financeiras (COAF). As operações com criptomoedas também estão sujeitas a essas obrigações, já que podem ser utilizadas para a prática de crimes financeiros. Essa lei tem extrema relevância pois ela tenta de alguma forma minimizar, sanar para a prevenção e o combate à lavagem de dinheiro no Brasil, e sua aplicação ao mercado de criptomoedas visa a aumentar a transparência e a segurança do setor financeiro do país.

A Lei nº (12.865/2013) estabelece as diretrizes para o funcionamento dos meios de pagamento no Brasil e inclui as criptomoedas no conceito de arranjos de pagamento, passíveis de regulação pelo Banco Central do Brasil. Esse marco regulatório busca garantir a estabilidade do sistema financeiro e proteger os usuários das operações com moedas virtuais, por meio da supervisão e controle das atividades relacionadas a esses ativos. A regulamentação das criptomoedas tem sido um tema cada vez mais relevante no país, e a Lei nº 12.865/2013 é e foi um importante instrumento legal para nortear as decisões do Banco Central em relação a esse mercado enquanto não fosse legislada uma lei específica para o fim.

Por sua vez, a Instrução Normativa RFB nº (1.888/2019) tem como objetivo regulamentar a obrigatoriedade de declaração de operações com criptomoedas para fins fiscais no Brasil. A norma define as informações que devem ser incluídas na declaração, como a identificação da operação, os valores envolvidos e as partes envolvidas. A declaração deve ser realizada por meio do Programa Gerador da Declaração de Imposto de Renda, e o não cumprimento da obrigação pode resultar em penalidades e multas por parte da Receita Federal, com fulcro para tentar minimizar ou até mesmo evitar práticas ilícitas e contribuindo para a arrecadação de impostos no país.

A Comissão de Valores Imobiliários (CVM nº 617/2019) tem como objetivo regulamentar a oferta pública de cripto ativos no Brasil. A norma define as obrigações dos emissores, intermediários e investidores envolvidos nas ofertas públicas de cripto ativos, incluindo a necessidade de registro e divulgação de informações sobre a oferta e os riscos envolvidos. Além disso, a instrução estabelece regras para a negociação de cripto ativos em ambientes regulamentados, como as bolsas de valores. A regulamentação da oferta pública de cripto ativos é importante para garantir a transparência e a segurança do mercado de moedas virtuais no Brasil, evitando fraudes e irregularidades.

O Projeto de Lei nº (4.401/21), também conhecido como “Marco Legal das Criptomoedas”, foi aprovado e remetido à sanção em 01/12/2022, mas até o momento ainda aguarda sanção presidencial. A lei estabelece regras para as empresas que trabalham com criptomoedas, como exchanges, corretoras e empresas de mineração.

Um dos principais objetivos da lei é regulamentar a atividade das empresas que trabalham com criptomoedas, exigindo que elas cumpram com as normas de segurança e transparência estabelecidas pelo Banco Central e pela Comissão de Valores Mobiliários (CVM). A lei também estabelece que as empresas que trabalham com criptomoedas devem estar registradas na Junta Comercial do Estado de São Paulo e ter um capital social mínimo de R$ 1 milhão.

Além disso, a lei exige que as empresas que trabalham com criptomoedas adotem medidas de segurança para proteger as informações dos seus usuários, como o uso de criptografia e sistemas de autenticação de dois fatores. As empresas também devem realizar auditorias externas para comprovar que estão cumprindo com as normas estabelecidas.

Outro aspecto importante do Projeto de Lei nº 4.401/21 é que esse estabelece a obrigatoriedade de declarar as criptomoedas no imposto de renda. Segundo a futura lei, as criptomoedas devem ser declaradas na ficha de “Bens e Direitos” e devem ser valorizadas de acordo com a cotação do dia 31 de dezembro do ano anterior. Além disso, as transações com criptomoedas devem ser informadas na ficha de “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”.

O marco regulatória das criptomoedas (Lei nº 14.478/22), sancionada em 21 de dezembro de 2022, ou seja, completamente nova, também conhecida como “Lei das Criptomoedas”, é uma legislação que regula o uso e a negociação de criptomoedas no Brasil. A referida lei estabelece normas para a utilização desses ativos digitais, bem como define as responsabilidades das partes envolvidas em sua negociação e uso. Além disso, a lei também prevê a criação de um sistema de registro e controle das operações com criptomoedas.

Desde a entrada em vigor da Lei das Criptomoedas, diversos julgados vêm sendo proferidos pelos tribunais brasileiros sobre o tema. Uma das principais discussões diz respeito à natureza jurídica das criptomoedas, e se elas devem ser consideradas como moeda, ativo financeiro ou simplesmente um código digital.

Nesse sentido, a jurisprudência tem se inclinado a reconhecer as criptomoedas como ativos financeiros, sujeitos às normas e regulamentações aplicáveis ao mercado financeiro. Um exemplo disso foi o julgamento proferido pelo Tribunal de Justiça de São Paulo no processo nº 1000166-85.2021.8.26.0344, em que se discutiu a possibilidade de penhora de criptomoedas em uma execução fiscal. O tribunal entendeu que as criptomoedas podem ser consideradas como ativos financeiros penhoráveis, desde que respeitados os requisitos legais para sua negociação e registro.

O professor e Advogado José Miguel Medina discute em seu blog os argumentos:

“Consideramos que, hoje, já é possível a penhora de qualquer ativo virtual — de que, como veremos adiante, os criptoativos podem ser considerados uma modalidade — por força do artigo 789 do CPC, que dispõe que o devedor responde com todos os seus bens para o cumprimento de suas obrigações. Nesse sentido, decidiu o Tribunal de Justiça de São Paulo. Há regulamentação e controle dos ativos virtuais, sobretudo por agências internacionais e respectivos marcos regulatórios, e tais agências devem manter transparência e prestar informações, quando requisitado pela justiça. Também o Tribunal de Justiça do Paraná proferiu decisão sobre a possibilidade de penhora de ativos virtuais. Discutiu-se, no caso, sobre se saber se a ausência de regulamentação expressa em lei federal a respeito poderia impedir essa medida executiva. O Tribunal considerou-os análogos aos títulos mobiliários (que têm natureza equiparável às ações negociadas em bolsa de valores)”.

Outra questão que tem sido objeto de debate na jurisprudência é a responsabilidade das empresas que negociam criptomoedas pelos prejuízos causados aos seus clientes. Nesse sentido, o Tribunal de Justiça do Rio de Janeiro, no processo nº 0055043-67.2020.8.19.0001, reconheceu a responsabilidade de uma exchange de criptomoedas pelos prejuízos causados a um cliente em virtude de uma fraude cometida por terceiros. O tribunal entendeu que a empresa tinha o dever de adotar medidas de segurança adequadas para proteger os dados e os ativos dos seus clientes, e que sua omissão nesse sentido ensejou a responsabilidade pelo dano causado.

Por fim, vale ressaltar que a Lei das Criptomoedas é uma norma recente e que ainda há muitas questões a serem solucionadas no âmbito da jurisprudência. É possível que, com o tempo, novos julgados surjam para trazer mais clareza sobre as questões ainda em aberto no mercado de criptomoedas.

Neger, Presidente da Abranet comenta justamente o ante exposto em uma de suas falas: “Com a entrada em vigor da lei, esperamos que o regulador atue ativamente na elaboração das diretrizes mais detalhadas sobre o tema”.

CONCLUSÃO

Diante do exposto, trabalhamos e expusemos fatos que, de nada adianta manter postura contra o sistema financeira atual, porque o futuro da regulamentação dos cripto ativos no Brasil, pretende unir não só bitcoin, mas cripto ativos, Pix, Open Banking e Real Digital para introduzir o Brasil num novo sistema financeiro, que vem sendo desenvolvido por advogados conjuntamente com o BC em Brasília.

O presidente do Banco Central destacou que o objetivo é garantir a segurança jurídica das operações e evitar a utilização das criptomoedas para atividades ilícitas, como lavagem de dinheiro e financiamento do terrorismo. Ainda segundo Campos Neto, a regulamentação das criptomoedas deve ser feita em conjunto com outras entidades reguladoras, como a Comissão de Valores Mobiliários (CVM) e a Receita Federal. O presidente do Banco Central também destacou que a regulamentação não deve proibir as criptomoedas, mas sim garantir que elas sejam utilizadas de forma segura e responsável no mercado financeiro brasileiro.

Em um mundo cada vez mais digital, a Lei que regulamenta o uso e negociação de criptomoedas no Brasil surge como um importante marco regulatório para a proteção dos investidores, mercado financeiro e da população como um todo. Ao estabelecer diretrizes claras para a utilização desses ativos digitais, bem como definir responsabilidades e criar um sistema de registro e controle de operações, a Lei nº (14.478/22) se apresenta como um importante passo para a promoção de um ambiente seguro e confiável para o desenvolvimento das criptomoedas no país.

REFERÊNCIAS

______. Lei nº 9.613 de 3 de março de 1998. Dispõe sobre os crimes de “lavagem” ou ocultação de bens, direitos e valores; a prevenção da utilização do sistema financeiro para os ilícitos previstos nesta Lei; cria o Conselho de Controle de Atividades Financeiras – COAF, e dá outras providências. In: Diário Oficial da República Federativa do Brasil, Brasília, DF, 04 mar. 1998. Disponível em: <https://www.planalto.gov.br/ccivil_03/leis/L9613compilado.htm>. Acesso em: 24 abr. 2023.

______. Lei nº 12.865 de 09 de outubro de 2013. In: Diário Oficial da República Federativa do Brasil, Brasília, DF, 10 out. 2013. Disponível em: <http://www.planalto.gov.br/ccivil_03/_ato2011-2014/2013/lei/l12865.htm>. Acesso em: 24 abr. 2023.

______. Lei nº 14.478 de 22 de dezembro de 2022. In: Diário Oficial da República Federativa do Brasil, Brasília, DF, 22 dez. 2022. Disponível em: <http://www.planalto.gov.br/ccivil_03/_ato2019-2022/2022/lei/L14478.htm#:~:text=Disp%C3%B5e%20sobre%20diretrizes%20a%20serem,ativos%20virtuais%2C%20valores%20mobili%C3%A1rios%20ou>. Acesso em: 24 abr. 2023.

______. Projeto de Lei nº 4.401 de 09 de dezembro de 2021. Dispõe sobre a prestadora de serviços de ativos virtuais; e altera o Decreto-Lei nº 2.848, de 7 de dezembro de 1940 (Código Penal), e as Leis nºs 7.492, de 16 de junho de 1986, e 9.613, de 3 de março de 1998, para incluir a prestadora de serviços de ativos virtuais no rol de instituições sujeitas às suas disposições. Disponível em: <https://www25.senado.leg.br/web/atividade/materias/-/materia/151264>. Acesso em: 24 abr. 2023.

______. Instrução Normativa RFB nº 1.888 de 03 de maio de 2019. Institui e disciplina a obrigatoriedade de prestação de informações relativas às operações realizadas com cripto ativos à Secretaria Especial da Receita Federal do Brasil (RFB). In: Diário Oficial da República Federativa do Brasil, Brasília, DF, 07 de maio de 2019. Disponível em: <http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=100592>. Acesso em: 24 abr. 2023.

______. Instrução CVM nº 617 de 05 de dezembro de 2019. Dispõe sobre a prevenção à lavagem de dinheiro e ao financiamento do terrorismo – PLDFT no âmbito do mercado de valores mobiliários. In: Diário Oficial da República Federativa do Brasil, Brasília, DF, 06 dez. 2019. Disponível em: <https://conteudo.cvm.gov.br/legislacao/instrucoes/inst617.html>. Acesso em: 24 abr. 2023.

BLANDIN, Apolline. et al. 3RD Global Cryptoasset Benchmarking Study. University of Cambridge, 2020. Disponível em: <https://www.jbs.cam.ac.uk/faculty-research/centres/alternative-finance/publications/3rd-global-cryptoasset-benchmarking-study/>. Acesso em: 05 abr. 2023.

BOMBANA, Lucas. Brasil é 7º país que mais usa criptomoedas, diz estudo. Folha de São Paulo, 2022. Disponível em: <https://www1.folha.uol.com.br/mercado/2022/09/brasil-e-7o-pais-que-mais-usa-criptomoedas-diz-estudo.shtml>. Acesso em: 30 mar. 2023.

DAVIES, Glyn. A history of money. Cardiff: University of Wales Press, 2002. p. 26.

GAMA, Caroline. Powell sobe o tom e critica as criptomoedas — mas o Fed pode fazer alguma coisa contra o bitcoin? Seu dinheiro, 2023. Disponível em: <https://www.seudinheiro.com/2023/criptomoedas/bitcoin-fed-eua-powell-banco-central-inflacao-juro-ccgg/>. Acesso em: 30 mar. 2023.

GOMES, Simone. Mercado de cripto do Brasil já é um dos cinco maiores do mundo. Forbes, 2022. Disponível em: <https://forbes.com.br/forbes-money/2022/05/mercado-de-cripto-do-brasil-ja-e-um-dos-cinco-maiores-do-mundo/>. Acesso em: 30 mar. 2023.

GOV.BR. Regulação vai unir bitcoin e criptomoedas com Pix, Open Banking e Real Digital, diz presidente do BC. Gov.br, 2022. Disponível em: <https://www.gov.br/economia/pt-br/orgaos/orgaos-colegiados/conselho-de-recursos-do-sistema-financeiro-nacional/acesso-a-informacao/noticias/2022/regulacao-vai-unir-bitcoin-e-criptomoedas-com-pix-open-banking-e-real-digital-diz-presidente-do-bc>. Acesso em: 05 abr. 2023.

GOV.BR. PF combate lavagem de dinheiro através de criptomoedas. Gov.br, 2021. Disponível em: <https://www.gov.br/pf/pt-br/assuntos/noticias/2021/08/pf-combate-lavagem-de-dinheiro-atraves-de-criptomoedas>. Acesso em: 05 abr. 2023.

HONORATO, Saori. Lavagem de dinheiro com criptomoedas dispara em 2022, aponta estudo. Portal do Bitcoin, 2023. Disponível em: <https://portaldobitcoin.uol.com.br/lavagem-de-dinheiro-com-criptomoedas-dispara-em-2022-aponta-estudo/>. Acesso em: 20 de abr. 2023.

HUBERMAN, Leo. História da Riqueza do Homem. Rio de Janeiro: Editora Zahar, 1981.

MEDINA, José Miguel Garcia; PAGANI, Lucas. Penhora de criptoativos: PL 1.600/2022 e o Parecer de Orientação nº 40 da CVM. Consultor jurídico, 2022. Disponível em: <https://www.conjur.com.br/2022-nov-24/processo-penhora-criptoativos-pl-16002022- parecer-orientacao-40-cvm >. Acesso em: 29 abr. 2023.

NEAL, Larry;CAMERON, Rondo. História Económica Mundial. Madrid: Alianza Editorial SA, 2016.

SINGER, Paul. Aprender Economia. São Paulo: Brasiliense S.A, 1983. p. 42-43.

STARTUPI. PL 4401/2021: Lei das Criptomoedas é aprovada oficialmente no Brasil. Startupi, 2022. Disponível em: <https://startupi.com.br/lei-das-criptomoedas-e-aprovada/>. Acesso em: 05 abr. 2023.

1Discente do curso de direito da Faculdade Serra do Carmo – FASEC.

2Doutora em Ecologia de Ambientes Aquáticos Continentais pela Universidade Estadual de Maringá, Brasil (2021). Professora da Faculdade Serra do Carmo, Brasil. E-mail: prof.liviahelena@fasec.edu.br