REGISTRO DOI: 10.5281/zenodo.7163365

Autoria de:

Ismael Araujo;

Amanda Aires.

RESUMO

É cada vez mais notória a importância das criptomoedas no contexto global, através da sua ampla discussão regulatória por bancos centrais das principais economias do mundo, bem como por importantes entidades internacionais. Um dos principais aspectos analisados sobre o tema é quem são seus investidores. Corroborando então, para construção de acervo sobre a temática, este estudo tem como objetivo identificar o perfil do criptoinvestidor brasileiro. Para isso, foi utilizada abordagem quantitativa, através de dados primários. Para obtenção dos dados, foi aplicado questionário on-line, em momentos distintos, para efeito comparativo do amadurecimento do perfil. A população analisada foi o total de habitantes brasileiros, o lócus da pesquisa se deu em fóruns on-line específicos sobre investimentos em criptomoedas e a amostra foi estabelecida com um critério de 95% de confiança e 5% de margem de erro, resultando em um mínimo de 384 respostas. A primeira amostra obteve 403 respondentes e a segunda 398. Os dados foram analisados por meio de estatística descritiva e análise comparativa. Os resultados encontrados demonstram baixa distorção entre as amostras, com um perfil predominante de homens, da região Sudeste, com nível de ensino superior, de 19 a 36 anos, com renda familiar entre 3,8 e 9,5 mil reais, tendo o Bitcoin como criptomoeda mais adquirida, representando mais de 50% do portfólio de investimentos, entre outros mapeamentos aferidos.

Palavras-chave: Criptoinvestidor brasileiro; Criptomoedas; Investiment; Bitcoin.

ABSTRACT

The importance of cryptocurrencies in the global context is increasingly evident, through their wide regulatory discussion by central banks in the world’s major economies, as well as by important international entities. One of the main aspects analyzed on the topic is who your investors are. Corroborating, then, to build a collection on the theme, this study aims to identify the profile of the brazilian crypto-investor. For this, a quantitative approach was used, by primary data. To obtain the data, an online questionnaire was applied, at different times, for comparative effect of the maturation of the profile. The analyzed population was the total of Brazilian inhabitants, the locus of the research took place in specific online forums on investments in cryptocurrencies and the sample was established with a criterion of 95% confidence and 5% margin of error, resulting in a minimum of 384 answers. The first sample obtained 403 respondents and the second 398. The data were analyzed using descriptive statistics and comparative analysis. The results found demonstrate low distortion between the samples, with a predominant profile of men, from the Southeast region, with higher education level, from 19 to 36 years old, with family income between 3.8 and 9.5 thousand reais, having Bitcoin as the most acquired cryptocurrency, representing more than 50% of the investment portfolio, among other measured mappings.

Keywords: Brazilian crypto-investor; Cryptocurrencies; Investment; Bitcoin.

1. INTRODUÇÃO

Com o advento da internet, o dinheiro passa a ter uma nova caracterização, sua terceira evolução – primeira: metais preciosos; segunda: papel (COHEN, 1998) – tornando-se eletrônico, rompendo barreiras geográficas, através de transações computacionais, eliminando a necessidade da utilização física do papel-moeda (FERGUSON, 2009). As possibilidades advindas dos processos eletrônicos elevaram ainda mais a busca das organizações para o domínio monetário. Weatherford (1999) expressa que, desde meados dos anos 90, é registrado o esforço das instituições para obter o controle sobre os meios de uso do dinheiro eletrônico.

Concomitantemente à evolução dos meios digitais, os Estados Unidos passavam por grande crise financeira, com repercussão em toda a economia. Segundo Krugman (2009), um dos maiores colapsos econômicos já registrados, capitaneado pelos bancos privados endividados, que recorreram ao governo federal norte-americano no ano de 2008. Conforme Ferguson (2009), foram mais de 150 bilhões de dólares em empréstimos aos banqueiros, a fim de resgatar as grandes instituições financeiras privadas do país. Cenário este, fomentador de reflexões sobre a centralização econômica do sistema monetário, não só do país, como global. Fruto de tais aspectos, ao final do ano de 2008, surge uma ideia publicada por um escritor denominado (pseudo) de Satoshi Nakamoto, com o título: Bitcoin: A Peer-to-Peer Electronic Cash System (Bitcoin: Um sistema de dinheiro eletrônico de ponto a ponto). A inclusão do artigo na internet foi realizada paralelamente à disponibilização do sistema. Logo, fora observado pelos primeiros leitores que o mecanismo on-line, tratava-se de um sistema de pagamentos descentralizado, de pessoa a pessoa, através de uma plataforma de registros criptografados, denominado de Blockchain (cadeia de bloco), cujas moedas digitais, os bitcoins – primeira criptomoeda – eram de determinada forma, produzidas através de um esforço computacional para solucionar problemas complexos de matemática, cognominado de mineração. Šurda (2013, p. 4) define o bitcoin, perante o mercado como:

From the point of view of market actors, Bitcoin can be interpreted as a de-centralised clearing mechanism, based on a virtual unit (called “bitcoin” with a lower case “b”). The clearing is controlled by asymmetric cryptography, the public key identifying an account, while a corresponding private key allows sending balances from that account.

Ulrich (2014) elucida que a criação do Bitcoin reflete não só uma criação de inovação na ciência computacional, mas também uma crítica econômica no formato de ecossistema on-line descentralizado, em protesto à centralização de poder monetário exercido pelos órgãos federais e monopólio financeiro pelos grandes bancos. Nakamoto ratificou essa característica de sistema descentralizado, criando uma estrutura de plataforma em sociedade, cujo controle é democrático, ou seja, o criador desta criptomoeda não poderia mudar suas regras do sistema, bem como as validações das transações financeiras seriam obrigatoriamente confirmadas por vários usuários sequencialmente, a fim de engenhar uma rastreabilidade, além de fomentar um controle comunitário (TUCKER, 2015).

A partir do ano de 2017 o Bitcoin se tornou um dos principais protagonistas nas pautas de relações econômicas internacionais, devido às repercussões obtidas pelo volume exponencial de investidores nos últimos anos, anúncios nas mídias especializadas, bem como, com seu ápice cambial, ao chegar a ser vendido nas exchanges, que são as casas de câmbio das moedas digitais, por aproximadamente US$ 20 mil dólares, em dezembro de 2017. Além da pujança do Bitcoin, outras Alternatives Coins ou Altcoins (moedas alternativas) foram criadas, totalizando mais de 5.000 em 2020.

Todas as moedas digitais receberam um expressivo volume de compra pelos investidores entusiasmados pela valorização surpreendente do Bitcoin, resultando em um pico de montante investido em aproximadamente US$ 833 bilhões de dólares, no início de janeiro de 2018. Para efeito comparativo ratificador da expressividade monetária, o ápice financeiro registrado é superior ao Produto Interno Bruto (PIB) da Holanda, que, segundo o relatório de 2018 do Banco Mundial, registrou 826,2 bilhões de dólares, em 2017. Já durante o ano de 2019 o Bitcoin e demais criptomoedas tiveram significativa diminuição de cotação e volume movimentado, registrando US$ 9.381,65 por cada Bitcoin e somatório de transações de aproximadamente US$ 258 bilhões de dólares (COINMARKETCAP, 2020).

Diante da importância das criptomoedas, os governos, entidades de âmbito econômico e organizações privadas buscam maiores informações sobre o perfil dos investidores em criptomoedas, denominados de criptoinvestidores, a fim de embasar suas estratégias, tanto para corroborar no processo de regulação, quanto na assertividade da comunicação desse público-alvo, devido à expressividade da aderência de novos investidores, que em 2018, no Brasil, foco deste estudo, já somavam mais que o dobro do cadastro de pessoas físicas da Bolsa de Valores do Brasil (G1, 2018).

De acordo com todo o acervo discorrido, este estudo se propõe a seguinte pergunta de pesquisa: Qual é o perfil do criptoinvestidor brasileiro? Tendo como objetivo geral: Analisar o perfil do criptoinvestidor brasileiro. Bem como os objetivos específicos sendo: Identificar e analisar o perfil do investidor brasileiro de criptomoeda (criptoinvestidor); Comparar os perfis dos criptoinvestidores em momentos distintos.

2. FUNDAMENTAÇÃO TEÓRICA

2.1. Criptografia

O termo criptografia é derivado de duas palavras gregas Kryptós Graphién que significam escrita escondida. Menezes, Oorschot e Vanstone (1996) definem como a utilização de técnicas aplicadas oriundas da matemática para aspectos de segurança perante uma informação. Os mesmos autores elucidam que o uso da criptografia, de modo mais simples ou não computadorizado, é vislumbrado em registros da civilização egípcia, ou seja, aproximadamente 4.000 anos atrás. Schneider (1996) expressa que na modernização da criptografia foram aplicados conceitos técnicos para alteração da informação a ser enviada, com o objetivo de que uma pessoa não autorizada para ter ciência sobre o conteúdo não consiga decifrar, uma vez que não dispõe do algoritmo de cifragem, uma chave decodificadora.

As primeiras menções da criptografia no uso computacional ocorreram em 1989 por um cientista da computação, chamado Dadid Lee Chaum, através da criação de uma empresa denominada Digicash, abreviação de Digital Cash (Dinheiro Digital), que tinha como objetivo a execução de transações financeiras de forma sigilosa e centralizada na própria empresa, por meio da codificação de informações, ou seja, utilizar-se de códigos computacionais para inviabilizar o entendimento terceiro sobre o objeto em questão (MAULID, 2008). A Digicah veio à falência em 1998 e, nesse mesmo ano, o programador Wei Dai publicou um artigo de título B-Money (B-Dinheiro – possível alusão do “B” a Binário) relatando ações realizadas por um grupo denominado de Cypherpunks constituído por programadores que utilizavam criptografia para estabelecer sigilo nos dados criados e trafegados, sendo apenas possível o entendimento das informações ali contidas, por meio da fórmula de decodificação (ASSANGE, 2015). Dai (1998) expressa o interesse do movimento Cypherpunk em criar uma moeda criptografada, no intuito de realizar pagamentos, sem a regulação do Estado, por não ter acesso à origem e destino da movimentação financeira.

2.2 Origem e ascensão das criptomoedas

Em meio à crise financeira dos Estados Unidos, no ano de 2008, relatada por Krugman (2009), um usuário da internet, denominado de Satoshi Nakamoto (pseudamente), publica um paper (artigo), informando a criação da primeira criptomoeda, o Bitcoin. No artigo, Nakamoto discorre sobre o conceito do projeto, suas métricas, lógica de atuação econômica, aspectos técnicos e seus parâmetros de criptografia e segurança. Paralelamente, o sistema propriamente dito foi lançado na Web, podendo ser analisado e observado por qualquer usuário.

Os primeiros internautas que analisaram, tanto o sistema, como o artigo verificaram que se tratava de algo revolucionário e ousado, perante o contexto da época, um sistema contábil e de transações on-line, suportado por uma nova tecnologia criada, em forma de plataforma, chamada blockchain, um sistema em cadeia que registra e armazena todas as informações criptografadas da moeda (TAPSCOTT, 2013).

O Bitcoin se apresentou como uma estrutura descentralizada, ou seja, seu controle seria exercido de forma comunitária e democrática pelos usuários da rede, indo de encontro aos modelos econômicos tradicionais, cujo controle financeiro é centralizado (TUCKER, 2015). Para Ulrich (2014) a criação do Bitcoin não reflete apenas uma grande inovação computacional, mas uma crítica econômica aos processos e diretrizes realizados na crise financeira americana.

Esta teoria criticista, em forma de sistema pode ser ratificada, quando o próprio Nakamoto emitiu uma nota descrevendo: “The Times 03/Jan/2009 Chancellor on brink of second bailout for Banks”. (The Times 03/Jan/2009 Chanceler à beira do segundo resgate aos bancos), referenciando o jornal britânico The Times, pela publicação em sua capa, dando enfoque a mais uma tentativa do governo norte-americano em salvar os bancos privados da falência, em meio à crise. Segundo Ferguson (2009) foram mais de 150 bilhões de dólares emprestados aos banqueiros, com o intuito de evitar a falência das grandes instituições privadas. Diante desse cenário de burburinho econômico, deu-se a criação do Bitcoin, a primeira moeda digital criptografada – pela análise de efetividade de seu uso em massa – ou criptomoeda do mundo.

2.3. Aspectos técnicos e funcionalidade do Bitcoin

O Bitcoin, principal criptomoeda, é um sistema computacional publicado na web, que não pode ser apagado, pois está descentralizado, constituído por uma rede de computadores interligados; o fruto desse sistema é a unidade criptografada única, ou seja, cada Bitcoin, ou fração da moeda, é parte específica do inteiro, portanto, não existe uma mesma criptografia para unidades distintas. Essa possibilidade singular de propriedade resolveu um dos problemas mais críticos encontrados até então para o desenvolvimento de uma moeda digital, o double spend (gasto duplo). Esse aspecto se deve pelo problema em enviar um arquivo digital de um computador para o outro, onde o emitente fica com uma cópia fiel do arquivo, ocasionando sua existência dupla, consequentemente, empregado como uma possível moeda digital, teríamos a possibilidade de mais de uma compra, com a mesma unidade monetária, ocasionando o gasto duplo (ŠURDA, 2013).

A criação de cada moeda criptografada única do sistema se dá através do processo de mineração, por meio da solução de um problema matemático existente no sistema publicado na web, denominado de Proof of Work (Prova de Trabalho), ou seja, um esforço computacional para resolver um cálculo, ao qual sua dissolução promove a criação de um bloco adicional no sistema, gerando a unidade criptografada, o Bitcoin. Cada resolução da prova de trabalho desencadeia novos problemas matemáticos, ainda mais complexos, exigindo mais tempo e processamento dos computadores para solucionar, proporcionando, assim, o aspecto de valorização da moeda, uma vez que, com o passar do tempo, sua mineração digital se torna mais rara, fomentando sua comparação com o ouro, pela correlação de extração e escassez, pois é finito (KONRAD, 2013). Atualmente foram minerados 18.266.100 (cento e dezoito milhões, duzentos e sessenta e seis mil e cem) Bitcoins, de um total máximo de 21.000.000 (vinte e um milhões) (COINMARKETCAP, 2020).

A estrutura de transação do Bitcoin é realizada através do seu livro de registro contábil público e compartilhado, chamado Blockchain. Tucker (2015) expressa que essa tecnologia foi criada em forma de blocos, dos quais cada transação é verificada através da rede de computadores interligados, desempenhando a função de convalidação da veracidade do registro contábil, bem como sua correta cronologia, e, ao mesmo tempo, servindo de base estrutural para outras transações em paralelo, construindo, assim, um ecossistema de rede interligada, com validações entre si.

Com a transação realizada da fração ou inteiro do arquivo criptografado, o portador do ativo o armazena em um Digital Wallet (carteira digital), um subsistema de guarda, também criptografado, de acesso restrito, por meio de mecanismos com senhas e validações digitais para acesso. A fim de realizar transações de uma carteira para outra, ou até mesmo a compra de produtos e serviços, o usuário utiliza sua Public Key e Privete Key (Chave Pública e Chave Privada), ambas constituídas de uma série de itens alfanuméricos codificados e assimétricos. A chave pública tem por característica o endereçamento eletrônico de sua carteira, similar ao número de uma conta bancária, com o intuito de outros usuários inserirem essa chave para envio de arquivos criptografados, as moedas. A chave privada é comparada à senha de um cartão de crédito ou até mesmo à senha de autorização de pagamento de um sistema bancário, desempenhando a função de validação de retirada do arquivo da sua carteira, enviando-o para outra chave pública (ŠURDA, 2013).

O Bitcoin e demais criptomoedas podem ser adquiridas por meio das Exchanges, que são plataformas on-line de câmbio, estabelecendo uma equivalência às casas de câmbio de compra e troca de moedas estrangeiras. Nessas corretoras on-line de criptomoedas, os clientes realizam abertura de contas, transferindo recursos de suas contas bancárias tradicionais, ou até mesmo, comprando valores através do cartão de crédito, a fim de trocar a moeda do seu país, por criptomoedas, de acordo com a cotação vigente. O CoinMarketCap registrou em 2020 a existência de mais de 20 mil Exchanges espalhadas pelo mundo, das quais, as brasileiras que se destacam, pelo volume transacionado e número de usuários, são o Mercado Bitcoin, Foxbit e Braziliex.

Diante dos dados e fatos expressados, as mais importantes entidades econômicas internacionais também se voltaram para analisar, debater e corroborar com os processos regulatórios das criptomoedas, a exemplo do Banco Mundial, com a inclusão sobre o tema em seu relatório anual: The Global Findex Database 2017 (WORLD BANK, 2017); Fundo Monetário Internacional (FMI) com publicação do periódico: The Long and Short of The Digital Revolution (O longo e curto da revolução digital); e o G20 na reunião geral do dia 8 de fevereiro de 2018, com a pauta: Dialogue on the digital economy gets off to a start (Diálogo sobre economia digital se inicia). Diante das repercussões, impacto econômico e relevância do assunto, os bancos centrais das principais economias do mundo iniciaram seus processos de análise para as possíveis homologações das criptomoedas nas políticas monetárias e suas regulamentações. No Brasil, o Banco Central do Brasil (BACEN) informou ter iniciado as análises e acompanhamento das criptomoedas em 2014, através de comunicado do relatório de administração (BACEN, 2014).

2.4. Investidor brasileiro

O dicionário da Universidade de Cambridge, na Inglaterra, define investidor como: “A person who puts Money into something in order to make a profit or get na advantage” (CAMBRIDGE DICTIONARY, 2020). Focando a figura do investidor no âmbito do mercado de capitais, encontra-se a definição de um banco de investimentos, como: “Um investidor é uma pessoa que aplica os seus recursos na compra de ativos financeiros negociados no mercado de capitais, em busca de rentabilidade” (BTG PACTUAL, 2018). Em ambas as caracterizações do investidor, verifica-se a presença da ação de desembolsar recursos financeiros, a fim de obter algum produto, buscando algum tipo de ganho pecuniário futuro ou vantagem.

Com o objetivo de analisar o perfil do investidor brasileiro, instituições financeiras realizam pesquisas para identificar suas características, no intuito de promover ações para potencializar a eficiência e eficácia de suas comunicações e produtos para esse público. Além dos aspectos classificatórios como investidor conservador, moderado ou arrojado, que estão associados ao grau de risco a que o mesmo está susceptível para exposição de seu capital, bem como ao tipo de produto a ser aplicado, com suas características de renda fixa ou variável, os pesquisadores buscam conhecer os demais atributos, como: renda, nível de escolaridade, gênero, localização geográfica, idade, entre outros aspectos para uma melhor compreensão de suas atuais e futuras escolhas como investidor.

Uma das organizações que realiza pesquisa sobre o perfil do investidor brasileiro é a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (ANBIMA), que em 2018 divulgou um estudo sobre o perfil geral, ou seja, para todos os produtos financeiros, com abrangência nacional. Seus principais dados foram:

- Escolaridade: 47% tem Ensino Médio e 35% Nível Superior.

- Região: Predominância do Sudeste e Sul, com 53% e 18%, respectivamente.

- Renda: 49% têm uma média familiar de até R$ 5 mil.

- Investimento em criptomoeda: 45% têm conhecimento sobre o tema, sendo em sua maioria investidores entre 16 e 34 anos.

Além da ANBIMA, outras instituições também realizaram e divulgaram dados sobre o perfil do investidor brasileiro, como a B3 (Brasil, Bolsa e Balcão) – antigo BM&FBOVESPA (Bolsa de Valores, Mercadorias e Futuros de São Paulo) – que também apresentou dados de 2018, como o índice de 75,33% dos investidores de ações pessoas físicas são homens, porém, ressaltou no estudo que a participação das mulheres vem aumentando, registrando uma evolução de 97% entre os anos de 2014 a 2019. Informou ainda que a grande maioria dos novos investidores da bolsa têm entre 25 e 35 anos. Outra entidade, agora governamental, que pesquisa os investidores, é o Tesouro Direto, que é um dos produtos de renda fixa. O órgão divulgou que em 2018 a participação masculina na compra de seus títulos públicos foi de 71,4% contra 28,6% das mulheres, estabelecendo um índice bem próximo ao da B3. Também ratificou o crescimento da presença feminina nos investimentos, informando que em 2012 eram 61.621 mulheres e em 2018 registrou um total de 608.576, resultando num aumento de quase 10 vezes, contra um crescimento de 6,5 dos homens. Por fim, podemos citar a própria CVM que divulgou relatório realizado em 2018 pelo Serviço de Proteção ao Crédito (SPC), expressando que 69% dos investidores brasileiros aplicam seus recursos na Caderneta de Poupança e apenas 27% dos pesquisados investem há mais de 5 anos em algum produto financeiro.

3. METODOLOGIA

3.1. TIPO DE PESQUISA

A abordagem deste estudo é quantitativa, através de dados primários (survey), por meio de questionário semiestruturado aplicado em momentos distintos para efeito comparativo do amadurecimento dos perfis dos criptoinvestidores, com amostra estatisticamente significante. Para Silva e Menezes (2001), incide na tradução dos números e informações coletadas, para auxílio à resposta dos objetivos propostos. A classificação é descritiva, buscando registrar e analisar os fenômenos estudados, sem a interferência do pesquisador (BARROS; LEHFELD, 2007).

3.2. LÓCUS DA PESQUISA, POPULAÇÃO E AMOSTRA

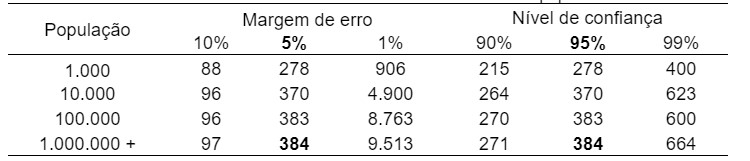

Para a obtenção dos dados sobre os criptoinvestidores brasileiros, a população analisada, em ambas as pesquisas, foi o total de habitantes brasileiros, que de acordo com o Instituto Brasileiro de Geografia e Estatística (IBGE), no ano de 2018, era de 208.494.900 habitantes. O lócus da pesquisa se deu em fóruns específicos de redes sociais sobre investimentos em criptomoedas. A amostra foi selecionada através do cálculo abaixo, estabelecendo como critério um nível de confiança de 95% e margem de erro de 5%, resultando em 384 amostras mínimas.

Tabela 2 – Cálculo de dimensionamento da amostra populacional

3.3. INSTRUMENTO DE COLETA DE DADOS

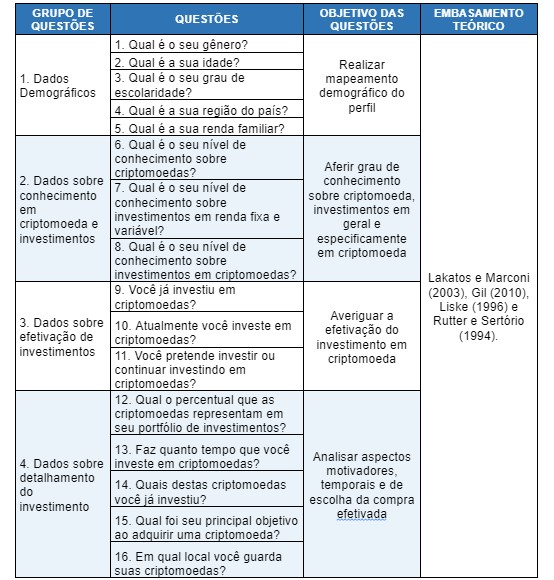

A coleta foi realizada através de questionário semiestruturado on-line, disponível no Apêndice A. O instrumento foi concebido através de 16 perguntas, sendo estas divididas em 4 grupos de questões, determinadas por meio de embasamento teórico, de acordo com a tabela 3:

Tabela 3 – Questionário perfil do investidor de criptomoedas

3.4. COLETA DOS DADOS

O questionário utilizado nas duas pesquisas foi em formato digital, através do Google Forms (Google Formulários). A divulgação da pesquisa I foi realizada através de um canal do Youtube, chamado BitNada, no dia 10 de agosto de 2018 – um dos canais de referência sobre criptomoedas – ressaltando a importância de a academia realizar pesquisas sobre o tema, a fim de corroborar com a disseminação do conhecimento sobre o âmbito narrado, bem como gerar novos dados para tomada de decisões. Na explanação, o youtuber inseriu um link para acesso à pesquisa, contido na descrição do respectivo vídeo1. Além da divulgação supracitada, o questionário foi publicado em páginas de discussões sobre moedas digitais no Facebook. A coleta dos dados ocorreu entre os dias 10 e 16 de agosto de 2018. Após 6 dias corridos das postagens, superou-se a meta da amostra, com o número de 416 questionários respondidos, finalizando-se então a disponibilidade de resposta, através do bloqueio on-line do instrumento. Dos 416 respondentes, foram eliminadas 13 respostas, devido à inserção de dados incoerentes nos campos abertos do questionário.

A pesquisa II foi realizada entre os dias 28 de janeiro e 07 de fevereiro de 2020 – aproximadamente um ano e meio após a pesquisa I – também divulgada em redes sociais de cunho sobre investimentos em criptomoedas, como o grupo do Telegram “Bitcoin Brasil” com mais de 2 mil membros e as páginas do Facebook “Bitcoin Brasil – Original” e “Bitcoins” com mais de 150 mil e 35 mil membros respectivamente (janeiro de 2020). Foram obtidas 399 respostas, sendo uma eliminada por inclusão de informações desconexas. Todavia, em ambas as pesquisas, as respostas válidas asseguraram o quantitativo mínimo para uma amostra estatisticamente significante.

3.5. TÉCNICA DE ANÁLISE DE DADOS

A análise e interpretação dos dados coletados na pesquisa, deu-se através do processo de análise estatística descritiva, que permitiu verificar as características da distribuição e detalhamento dos dados, bem como a coerência das informações e suas interligações, considerando possíveis variáveis que podem impactar o estudo, estabelecendo, assim, a interpretação dos mesmos, utilizando o referencial teórico como parâmetro analítico corroborativo e de confiabilidade (LAKATOS; MARCONI, 2003). Em relação à comparação dos perfis entre a pesquisa I e II foi utilizada análise comparativa, a fim de confrontar os dados, objetivando averiguar alterações relevantes nas características dos criptoinvestidores.

4. ANÁLISE DOS RESULTADOS

4.1.1. Dados demográficos

Aqui serão apresentados os resultados obtidos sobre os aspectos demográficos do perfil, contendo informações de gênero, idade, grau de escolaridade, região e renda familiar.

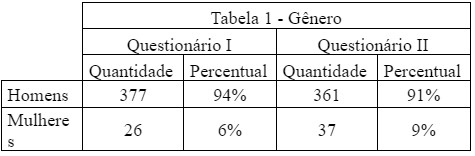

4.1.1.1. Gênero

É possível observar na Tabela 1, correspondente a primeira amostra, que há uma predominância de investidores homens, com 377 respondentes de um total de 403, ou seja 94%. A pesquisa II realizada um ano e meio depois, pode-se verificar que persiste a predominância masculina. A maioria masculina apresentada é congruente com o número de investidores homens na Bolsa de Valores brasileira, que em 2018 representava 75,33% (B3, 2020), bem como com os investidores do Tesouro Direto, que em 2018 totalizava 71,4% de homens e 28,6% de mulheres (TESOURO DIRETO, 2018).

Segundo o B3 (Brasil, Bolsa e Balcão) – antigo BM&FBOVESPA (Bolsa de Valores, Mercadorias e Futuros de São Paulo) – a participação das mulheres nos investimentos, em renda variável, vem aumentando a cada ano, registrando um crescimento de 97% em comparação entre os anos de 2014 e 2019 (B3, 2020). O aumento da participação feminina também pode ser observado nas aplicações do Tesouro Direto – investimento de renda fixa – cujo número de mulheres em 2012 era 61.621 e em 2018 se registrou o montante de 608.576 que resulta num crescimento de quase 10 vezes em 7 anos, enquanto a participação masculina aumentou 6,5 vezes (TESOURO DIRETO, 2018).

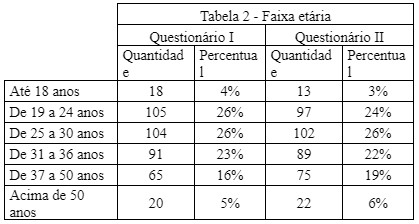

4.1.1.2. Idade

De acordo com a Tabela 2, constatou-se na pesquisa I, a maior concentração dos criptoinvestidores na faixa etária de 19 a 24 anos. A pesquisa II tem como maior faixa a de 25 a 30 anos, fator este que pode estar associado à questão cronológica do intervalo de um ano e meio entre as pesquisas.

O dado aferido é coerente com estudo realizado na B3 que verificou, no ano de 2018, que a maior parte dos investidores egressos estavam na faixa etária de 25 a 35 anos (B3, 2020; CVM, 2018).

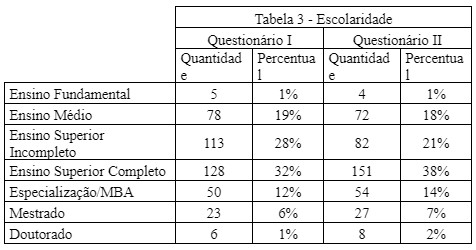

4.1.1.3. Escolaridade

Observa-se na Tabela 3 que na primeira pesquisa o grau de escolaridade com maior representatividade é o ensino superior, com 52% dos investidores. Já na pesquisa II, nota-se um aumento de 8 pontos percentuais no nível superior completo dos investidores e uma redução de 7 pontos percentuais no superior incompleto, sem maiores alterações expressivas nos demais âmbitos.

Estudo da ANBIMA, realizado em 2018 e divulgado em 2019, sobre o perfil do investidor brasileiro, de forma geral, informa que 47% dos respondentes têm o ensino médio, já o superior performa em 35%. Pode-se observar que os investidores específicos de criptomoedas de ambas as pesquisas têm um percentual do grau superior acima dos investidores como um todo, ou seja, que investem em produtos financeiros diversos. Este comparativo de escolaridade do investidor geral versus o investidor de criptomoeda pode gerar uma oportunidade de estudos posteriores sobre quais fatores contribuem para este resultado, como a suposição da possibilidade de o investimento em criptomoeda ter uma maior complexidade de operacionalização computacional.

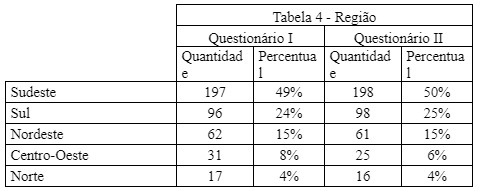

4.1.1.4. Região

De acordo com a Tabela 4, na pesquisa I, a região brasileira que concentra a maioria dos criptoinvestidores é a Sudeste, com 49% e em segundo lugar, a região Sul, com 24%. A pesquisa II mantém as posições no ranking. O estudo da ANBIMA, informa que os investidores gerais se concentram nas regiões Sudeste e Sul, com 53% e 18%, respectivamente. Pode-se analisar que há uma similaridade e proporcionalidade nos percentuais de ambos os estudos confrontados.

Realizando comparação com a população brasileira, identifica-se uma correlação entre a região com maior percentual, pois conforme dados do Instituto Brasileiro de Geografia e Estatística (IBGE), de 2018, a região Sudeste somou uma população de 87.711.946 habitantes, resultando na proporção de 42% da população brasileira de 208,5 milhões.

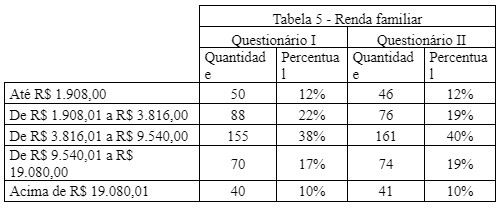

4.1.1.5. Renda familiar

Em relação ao poder aquisitivo, levando em conta a renda familiar, apresentada na Tabela 5, constatou-se na pesquisa I, que 73% dos criptoinvestidores têm uma renda inferior a R$ 9.540,00 tendo a maior concentração, com 38% na faixa entre R$ 3.816,01 a R$ 9.540,00. Em relação à pesquisa II, pode-se observar a permanência da faixa entre R$ 3.816,01 a R$ 9.540,00 como a maior, com 40%.

O estudo da ANBIMA informa que 49% dos investidores brasileiros como um todo têm uma média de renda mensal familiar de R$ 5.000,00. Como as porcentagens têm medidas distintas, não há como realizar uma correlação direta; todavia, podemos analisar que a média apresentada pela ANBIMA está dentro da faixa de maior concentração deste estudo.

4.1.2. Dados sobre conhecimento em criptomoeda e investimentos

Neste tópico serão abordados os dados coletados em relação ao nível de conhecimento sobre criptomoedas, investimentos em renda fixa e variável e, por último, sobre investimentos especificamente em criptomoedas, de acordo com as perguntas: 1. “Qual é o seu nível de conhecimento sobre criptomoeda?”; 2. “Qual é o seu nível de conhecimento sobre investimentos em renda fixa e variável”?; e 3. “Qual é o seu nível de conhecimento sobre investimentos em criptomoedas?”.

O nível de conhecimento foi aferido através de escala de 1 ao 10, sendo o menor número para muito baixo conhecimento e o maior para alto grau de conhecimento sobre o âmbito perguntado.

De acordo com a tabela 6, sobre a pesquisa I, observa-se que a maior quantidade de notas atribuídas sobre criptomoedas foi ao nível 8, com 98 marcações, que resultam em 24%. Em relação ao conhecimento sobre renda fixa e variável, repetiu-se a nota 8 com maior número de escolhas, com 24%, obtendo assim 96 marcações. Já em relação ao conhecimento sobre investimentos em criptomoeda, mais uma vez, manteve-se o grau 8 com maior concentração de respostas, contudo, desta vez com um número ainda maior, 106, que corresponde a 26%.

Obteve-se ainda, na mesma tabela, que na segunda pesquisa uma atribuição de notas proporcionais às da primeira pesquisa, com ressalva na pergunta sobre conhecimento em criptomoeda, cuja maior concentração de notas foi no nível 7, com 25% e em segundo lugar, o grau 8, com 22%. Sobre o conhecimento em renda fixa e variável, observa-se o grau 8 como maior atribuição de notas, 101 respostas, performando em 25%. Em relação ao conhecimento sobre investimentos em criptomoedas, também com o grau 8 como maior concentração de atribuições, obteve 103 marcações, resultando em 26%.

Segundo o estudo da ANBIMA, de 2018, sobre o “Raio X do Investidor Brasileiro”, 45% dos entrevistados informaram ter conhecimento sobre criptomoedas. O estudo informa ainda que a maior parte desses investidores respondentes têm entre 16 e 34 anos, corroborando com os resultados obtidos nos gráficos 3 e 4 sobre a faixa etária dos criptoinvestidores.

4.1.3. Dados sobre efetivação e continuidade dos investimentos

No presente tópico serão explanados dados sobre a efetivação e continuidade do investimento em criptomoedas pelos respondentes, abordando as perguntas: 1. “Você já investiu em criptomoedas?”; 2. “Atualmente você investe em criptomoedas?”; e 3. “Você pretende investir ou continuar investindo em criptomoedas?”.

Conforme tabela 7, pode-se verificar que a grande maioria dos entrevistados, da pesquisa I, já investiu em criptomoeda, somando 94%. – O alto índice apresentado está associado ao fato de a pesquisa ter sido aplicada em fóruns, páginas e redes sociais específicas sobre o tema. – Em relação à atualidade do investimento, observa-se que apenas 15 criptoinvestidores findaram seus investimentos em moedas digitais, representando uma diminuição de 3 pontos percentuais. Já no aspecto de continuidade do investimento, nota-se que 8% dos respondentes informam ter dúvidas da perenidade do investimento e 2% não darão sequência ao ato.

Após aproximadamente um ano e meio, de acordo com a mesma tabela, verifica-se que houve um aumento de 3 pontos percentuais nos investidores que já realizaram compra de criptomoedas. Já em relação à atualidade, observa-se uma maior assiduidade em estarem investindo, com uma redução de apenas 8 investidores ou 2 pontos percentuais, contra quase o dobro da pesquisa I. No que tange à continuidade do investimento, também nota-se um aumento, com 3 pontos percentuais que “sim”, diminuição de 2 pontos percentuais sobre incerteza, bem como redução de um ponto percentual para não prosseguimento.

Mesmo com a desvalorização do Bitcoin e demais criptomoedas, em comparação com a cotação da pesquisa I perante a II, verifica-se o aumento do percentual de permanência do investidor neste produto financeiro.

4.1.4. Dados sobre detalhamento do investimento

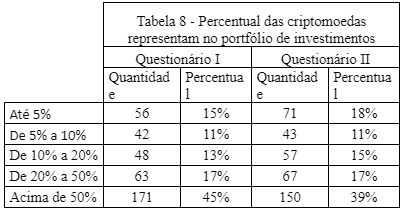

Aqui serão expressos os dados sobre o detalhamento do investimento. Informações sobre o percentual que a(s) criptomoeda(s) representa(m) no portfólio de investimentos do criptoinvestidor, tempo de investimento, quais foram as criptomoedas investidas, principal objetivo da aquisição e local de guarda.

4.1.4.1 .Percentual que as criptomoedas representam no portfólio de investimentos

Conforme tabela 8, a maioria dos respondentes da primeira pesquisa, que somam 45%, informam que alocam mais da metade da sua carteira de investimentos em criptomoedas.

Já na pesquisa II, nota-se a continuidade de alocação maior que 50%, com 150 criptoinvestidores, performando em 39%.

Verifica-se que há uma grande diferença de alocação, quando comparado a investidores gerais, que de acordo com relatório divulgado pela CVM e realizado pela SPC, em 2018, sobre os aspectos dos investidores gerais brasileiros, informa que a maioria, com 69% têm a poupança como seu principal produto de investimento do portfólio.

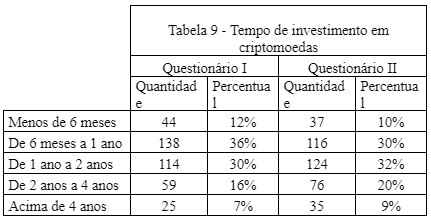

4.1.4.2 Tempo de investimento em criptomoedas

De acordo com a tabela 9, nota-se que a maioria dos criptoinvestidores brasileiros começaram a investir entre 6 meses e 1 ano atrás, representando 36%. Levando em consideração que o Bitcoin foi a primeira criptomoeda criada ao final do ano de 2008, observa-se que há um espaço de tempo de 10 anos até a realização da pesquisa I, consequentemente, os dados, abaixo, refletem um delay de 9 anos da maioria dos investidores para aquisição da moeda.

A tabela acima também informa que na pesquisa II, a maioria dos criptoinvestidores, com 32%, têm entre 1 e 2 anos de investimento. Conforme descrito na metodologia, a pesquisa II foi realizada aproximadamente um ano e meio após a pesquisa I. Sendo assim, analisou-se que se a faixa com a maioria dos respondentes da pesquisa I continuasse com seus investimentos e respondesse a pesquisa II, era esperado uma probabilidade de maior representatividade da faixa de 2 a 4 anos da pesquisa II. Verifica-se que o segundo maior resultado da pesquisa II é da faixa entre 6 meses a 1 ano, com 30%, bem próximo ao maior resultado, constatamos que uma relevante parte desses respondentes são novos egressos.

Para efeito comparativo, segundo o relatório da CVM/SPC de 2018, apenas 27% dos brasileiros investem em algum produto financeiro há mais de cinco anos. Este dado leva-se a pensar que o fenômeno de pouco tempo de investimento em criptomoeda não é exclusivo deste produto, mas sim, de uma possível característica cultural do país, uma vez que os demais produtos financeiros têm muito mais tempo de criação que os 12 anos de criação do Bitcoin.

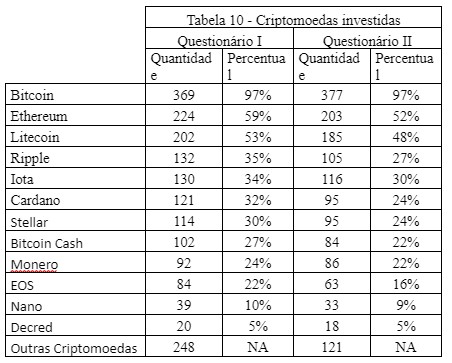

4.1.4.3. Criptomoedas investidas

Os dados provenientes da tabela 10, informam que 97% dos respondentes investem em Bitcoin, corroborando com os dados do CoinMarketCap (2020) que ratificam ser a criptomoeda mais investida no mundo, detendo mais de 50% do total de transações. Em segundo lugar, verifica-se a criptomoeda Ethereum, com 59%, com 248 menções de outras criptomoedas, num universo com mais de 5 mil criptomoedas (COINMARKETCAP, 2020).

A tabela acima, apresenta uma continuidade da predominância do Bitcoin na pesquisa II, com o mesmo índice de 97%.

A intensificação dos investimentos em Bitcoin, não é um fator registrado apenas no Brasil, segundo dados do CoinMarketCap (2020), de 2018 até 2020 o Bitcoin passou de 30% de Market share (participação de mercado) para mais de 50% no total de investimentos no mundo.

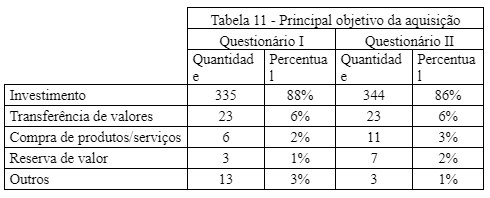

4.1.4.4. Principal objetivo da aquisição

Constata-se, de acordo com a tabela 11, o principal objetivo de aquisição das criptomoedas pelos respondentes da primeira pesquisa, é o investimento, com 88%. Ou seja, o intuito não é utilizar como moeda para transações financeiras, ou para compra de produtos na internet, tampouco para hedge (proteção), como reserva de valor.

Observa-se na segunda pesquisa, o percentual de 86%, como principal objetivo investir, consolidando-se a intenção geral dos criptoinvestidores.

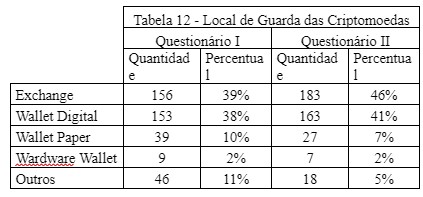

4.1.4.5. Local de guarda das criptomoedas

A seguir, analisa-se os locais de guarda das criptomoedas adquiridas pelos investidores, que conforme a tabela 12, a carteira digital e as Exchanges são os guardiões preferidos dos criptoinvestidores, com 39% e 38%, respectivamente, em relação à pesquisa I. Esses dois locais com maior porcentagem de escolha têm como característica serem um ambiente sistêmico, ou seja, on-line, podendo ser acessado por quaisquer dispositivos com acesso à internet. Diferente da carteira off-line de papel, que sua guarda é física, de igual modo a carteira Hardware, que na maioria das vezes é materializada em pen-drive, inviabilizando seu acesso remoto, não dispondo do bem físico (ŠURDA, 2013).

A pesquisa II, ratifica as escolhas dos criptoinvestidores pela carteira digital e Exchanges. Contudo, houve uma inversão de lugares, aparecendo a Exchange como principal forma de guarda com 46%, contra 41% da wallet digital.

Diante dos resultados apresentados, corroborados com o referencial teórico e dados de outras pesquisas sobre investidores brasileiros, realizadas por relevantes instituições, é possível verificar um perfil predominante do investidor de criptomoedas brasileiro, o criptoinvestidor.

5. CONSIDERAÇÕES FINAIS

O crescimento exponencial da tecnologia, a globalização nas relações comerciais, a inserção da digitalização nos meios de pagamentos, a busca da descentralização do poder econômico e a evolução nos sistemas criptografados, são exemplos de fenômenos que embasaram e corroboraram para o cenário de criação, utilização e expansão das criptomoedas. Tema de relevância global, que é cada vez mais debatido por entidades internacionais, estando presente nas reuniões de cúpula econômica dos países, através dos seus bancos centrais, a fim de analisar suas possíveis regulamentações, bem como estudar as características dos seus investidores, os criptoinvestidores.

Verifica-se que no Brasil há um perfil predominante dos criptoinvestidores, ratificado em pesquisa realizada em momentos distintos, com intervalo de aproximadamente um ano e meio, que apresentaram baixa distorção entre os resultados, contribuindo, assim, para a assertividade do mapeamento do perfil, chegando à seguinte conclusão de suas características: (lê-se o primeiro percentual referente à aplicação I e o segundo, à aplicação II) ser homem, com 94% e 91%; ter idade entre 19 e 36 anos, com 74% e 72%; grau de escolaridade Superior, com 52% e 60%; da região Sudeste, com 49% e 50%; de renda familiar entre R$ 3.816,01 a R$ 9.450,00 com 38% e 40%; com nível de conhecimento de uma escala de 1 a 10, em criptomoeda, com 8 (24%) e 7 (24%), em investimentos de renda fixa e variável, com 8 (23%) e 8 (25%), e em investimentos em criptomoeda, com 8 (50%) e 8 (51%); investimento em criptomoeda já realizado, com 94% e 97%; estar atualmente investindo, com 90% e 95%; e com pretensão de continuidade de investir, com 90% e 93%; performando uma alocação acima de 50% de criptomoedas em seu portfólio de investimentos, com 45% e 38%; investindo em criptomoeda de 6 meses a 1 ano, com 36% e na aplicação II de 1 ano a 2 anos, com 32% (resultado proporcional, levando em consideração o delay entre as coletas de dados); escolhendo o Bitcoin como a moeda mais investida, com 97% em ambas as pesquisas; para investimento como principal motivação da aquisição, com 88% em ambos os resultados; e, por fim, utilizando a wallet (carteira) digital para guarda das criptomoedas, com 39% contra 38% na Exchange e na segunda aplicação, a Exchange, como principal guarda, com 46% versus 41% da wallet (carteira) digital.

Diante do exposto no referencial e dados coletados, observamos a importância das criptomoedas para a conjuntura econômica internacional, a complexidade e necessidade do seu processo de regulamentação monetária, a personificação predominante de seus investidores brasileiros e a oportunidade e estima para fomento de novos estudos.

O presente estudo por se tratar de uma abordagem quantitativa, traz como limitação, a ausência do entendimento de possíveis causas para se investir em criptomoedas. Outro fator limitante é a temporalidade da pesquisa, pois por se tratar de um tema em constante mudança, seja regulatória, cambial ou tecnológica, existe a possibilidade dos dados aqui apresentados, estarem defasados em pesquisas posteriores a publicação desta dissertação. Como sugestão futura para novos estudos, a utilização de métodos qualitativos, podem ajudar na compreensão de possíveis aspectos comportamentais comuns entre os criptoinvestidores.

REFERÊNCIAS

ALMEIDA, J. R. N. Economia Monetária: uma abordagem brasileira. São Paulo. Atlas, 2009.

ANBIMA – Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais. Raio X do Investidor Brasileiro. 2. ed. 2018. Disponível em: https://www.anbima.com.br/data/files/25/50/2D/8C/0BBB96109FF4F696A9A80AC2/.RaioX_investidor_2019.pdf. Acesso em: 10 fev. 2020.

ASSAF NETO, A. Mercado financeiro. 9. ed. São Paulo: Atlas, 2010.

ASSANGE, J. Liberdade e o Futuro da internet Cypherpunks. São Paulo: Boitempo Editorial, 2015.

BACEN – Banco Central do Brasil. Disponível em: https://www.bcb.gov.br/. Acesso em: 05 jan. 2020.

_______. Estatísticas do setor externo. Disponível em: https://www.bcb.gov.br/estatisticas/estatisticassetirexterno. Acesso em: 12 fev. 2020.

_______. Relatório de Administração 2014. Disponível em: https://www.bcb.gov.br/Pre/Surel/RelAdmBC/2014/servicos-financeiros.html. Acesso em: 27 dez. 2019.

_______. Taxa Selic. Disponível em: https://www.bcb.gov.br/htms/SELIC/SELICdiarios.asp?frame=1/. Acesso em: 19 jan. de 2019.

BARROS; A. J. da S.; LEHFELD, N. A. de S. Fundamentos de metodologia científica. São Paulo: Pearson Prentice Hall, 2007.

BTG PACTUAL. O que é e quem pode ser um Investidor Qualificado? Blog BTG Pactual Digital, 2018. Disponível em: https://www.btgpactualdigital.com/blog/investimentos/o-que-e-investidor-qualificado. Acesso em: 12 fev. 2020.

BITCOIN já tem mais que o dobro de investidores da bolsa no Brasil. G1. 2018. Disponível em: https://g1.globo.com/economia/educacao-financeira/noticia/bitcoin-ja-tem-mais-que-o-dobro-de-investidores-da-bolsa-no-brasil.ghtml. Acesso em: 27 dez. 2019.

BLOCKCHAIN.INFO. Market Price of Cryptocurrency. Disponível em: https://www.blockchain.com/pt/charts/market-price. Acesso em: 27 dez. 2019.

B3. Histórico de Pessoas Físicas Investidoras na Bovespa. Disponível em: https://www. bmfbovespa.com.br/pt_br/servicos/market-data/consultas/historico-pessoas-fisicas/. Acesso em: 10 fev. 2020.

BUNDESBANK. Perspektiven 2014. Disponível em: https://www.bundesbank.de/de/presse/reden/perspektiven-2014-710758. Acesso em: 27 jul. 2019.

CAMBRIDGE DICTIONARY. Meaning of invest in English. Disponível em: https://dictionary.cambridge.org/dictionary/english/invest. Acesso em: 12 fev. 2020.

101 BLOCKCHAIN. O Guia Definitivo da Tecnologia Blockchain: Uma Revolução Para Mudar o Mundo. Disponível em: https://101blockchains.com/pt/tecnologia-blockchain-guia/. Acesso em: 27 jul. 2019.

COHEN, B. J. The Geography of Money. New York: Cornell University Press, 1998.

COINMARKETCAP. All Crytocurrency listed. Disponível em: https://coinmarketcap.com/all/views/all/. Acesso em: 03 jan. 2020.

CVM – Comissão de Valores Mobiliários. Cenário da Poupança e dos Investimentos dos Brasileiros 2018. Disponível em: https://www.cvm.gov.br/export/sites/cvm/menu/investidor/estudos/pesquisas/20181002_estudo_spc_cenario_da_poupanca_e_dos_investimentos_dos_brasileiros.pdf. Acesso em: 10 fev. 2020.

_______. Deliberação CVM nº 830, de 1º de outubro de 2019. Brasília: CVM, 2019a.

_______. Deliberação CVM nº 831, de 1º de outubro de 2019. Brasília: CVM, 2019b.

_______. O Mercado de valores mobiliários brasileiro. 3. ed. Rio de Janeiro. Comissão de Valores Mobiliários, 2014.

DAI, W. B-Money. Archived from the original. Washington – DC, 1998

DAVIES, G. A history of money. From ancient times to the present day. Cardiff: University of Wales Press, 2002.

DIALOGUE on the digital economy gets off to a start. G20. Disponível em: https://www.g20.org/en/news/g20-dialogue-digital-economy-gets-start. Acesso em: 20 dez. 2019.

DIGITALFLIP. What is Bitcoin and how does it work? Disponível em: https://www.digitalflip.co/what-is-bitcoin-and-how-does-it-work/. Acesso em: 27 jul. 2019.

FACEBOOK. Grupo Bitcoin Brasil. Disponível em: https://www.facebook.com/groups/bitcoin.brasil.2/permalink/838439006349612/. Acesso em: 20 out. 2018.

FERGUSON, N. A ascensão do dinheiro: a história financeira do mundo. Tradução: Cordelia Magalhães. São Paulo-SP: Editora Planeta do Brasil, 2009.

FORTUNA, E. Mercado financeiro: produtos e serviços. 20. ed. Rio de Janeiro. Qualitymark, 2015.

GIAMBIAGI, F. et al. Economia brasileira contemporânea. 1945-2010. Rio de Janeiro: Elsevier, 2011.

GIL, A. C. Métodos e Técnicas de Pesquisa Social. 6. ed. São Paulo. Atlas, 2010.

GOOGLE. Google Forms – Questionário 2020. Disponível em: https://goo.gl/forms/HZAtmxxw6OqULvqs1. Acesso em: 13 fev. 2020.

HILLBRECHT, R. Economia monetária. São Paulo: Atlas, 1999.

HISTÓRICO de Pessoas Físicas Investidoras na Bovespa. B3. Disponível em: https://www. bmfbovespa.com.br/pt_br/servicos/market-data/consultas/historico-pessoas-fisicas/. Acesso em: 10 fev. 2020.

IBGE – Instituto Brasileiro de Geografia e Estatística. Estimativas de População – Estimativa Populacional Brasileira de 2018. Disponível em: ftp://ftp.ibge.gov.br/Estimativas_de_Populacao/Estimativas_2018/estimativa_dou_2018.pdf. Acesso em: 20 out. 2019.

IFM. The Long and Short of The Digital Revolution. Disponível em: http://www.imf.org/external/pubs/ft/fandd/2018/06/impact-of-digital-technology-on-economic-growth/muhleisen.htm. Acesso em: 20 dez. 2019.

INFORMONEY. Alemanha legaliza criptomoedas e reconhece Bitcoin como meio de pagamento. Disponível em: http://www.informoney.com.br/mercados/alemanha-legaliza-criptomoedas-e-reconhece-bitcoin-como-meio-de-pagamento. Acesso em: 16 fev. 2020.

IOTA. What is IOTA? Disponível em: https://www.iota.org/get-started/what-is-iota. Acesso em: 27 jul. 2019.

ISTOÉ DINHEIRO. O outro lado da moeda. Disponível em: https://www.istoedinheiro.com.br/o-outro-lado-da-moeda-4/. Acesso em: 16 fev. 2020.

KONRAD, S. G. On The Origins Of Bitcoin: Stages Of Monetary Evolution, 2013.

KRUGMAN, P. O regresso da Economia da Depressão e a Crise Atual. Nova Iorque (New York): Editorial Presença, 2009.

LAKATOS, E. M.; MARCONI, M. A. Fundamentos de metodologia científica. 5. ed. São Paulo: Atlas, 2003.

LISKE, L. Medindo a satisfação do cliente. Rio de Janeiro: Qualymark Editora, 1996.

MAULID, H. The Implementation of Blind Signature in Digital Cash. United States. Department of Informatics Engineering, School of Applied Science Telkom University, 2008.

MENEZES, A.; OORSCHOT, P.; VANSTONE, S. Handbook of Applied Cryptography. Boca Raton, FL: CRC Press, 1996.

MERCADO de Cripto! 10/08 Bitcoin / Ciclos de Mercado / Adoção em massa / LTC / ADA. Youtube. Disponível em: https://www.youtube.com/watch?v=7JfZuHEZX3w&t=240s. Acesso em: 20 out. 2018.

NAKAMOTO, S. Bitcoin: a Peer-to-Peer Eletronic Cash Sistem, 2008.

PAPINI, R. Sociedade anônima e mercado de valores mobiliários. Rio de Janeiro: Forense, 2004.

PINHEIRO, J. L. Mercado de capitais: fundamentos e técnicas. 4. ed. São Paulo-SP: Atlas, 2007.

RECEITA FEDERAL. Manual de preenchimento da obrigatoriedade de prestação de informações relativas às operações realizadas com criptoativos à Secretaria Especial da Receita Federal do Brasil (RFB). Instrução Normativa FRB Nº 1.888, de 3 de maio de 2019.

RUTTER, M.; SERTÓRIO, A. Pesquisa de mercado. 2. ed. São Paulo: Editora Ática, 1994.

SCHNEIDER, B. Applied Cryptography. 2nd Edition. New York: John Wiley & Sons, 1996.

SEC. Securities and Exchange Commission. Investor alert: bitcoin and other virtual currency-related investments. 2014. Disponível em: https://www.investor.gov/additional-resources/news-alerts/alerts-bulletins/investor-alert-bitcoin-other-virtual-currency. Acesso em: 20 dez. 2019.

SILVA, E. L.; MENEZES, E. M. Metodologia da pesquisa e elaboração de dissertação. 3. ed. rev. atual. Florianópolis: Laboratório de Ensino a Distância da UFSC, 2001.

ŠURDA, P. Economics of Bitcoin: is Bitcoin an alternative to fiat currencies and gold? Diploma Thesis, Wirtschaftsuniversität Wien, 2013. Disponível em: http://dev.economicsofbitcoin.com/mastersthesis/mastersthesis-surda-2012-11-19b.pdf. Acesso em: 20 jul. 2019.

TAPSCOTT, D. Blockchain Revolution: How the Technology Behind Bitcoin Is Changing Money, Business, and the World. New York: Editora Portfolio, 2013.

TESOURO DIRETO. Balanço do Tesouro Direto – Maio 2018. Brasília: Tesouro Nacional, 2018. Disponível em: https://www.tesouro.gov.br/documents/10180/639446/Balan%C3%A7o+TD+-+Maio+18/0edbf6e2-f04b-4808-8940-366498e74b3b. Acesso em: 13 fev. 2020.

TREVISAN, A. L. A política cambial brasileira durante a vigência do acordo de Bretton Woods: 1945-1973. 2004. Dissertação – Universidade Federal do Rio Grande do Sul, Porto Alegre, 2004.

TUCKER, F. Bit by Bit: How P2P Is Freeing the World. Liberty, 2015.

ULRICH, F. Bitcoin: A Moeda na Era Digital. São Paulo: Instituto Ludwig von Mises Brasil, 2014.

VIEIRA, J. P. A História do Dinheiro – Academia das Ciências de Lisboa (ACL). Lisboa – Portugal, 2017.

WEATHERFORD, J. A história do dinheiro. São Paulo-SP: Negócio Editora, 1999.

WHAT is the G20. G20. Disponível em: https:// https://www.g20.org/en/g20/what-is-the-g20. Acesso em: 20 dez. 2019.

WORLD BANK. The Global Findex Database 2017. Overview booklet. World Bank, Washington, D.C. Creative Commons Attribution CC BY 3.0 IGO. Disponível em: https://globalfindex.worldbank.org/. Acesso em: 20 jul. 2019.

ZANELLA, L. C. H. Metodologia de estudo e de pesquisa em administração. Florianópolis: Departamento de Ciências da Administração/UFSC; [Brasília]: CAPES; UAB, 2009.

APÊNDICE A – Questionário aplicado

1Disponível em: https://www.youtube.com/watch?v=7JfZuHEZX3w&t=240s. Acesso em: 20 out. 2018.