REGISTRO DOI: 10.69849/revistaft/ch10202506032106

Hélio dos Santos Melo;

Orientador: Prof. Wagner Palheta

Resumo

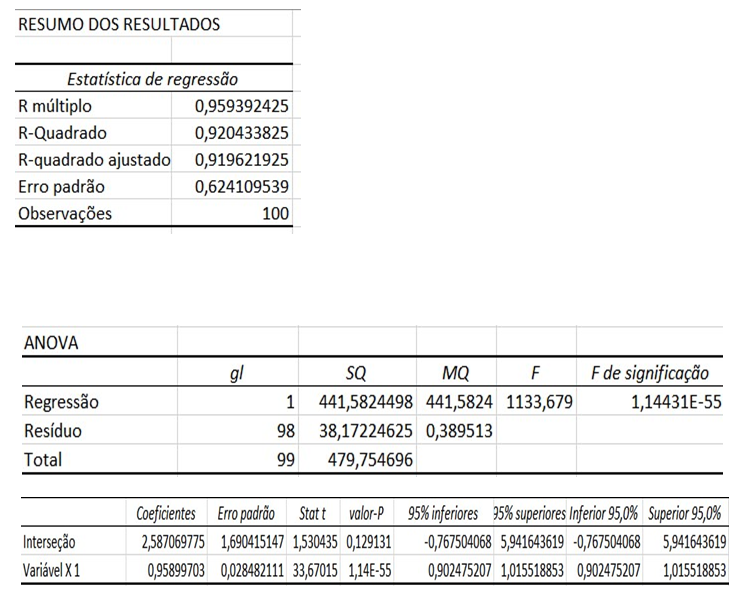

Esta pesquisa examina o rendimento das ações da Bolsa de Valores. Vamos usar como modelo de teste as ações da VALE e PETROBRAS na B3, empregando canal de regressão linear para antecipar os valores de compra ou venda, considerando aportes regulares e reinvestimentos, além de lucros de dividendos no período de 2022 a 2024. A avaliação usou 100 observações, gerando um modelo sólido com R-quadrado de 0,92, sugerindo que 92% da variação no valor das ações pode ser atribuída à variável preditora. O erro padrão atingiu 0,62, demonstrando uma boa acurácia do modelo. Os achados indicaram um aumento notável no valor acumulado, resultado do reinvestimento constante de lucros e dividendos. A tática empregada mostrou-se eficaz em maximizar o capital investido, resultando em um total final de R$ 78.465,00 ao término do período, além de R$ 10.186,03 em dividendos, isso para a empresa Vale, enquanto para a Petrobras resultou em um total final de R$ 11.647.791,39, além de R$ 1.147.316,36 em dividendos. Conclui-se que a aplicação de métodos estatísticos, como o canal de regressão linear, é uma ferramenta eficaz para a formulação de estratégias no mercado acionário.

Palavras-chave: ações da Bolsa de Valores, canal de regressão linear, dividendos, estratégias de investimento, B3.

Abstract

This research examines the performance of stocks on the Stock Exchange. We will use VALE and PETROBRAS shares on B3 as a test model, employing a linear regression channel to anticipate purchase or sale values, considering regular contributions and reinvestments, in addition to dividend profits in the period from 2022 to 2024. The evaluation used 100 observations, generating a solid model with R-squared of 0.92, suggesting that 92% of the variation in stock value can be attributed to the predictor variable. The standard error reached 0.62, demonstrating good accuracy of the model. The findings indicated a notable increase in the accumulated value, resulting from the constant reinvestment of profits and dividends. The tactic employed proved to be effective in maximizing invested capital, resulting in a final total of R$78,465.00 at the end of the period, in addition to R$10,186.03 in dividends for Vale, while for Petrobras it resulted in a final total of R$11,647,791.39 in addition to R$1,147,316.36 in dividends. It is concluded that the application of statistical methods, such as the linear regression channel, is an effective tool for formulating strategies in the stock market.

Keywords: VALE stocks, linear regression, dividends, investment strategies, B3.

Introdução

Com as mudanças no cenário da economia mundial, o uso do canal de regressão linear como um indicador vem contribuindo para a atuação de investidores deste setor, podendo facilitar a análise onde a variação do preço do ativo possibilita a busca por regiões de suporte e resistência. Por exemplo, quando o preço denota uma pausa, oportuniza ao investidor a realização de compra ou venda do ativo, o que influencia na sua tomada de decisão.

Nas últimas décadas, o campo da probabilidade e estatística tem avançado consideravelmente, influenciando outras áreas como medicina, finanças e tecnologias. Dentro desse escopo, o estudo do canal de regressão linear tem se mostrado bastante promissor, com aplicações que permitem prever valores futuros e entender a influência de variáveis independentes sobre uma variável dependente.

Mesmo que se tenha um grande êxito em tarefas específicas, ainda existem desafios em relação a setores onde o mesmo pode ser utilizado. Em particular, a capacidade de prever valores de ações do mercado financeiro, onde os dados são variáveis independentes, o melhor cenário se aplica na capacidade de captar valores de abertura e fechamento do ativo e ver sua correlação e tendência. Neste sentido, para que seja feita uma tomada de decisão mais assertiva, possibilitando assim identificar quando o preço do ativo está mais caro ou mais barato.

A utilização desse modelo pode beneficiar inúmeras áreas, e em sistemas de previsão econômica, nos quais os dados estão frequentemente sujeitos a incertezas, ter uma boa previsão de preço futuro do ativo pode beneficiar o investidor comum. Logo, é notável a falta desse tipo de cálculo para determinar a variação do preço do ativo, podendo contribuir para o avanço nesse sentido e demonstrar sua utilidade onde se encontram poucos recursos utilizados em ações do mercado financeiro.

Este trabalho tem por objetivo demonstrar ao investidor comum a possibilidade de utilização desse método para melhorar a predição em cenários incertos, acompanhando o preço do ativo e fazendo uma projeção para frente do preço, propondo a ideia de qual a melhor hora de comprar ou vender um ativo. Este cálculo visa ao investidor comum que é possível fazer aplicações com um pouco mais de segurança.

Referencial teórico

O mercado financeiro brasileiro tem se mostrado uma arena de oportunidades para investidores que utilizam técnicas estatísticas avançadas, como o canal de regressão linear, para analisar e prever preços de ativos. Segundo estudos recentes, estratégias baseadas em modelos matemáticos têm se tornado cada vez mais importantes nas decisões de investimento (NEZ et al., 2021). A B3, principal bolsa de valores do Brasil, oferece um ambiente diversificado e dinâmico para aplicação desses métodos.

O canal de regressão linear é amplamente utilizado para identificar relações entre variáveis financeiras, tais como preços de ações, indicadores econômicos e alterações nas taxas de câmbio. Este método permite prever preços futuros com base em padrões históricos, o que serve como ferramenta essencial na análise de ativos técnicos e fundamentais. Como mostram estudos sobre preços de ações no mercado brasileiro, variáveis macroeconômicas, como o preço do minério de ferro e a taxa de câmbio, impactam diretamente no comportamento das ações da AS e da VALE, o preço do petróleo BRENT, impacta diretamente no comportamento das ações da PETROBRAS (SANTOS et al., 2022).

Além disso, as estratégias de reinvestimento de dividendos demonstraram ser eficazes na maximização dos retornos. Segundo RIBEIRO et al. (2023), o reinvestimento sistemático de dividendos pode promover o crescimento do capital investido, especialmente quando acompanhado de contribuições regulares. No caso da VALE e PETROBRAS, empresas com histórico de dividendos consistentes, essa estratégia ganha ainda mais importância. O presente estudo utiliza tais conceitos para modelar e analisar o desempenho das ações da VALE e PETROBRAS entre 2022 e 2024. Utilizando canal de regressão linear para prever o momento ideal para comprar ou vender, o objetivo é testar a eficácia desta abordagem na construção de soluções financeiras estratégicas, que maximiza os lucros e reduz os riscos. Além disso, os dados históricos são processados e analisados para apoiar decisões de investimento, tendo em conta os movimentos do mercado e os rendimentos de dividendos.

Metodologia

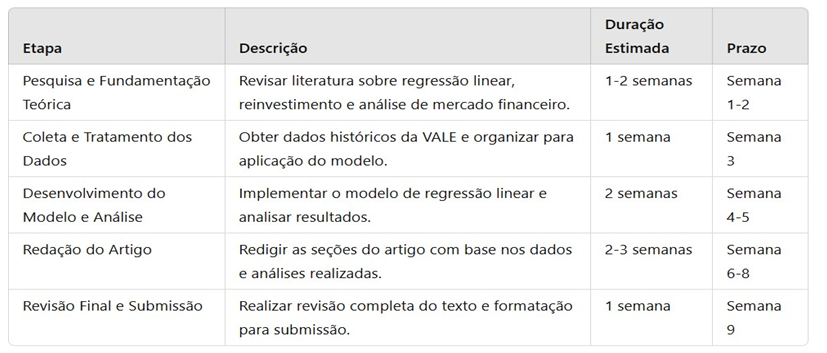

Esta pesquisa adotou uma metodologia quantitativa fundamentada em modelos estatísticos para avaliar o desempenho das ações da VALE e PETROBRAS na B3 no período de 2022 a 2024. O processo metodológico incluiu as seguintes etapas principais:

As informações históricas sobre as ações da VALE e PETROBRAS foram adquiridas por meio de fontes respeitáveis, incluindo plataformas de dados financeiros e documentos da B3. As informações reunidas abarcaram:

Valores diários de abertura e fechamento.

Dividendos distribuídos aos acionistas ao longo do período em questão.

Fatores macroeconômicos importantes, como o valor do minério de ferro e do petróleo Brent.

As informações foram dispostas em uma planilha formatada, passando por um processo de limpeza e ajuste para eliminar inconsistências e falhas.

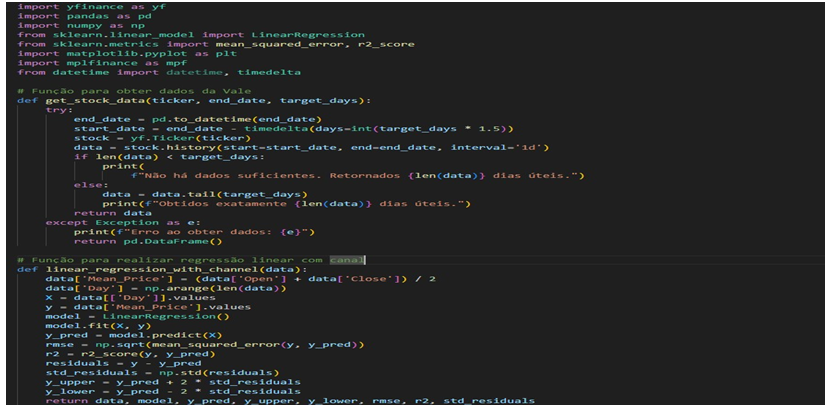

A abordagem do canal de regressão linear foi criada para estimar os valores de compra ou venda das ações, utilizando informações do passado. As fases para a elaboração do modelo abrangeram:

Definição da variável dependente: Valor das ações da VALE e PETROBRAS. Estabelecimento da variável independente: Indicadores financeiros significativos.

Verificação do modelo: Utilizou-se um conjunto de 100 dados (gráfico diário) para calibrar o modelo e analisar sua performance.

O modelo foi analisado utilizando indicadores como:

R-quadrado (0,92): Para avaliar a fração da variação que é elucidada.

Erro padrão (0,62): usado para verificar a exatidão das estimativas.

Teste de significância (valor-p): Para validar a importância estatística da variável independente.

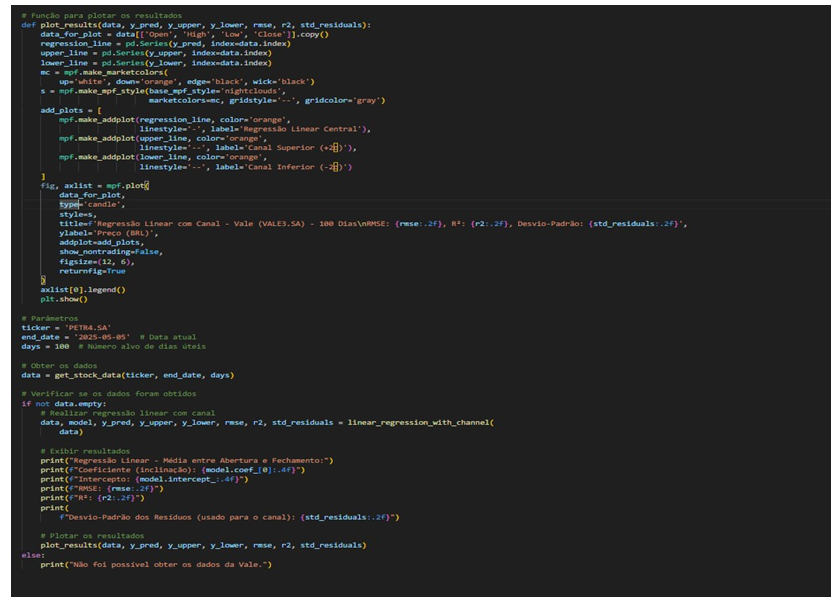

Baseando-se nas estimativas do modelo, uma abordagem de investimento foi criada com as seguintes diretrizes:

Aquisição: Efetuada quando os valores estavam inferiores à previsão do modelo (próximo à extremidade inferior do gráfico do canal de regressão linear).

Negociação: Efetuada quando os valores estavam superiores à avaliação do modelo (perto da extremidade superior do canal de regressão linear).

Reinvestimento: Todos os ganhos gerados nas negociações foram reinvestidos.

Código em Python Canal de Regressão Linear.

Resultados

A análise do desempenho das ações da VALE e PETROBRAS na B3, utilizando canal de regressão linear para previsão dos preços de compra e venda, mostrou resultados significativos em termos de crescimento de capital e reinvestimento estratégico. O estudo abrange o período 2022- 2024, incluindo contribuições periódicas, reinvestimentos de lucros e dividendos. Os resultados confirmam a robustez do modelo de regressão e a eficácia da estratégia de investimento aplicada.

A análise de regressão, baseada em 100 observações, apresenta os seguintes indicadores chave:

R-quadrado (0,92): Mostra que 92% da variação do preço das ações pode ser explicada pela variável preditora, confirmando o excelente ajuste do modelo. Erro padrão (0,62): Reflete alta precisão nas previsões de preços. Valor p da variável preditora (<0,001): indica a significância estatística do modelo. O desempenho do modelo destaca a capacidade preditiva do canal de regressão linear na identificação de movimentos de preços, essencial para otimizar o timing de compras ou vendas.

A implementação da estratégia resultou num crescimento contínuo do capital investido (dados a seguir pertencem à Vale):

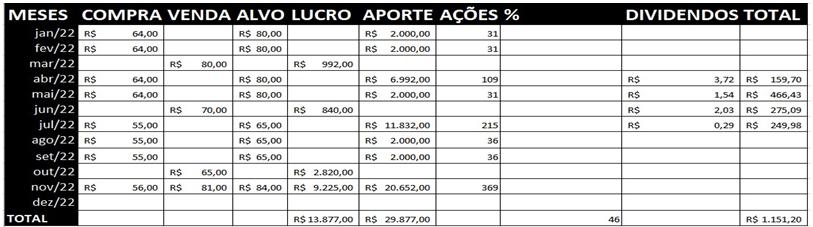

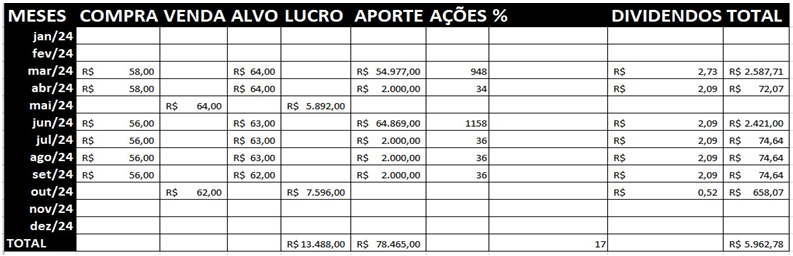

Em 2022: Os aportes iniciais de R$ 2.000 foram reinvestidos gradativamente, resultando em um valor final de R$ 29.877, incluindo R$ 1.151,20 em dividendos. Tabela 1. Em 2023: O reinvestimento do valor acumulado de R$ 29.877, somado a aportes adicionais de R$ 2.000, totalizou ao final do ano R$ 52.977, dos quais R$ 3.072,05 foram em dividendos. Tabela 2. Em 2024: A estratégia resultou em um capital total de R$ 78.465,00, incluindo R$ 5.962,78 em dividendos, o que representa um aumento em relação ao investimento inicial. Tabela 3.

Ao longo de três anos, foram captados R$ 10.186,03 em dividendos. Estes reinvestimentos reforçam o efeito do crescimento composto, aumentando assim o capital acumulado. 4. Eficácia dos objetivos de compra ou venda.

Utilizando o modelo de regressão, a estratégia beneficiou-se dos movimentos de preços:

As compras foram feitas em períodos de queda de preços (por exemplo: R$ 64 em 2022, R$ 56 em 2023-2024). A implementação sistemática desses objetivos minimiza riscos e maximiza retornos.

Tabela 1

Tabela 2

Tabela 3

A implementação a seguir é referente a ações da Petrobras:

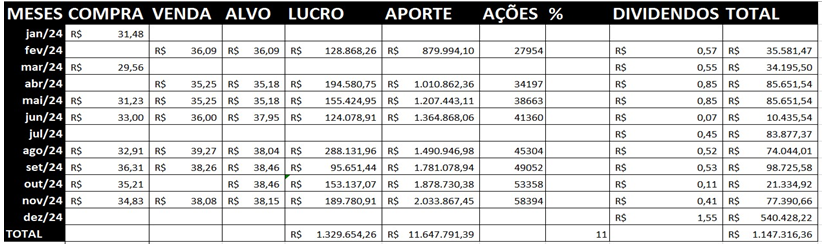

Em 2022: Os aportes iniciais de R$ 2.000 foram reinvestidos gradativamente, resultando em um valor final de R$ 45.195,26, incluindo R$ 49.062,13 em dividendos. Tabela 4. Em 2023: O reinvestimento do valor acumulado de R$ 45.195,26 somado a aportes adicionais de R$ 2.000 por mês, totalizou ao final do ano R$ 877.994,10, dos quais R$ 111.800,15 foram em dividendos. Tabela 5. Em 2024: A estratégia resultou em um capital total de R$ 11.647.791,39, incluindo R$ 1.147.316,36 em dividendos, o que representa um aumento em relação ao investimento inicial. Tabela 6.

Ao longo de três anos, foram captados R$ 1.308.178,64 em dividendos. Estes reinvestimentos reforçam o efeito do crescimento composto, aumentando assim o capital acumulado. 4. Eficácia dos objetivos de compra ou venda.

Utilizando o modelo de regressão, a estratégia beneficiou-se dos movimentos de preços:

As compras foram feitas em períodos de queda de preços (por exemplo: R$ 13,00 em 2022, R$ 30 em 2023-2024). A implementação sistemática desses objetivos minimiza riscos e maximiza retornos.

Tabela 4

Tabela 5

Tabela 6

Conclusão

Com base na análise desenvolvida, espera-se que o estudo teste a eficácia da utilização de modelos estatísticos, como o canal de regressão linear, na formulação de estratégias de investimento. A aplicação dessa abordagem à previsão do preço das ações da VALE e PETROBRAS na B3 demonstra a importância dos métodos quantitativos para as decisões financeiras.

Além disso, a estratégia de reinvestimento de lucros, aliada a contribuições periódicas, tem se mostrado capaz de maximizar o crescimento do capital acumulado. O estudo prevê impacto significativo na utilização de análises técnicas e fundamentalistas aliadas a métodos estatísticos, que permitem maior previsibilidade e eficiência no mercado financeiro brasileiro.

A pesquisa também ajuda os investidores interessados em adotar estratégias ativas baseadas em dados, melhorando assim a compreensão da relação entre variáveis financeiras e resultados de mercado.

Referências

Nez et al. “Uma Investigação Empírica da Relação Entre o Economic Value Added (EVA®), Sustentabilidade e Desempenho Econômico-Financeiro das Empresas Listadas na B3”. Revista de Estudos em Organizações e Controladoria (REOC), 2021.

Santos et al. “Análise da Precificação de Ações em Empresas Agropecuárias da B3”. Revista Brasileira de Economia e Negócios, 2022.

Ribeiro et al. “Influência de Variáveis Macroeconômicas no Preço de Ativos Financeiros na Bolsa de Valores”. Revista de Pesquisa em Mercados Financeiros, 2023.

Dados históricos e estatísticas obtidos de plataformas financeiras confiáveis (Profitchart), incluindo registros da B3.